元本確保型ファンド(Principal Protected Fund)は、投資家の元本が一定の期間内で確保されるように設計された投資信託です。このタイプのファンドは、リスクを抑えながら投資リターンを追求することができるため、特にリスク回避志向の投資家に人気があります。以下では、元本確保型ファンドの仕組み、種類、メリットとデメリット、運用例、および今後の展望について詳述します。

元本保証と元本確保は違うんですか?

- 元本確保型ファンドの仕組み

- 元本確保型ファンドの種類

- 元本確保型ファンドのメリットとデメリット

- 運用例

- 今後の展望

1. 元本確保型ファンドの仕組み

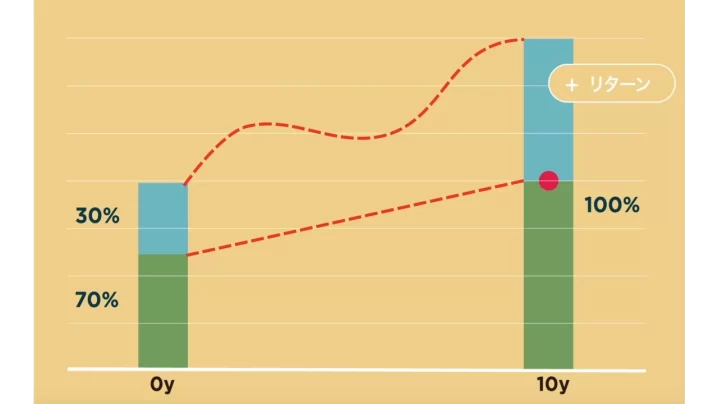

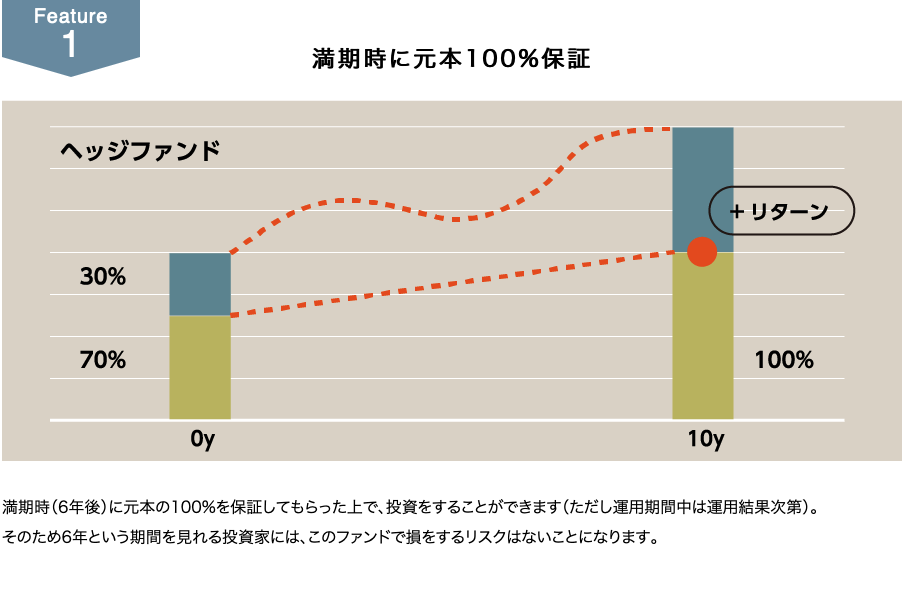

元本確保型ファンドの基本的な仕組みは、投資家が一定期間(通常は数年)資金を拘束される代わりに、その期間終了時に元本が保証されるというものです。元本を保証するために、ファンドは主に以下の2つの戦略を採用します。

1. 1 債券投資

ファンドの資金の大部分を低リスクの債券に投資します。これにより、満期時に元本が確保されるようにします。例えば、国債や高格付けの企業債がよく使われます。

1. 2 デリバティブの利用

一部の資金をデリバティブ(オプションや先物など)に投資して、追加のリターンを狙います。これにより、元本の保証を確保しつつ、上昇余地を狙います。

期間を固定することで必ず元本分が戻ってくるように設計されているんですね。

はい、債券、デリバティブを使い、元本部分と上昇を狙う部分を分けて運用することでリスクを抑えて運用できます。

2. 元本確保型ファンドの種類

元本確保型ファンドにはいくつかの種類があり、それぞれに異なる特徴があります。

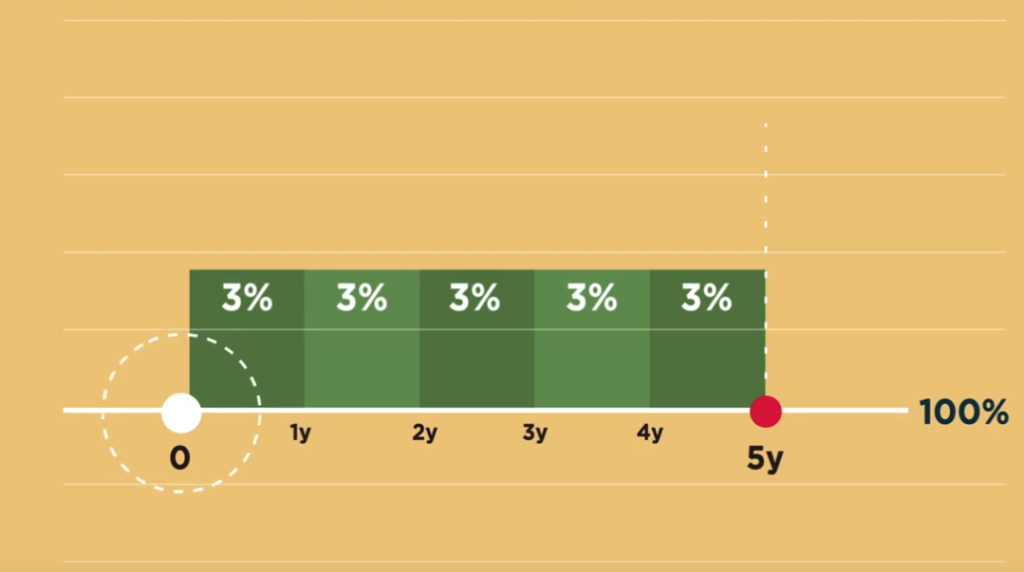

2.1 クーポン付元本確保型ファンド

一定期間ごとにクーポン(利息)が支払われるタイプのファンドです。投資家は元本の保全に加えて定期的な収入も得ることができます。

2.2 ゼロクーポン型元本確保ファンド

元本確保のためにゼロクーポン債(利息が支払われないが、満期時に元本が支払われる債券)を利用するタイプのファンドです。このタイプのファンドは、通常より高いリターンを追求することができます。

2.3 パートナーシップ型ファンド

特定のパートナーシップ契約に基づき、元本の一部または全部が保証されるファンドです。パートナーシップを通じてリスクを分散し、元本保全を図ります。

利息が支払われるタイプもあるんですね。

はい、株価に連動して利息や償還が決まる仕組債タイプのものもあります。

3. 元本確保型ファンドのメリットとデメリット

3.1 メリット

- 元本保全:投資家は元本の喪失を心配することなく、安心して投資を行うことができます。

- リスクの軽減:低リスクの債券投資を主体とするため、市場の変動に対する耐性が高いです。

- 定期収入:クーポン付きファンドの場合、定期的な利息収入を得ることができます。

3.2 デメリット

- 低リターンの可能性:元本保全のため、リターンが制限されることがあり、リスクを取った投資に比べてリターンが低くなる可能性があります。

- 流動性の制約:一定期間資金が拘束されるため、必要時に現金化できないリスクがあります。

- デリバティブのリスク:一部の資金をデリバティブに投資するため、これらの金融商品のリスクも抱えることになります。

デメリットもあるんですね。

はい、ただ、早期解約をしたい場合、というケースですので、満期まで保有できる資金で投資すれば問題ないです。

4. 運用例

4.1 日本の元本確保型ファンド

日本国内では、いくつかの金融機関が元本確保型ファンドを提供しています。例えば、大和証券や野村證券が提供するファンドは、投資家に一定の元本保証を提供しつつ、株式や為替の変動による追加リターンを狙う商品です。

4.2 海外の元本確保型ファンド

海外でも多くの元本確保型ファンドが提供されています。アメリカやヨーロッパの金融機関では、国際的な債券市場や株式市場に投資するファンドがあり、グローバルなリターンを追求しつつ元本保全を図る商品が人気です。

日本でも元本確保型商品があるんですか。

実際には定期預金、保険、しか日本では選択肢がなさそうです。

5. 今後の展望

5.1 市場環境の影響

金利環境や経済状況の変化により、元本確保型ファンドの運用環境も変動します。特に、低金利環境が続く場合、債券投資によるリターンが低下し、ファンドのパフォーマンスに影響を与える可能性があります。

5.2 投資家のニーズの変化

高齢化社会の進展に伴い、リスク回避志向の高い投資家が増加すると予想されます。これにより、元本確保型ファンドの需要が高まることが予想されます。金融機関は、投資家のニーズに応じた新しい商品を開発することが求められます。

5.3 テクノロジーの活用

AIやビッグデータを活用した運用手法の導入により、元本確保型ファンドのパフォーマンス向上が期待されます。特に、リスク管理や市場予測の精度が向上することで、より安定したリターンを提供できる可能性があります。

金利が影響してくるんですね。

はい、市場金利が高いほど優位になってくる商品ですので、米国債券の金利が高い今が投資対象としていいタイミングです。

まとめ

- 期間を固定し、満期時に元本分を確保しながらの投資が可能

- 元本保全のため、リターンが制限されることがある

- 米国の金利が高いタイミングで投資をすると条件がよくなる

元本確保型ファンドは、元本の保全を重視する投資家にとって魅力的な選択肢です。リスクを抑えつつ一定のリターンを追求することができ、特に不確実な市場環境において安心感を提供します。ただし、低リターンのリスクや流動性の制約も存在するため、投資家は自身の投資目的やリスク許容度を十分に考慮した上で選択することが重要です。今後も市場環境や投資家のニーズの変化に応じて、元本確保型ファンドの役割は進化していくと考えられます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/21863/trackback