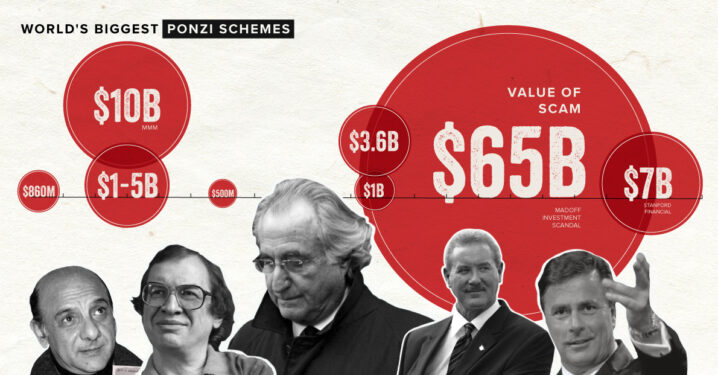

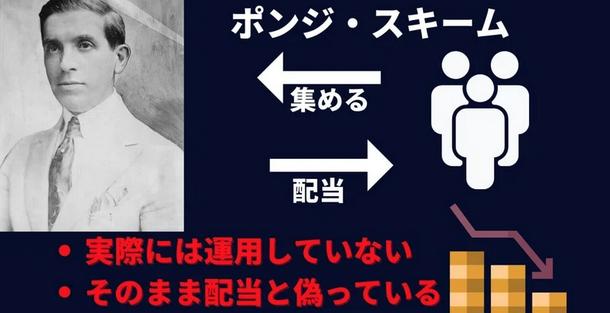

ポンジースキーム(Ponzi scheme)は、新規投資家から集めた資金を既存の投資家への配当に回すことで成り立つ詐欺手法です。この手法は、実際の投資活動や収益はほとんど行われておらず、常に新たな資金を必要とします。以下に、過去に発生した主要なポンジースキームの事例とその影響についてまとめます。

自転車操業で配当を出しているだけなんですね。

新規の資金が集まっているうちは配当受取や解約ができますが、どこかで止まってしまい、最後には破綻という流れですね。

- 1. チャールズ・ポンジのスキーム(1920年代)

- 2. バーナード・マドフのスキーム(2008年)

- 3. スタンフォード・ファイナンシャルのスキーム(2009年)

- 4. MMJフィナンシャル・サービスのスキーム(1990年代)

- 5. 近年の事例:ワンコイン(OneCoin)

動画解説

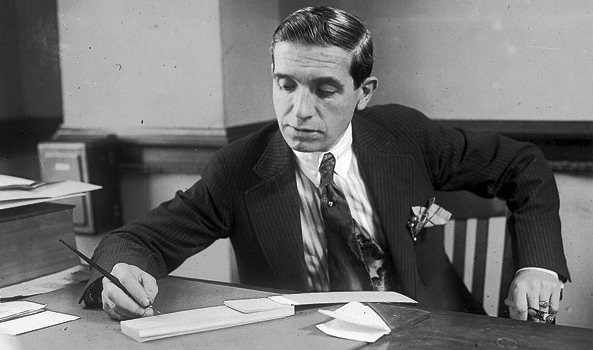

1. チャールズ・ポンジのスキーム(1920年代)

概要

ポンジースキームという名前の由来は、1920年代初頭にアメリカで活動していたイタリア系移民、チャールズ・ポンジ(Charles Ponzi)にあります。ポンジは、国際郵便返信券(IRC)の取引で利益を上げると投資家に約束し、莫大な資金を集めました。

手法

ポンジは、IRCを安価に購入し、それをアメリカで高値で売却することで利益を得ると主張しました。しかし、実際にはそのような取引はほとんど行われておらず、新規投資家から集めた資金を既存の投資家に配当金として支払っていました。

崩壊と影響

このスキームは約1年後に崩壊し、数万人の投資家が被害を受け、総額2000万ドル(現在の価値で約2億5000万ドル)に上る損失を出しました。ポンジは詐欺罪で逮捕され、刑務所に送られました。

その時代に数万人規模の詐欺とはすごいですね。

主犯者が詐欺スキームの名前になったほど有名な事件ですね。

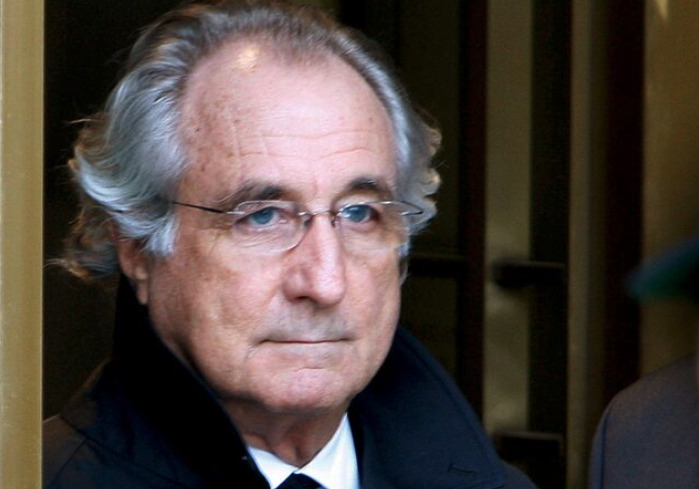

2. バーナード・マドフのスキーム(2008年)

概要

バーナード・マドフ(Bernard Madoff)は、史上最大規模のポンジースキームを運営していたことで知られています。マドフは、1980年代から2008年にかけて、約650億ドルに上る資金を運用していたとされています。

手法

マドフは、投資家に対して一貫して高いリターンを約束し、多くの著名な個人投資家や機関投資家を引き付けました。しかし、実際には新規投資家からの資金を既存の投資家に配当金として支払っており、実際の投資活動はほとんど行われていませんでした。

崩壊と影響

2008年の金融危機により新規投資が減少し、スキームは崩壊しました。マドフは逮捕され、150年の懲役刑を宣告されました。この事件により、数千人の投資家が多額の損失を被り、多くの慈善団体や大学基金も大きな打撃を受けました。

これも大きな事件ですね。大学基金なども投資をしていたんですね。

はい、一時はNASDAQ株式市場の非常勤会長を務めていたほど金融業界でも有名な投資家だったので多くの有名人や金融機関も投資していたそうです。

3. スタンフォード・ファイナンシャルのスキーム(2009年)

概要

アレン・スタンフォード(Allen Stanford)は、スタンフォード・ファイナンシャル・グループを通じて約70億ドルのポンジースキームを運営していました。スタンフォードは、主に高利回りの定期預金証書(CD)を販売して資金を集めていました。

手法

スタンフォードは、これらのCDが高利回りを提供すると約束し、多くの投資家を引き付けました。しかし、実際には新規投資家から集めた資金を既存の投資家に配当金として支払っていました。

崩壊と影響

2009年にスタンフォードは詐欺罪で逮捕され、110年の懲役刑を宣告されました。このスキームにより、数万人の投資家が多額の損失を被り、多くの被害者が資金を回収することができませんでした。

約70億ドル、、マードフの事件よりは少ないですが、、

クリケット大会のスポンサー、米政界に巨額献金なども行っており、しっかりした会社での運用に見えたということでしょうか。

4. MMJフィナンシャル・サービスのスキーム(1990年代)

概要

日本でも、1990年代に「MMJフィナンシャル・サービス」と呼ばれるポンジースキームが発覚しました。MMJは高利回りの投資を謳い、多くの日本人投資家から資金を集めました。

手法

MMJは、投資家に対して高いリターンを約束し、新規投資家から集めた資金を既存の投資家に配当金として支払っていました。これにより、投資家は信頼を寄せ、更なる資金を投入しました。

崩壊と影響

このスキームは、1990年代後半に崩壊し、多くの日本人投資家が多額の損失を被りました。MMJの主要な運営者は逮捕され、詐欺罪で起訴されました。

日本でも起っているんですね

どこの国でも行われています。この後もMRIインターナショナル、安愚楽牧場などの事件も起こっています。

5. 近年の事例:ワンコイン(OneCoin)

概要

ワンコイン(OneCoin)は、仮想通貨を利用したポンジースキームとして知られています。ワンコインは、2014年にルジャ・イグナトヴァ(Ruja Ignatova)によって設立され、世界中で多くの投資家を引き付けました。

手法

ワンコインは、ビットコインのような仮想通貨であると主張し、高いリターンを約束して投資家を募りました。しかし、実際にはワンコインはブロックチェーン技術を持たず、新規投資家からの資金を既存の投資家に配当金として支払っていました。

崩壊と影響

ワンコインは2017年に詐欺として摘発され、イグナトヴァは逃亡しました。このスキームにより、世界中で数十万人の投資家が数十億ドルの損失を被りました。

最近の仮想通貨でもポンジースキームがあるんですね。

そうですね。こちらはネズミ講で投資家を増やしていたそうなので、世界中に被害が広がっています。

まとめ

- 初期は謳っていた配当が支払われたり、解約で資金が出てくるため信用してしまう。

- 投資資金が増えてくると、自転車操業で回るため、怪しいとされていてもすぐには発覚しない

- 最終的に大口の解約や新規資金の流入がなくなると破綻状態になる

ポンジースキームは、過去から現在に至るまで多くの投資家に甚大な被害をもたらしてきました。これらのスキームは一時的に高いリターンを約束しますが、持続不可能な構造であるため、最終的には崩壊し、多くの人々が損失を被ります。投資家は、リスクを理解し、投資先の信頼性を十分に調査することが重要です。また、規制当局は早期警告システムを強化し、違法なスキームの摘発に努めることが求められます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/22350/trackback