こんにちは、K2 College編集部です。

投資におけるリスク管理は、資産を保護し、長期的な成功を収めるための重要な要素です。市場の変動や予期しない経済イベントに対する備えがなければ、投資家は大きな損失を被る可能性があります。本稿では、リスク管理の基本的な考え方から具体的な手法までを詳述し、安全かつ効果的な投資戦略を構築するためのガイドラインを提供します。

ちょうどここ数日、日本株が下がってリスク管理について気になっていました。

投資はもちろん上がったり下がったりしますので、リスク管理が重要になります。詳細に見ていきましょう。

- 投資のリスクをどのように管理するか

- 分散投資の重要性

- 損失を最小限に抑える方法

動画解説

投資のリスクをどのように管理するか

リスクの認識と評価

投資においてリスクを管理するためには、まずリスクを正しく認識し評価することが重要です。リスクには、価格変動リスク、信用リスク、流動性リスク、金利リスク、インフレーションリスク、カントリーリスクなどがあります。これらのリスクを理解し、自分の投資にどのような影響を与えるかを評価することが必要です。

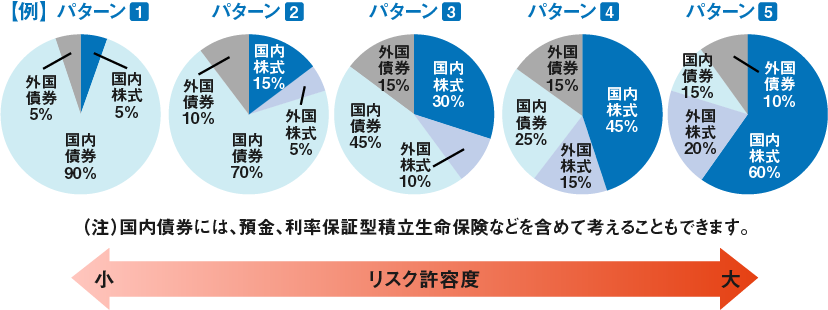

リスク許容度の確認

投資家それぞれに異なるリスク許容度があります。リスク許容度とは、投資による損失をどの程度まで許容できるかの度合いを指します。年齢、収入、資産状況、投資経験、投資期間などによってリスク許容度は異なります。自分のリスク許容度を把握し、それに応じた投資戦略を立てることが重要です。

ポートフォリオの構築

リスク管理の基本は、適切なポートフォリオを構築することです。ポートフォリオは、複数の資産クラス(株式、債券、不動産、コモディティなど)に分散投資することで、特定の資産クラスのリスクを低減し、全体のリスクを管理することができます。各資産クラスの期待リターンとリスクを考慮し、自分の投資目的に合ったバランスの取れたポートフォリオを設計します。

定期的なリバランス

ポートフォリオの資産配分は市場の変動によって変化します。定期的にポートフォリオをリバランスすることで、当初設定した資産配分を維持し、リスク管理を行うことができます。リバランスは、過剰に増加した資産を売却し、減少した資産を購入することで行います。

自分自身のリスク許容度が大事ですね。

はい、投資においてどの程度上下のブレを許容できるか、人によって違うので、自分自身の性格や年齢も踏まえて考える必要があります。

分散投資の重要性

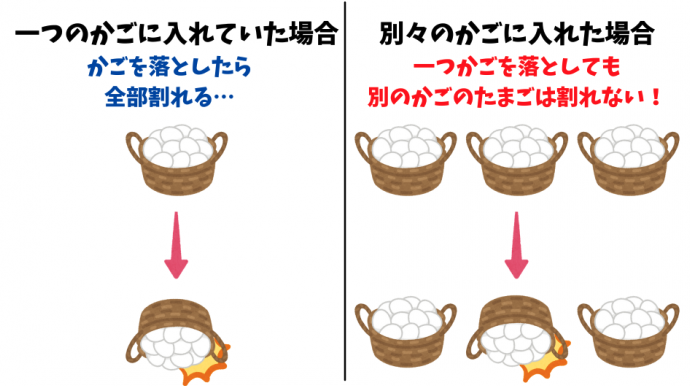

分散投資の基本原則

分散投資とは、複数の異なる資産に投資することで、特定の資産のリスクを低減し、全体のリスクを分散することを指します。分散投資は、「卵を一つのバスケットに盛るな」という格言に象徴されるように、リスク管理の基本原則です。

資産クラスの分散

分散投資の第一歩は、異なる資産クラスに分散することです。株式、債券、不動産、コモディティなど、異なる資産クラスはそれぞれ異なるリスクとリターンの特性を持っています。異なる資産クラスに分散することで、特定の市場や経済状況によるリスクを低減することができます。

地理的分散

地理的分散も重要な要素です。国内市場だけでなく、海外市場にも投資することで、特定の国や地域の経済状況や政治リスクに対するリスクを分散することができます。先進国市場、新興国市場など、多様な地域に投資することで、ポートフォリオ全体のリスクを低減します。

セクター分散

セクター分散とは、異なる産業セクターに分散投資することを指します。特定の産業セクターが不調でも、他のセクターが好調であれば、全体のリスクを軽減できます。例えば、テクノロジー、ヘルスケア、金融、エネルギーなど、異なるセクターにバランスよく投資することが重要です。

時間分散

時間分散は、一度に大量の資金を投資するのではなく、時間をかけて少しずつ投資することです。定期的に一定額を投資することで、価格変動の影響を平準化し、リスクを軽減できます。例えば、ドルコスト平均法を用いることで、一定期間にわたって定額投資を行うことができます。

資産クラスを分けておくのは重要ですね。

はい、固定金利商品、運用商品、ハイリスクハイリターンの商品など、それぞれに振り分けておくのがいいですね。

損失を最小限に抑える方法

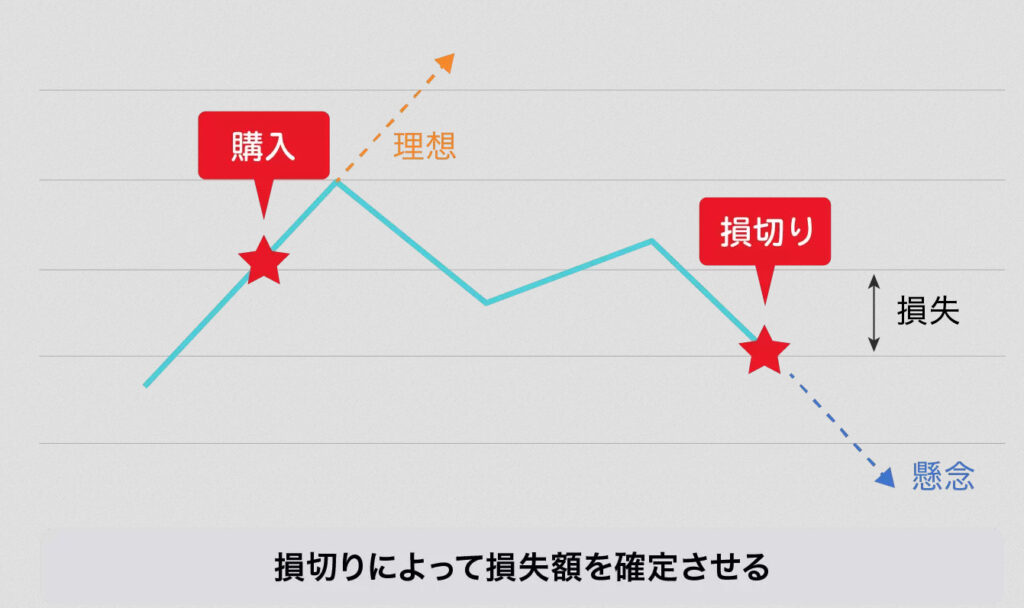

損切りの設定

損失を最小限に抑えるためには、あらかじめ損切りラインを設定しておくことが重要です。損切りラインとは、投資した資産が一定の損失に達した時点で売却する基準を指します。これにより、予期せぬ大きな損失を回避し、ポートフォリオ全体の健全性を保つことができます。

逆指値注文の活用

逆指値注文を活用することで、価格が一定の水準に達した場合に自動的に売却することができます。逆指値注文は、株価が下落した際に自動的に売却するため、損失を限定するための有効な手段です。

リスクヘッジ手法の活用

リスクヘッジとは、リスクを軽減するために別の金融商品や手法を活用することです。例えば、オプション取引や先物取引を用いることで、価格変動リスクをヘッジすることができます。また、債券や金などの安全資産をポートフォリオに組み込むことで、リスクを軽減することも有効です。

市場のモニタリング

市場の動向を定期的にモニタリングし、経済状況や市場環境の変化に対応することが重要です。市場のトレンドやニュース、経済指標などをチェックし、必要に応じてポートフォリオを調整することで、リスク管理を徹底します。

投資戦略の見直し

定期的に自分の投資戦略を見直し、リスク管理の方法を改善することが重要です。市場環境や自身のリスク許容度が変わることを考慮し、適切なタイミングで戦略を修正することが必要です。また、過去の投資パフォーマンスを分析し、成功した点や改善すべき点を把握することで、より効果的なリスク管理を行います。

プロのアドバイスを受ける

投資の専門家やファイナンシャルアドバイザーからアドバイスを受けることも有効です。プロのアドバイザーは、最新の市場情報や投資戦略を提供してくれるだけでなく、リスク管理に関する専門的なアドバイスを受けることができます。

損切りラインも事前に決めておかないといけませんね。

特に個別株などは事前に決めておく必要があります。

まとめ

- リスク管理にはポートフォリオの構築、モニタリングが重要

- 必要な時にプロのアドバイスを受けることも有効

投資におけるリスク管理は、成功するための重要な要素です。リスクを正しく認識し、自分のリスク許容度に応じた適切なポートフォリオを構築し、定期的なリバランスや損切りの設定、リスクヘッジ手法の活用などを通じて、損失を最小限に抑えることが重要です。また、分散投資の重要性を理解し、資産クラス、地理的、セクター、時間などの多角的な分散を行うことで、リスクを低減することができます。市場の動向をモニタリングし、投資戦略を定期的に見直すことで、常に適切なリスク管理を行い、長期的な資産形成を目指すことが成功の鍵となります。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造 コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23994/trackback