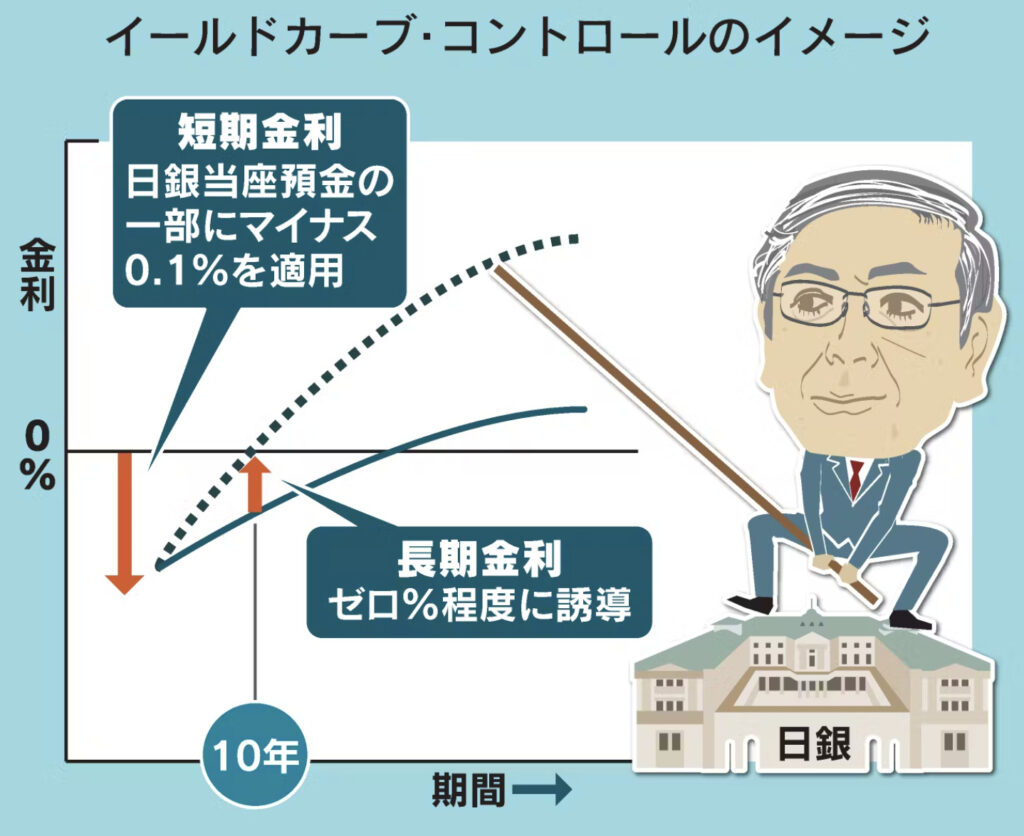

2013年から2023年までの10年間、日本銀行の総裁を務めた黒田東彦氏は、「異次元の金融緩和」と称される大規模な金融政策を推進しました。この政策は、デフレ脱却と2%の物価上昇目標を掲げ、マネタリーベースの拡大や長短金利操作(イールドカーブ・コントロール)など、多岐にわたる手段を講じました。

しかし、その結果として「負の遺産」が指摘されていますよね。

指摘されている「負の遺産」を以下で見ていきましょう。

- 巨大なバランスシートと市場機能の低下

- 金融機関の収益圧迫とリスクテイクの増加

- 財政規律の緩みと政府依存の増大

- 金融政策の出口戦略の困難さ

- インフレ目標未達と政策効果への疑問

動画解説

巨大なバランスシートと市場機能の低下

黒田総裁の下で、日本銀行は国債や上場投資信託(ETF)などの資産を大量に購入し、その保有額は累積で約1,550兆円に達しました。この結果、国債市場の流動性が低下し、価格形成機能が損なわれる事態となりました。特に、長期金利の操作を目的としたイールドカーブ・コントロール政策は、市場の自然な金利形成を歪め、投資家の行動に影響を及ぼしました。

金融機関の収益圧迫とリスクテイクの増加

長期間にわたる低金利政策は、銀行や保険会社などの金融機関の利ざやを縮小させ、収益性を低下させました。これにより、収益を確保するためにリスクの高い資産への投資が増加し、金融システム全体の安定性に懸念が生じています。

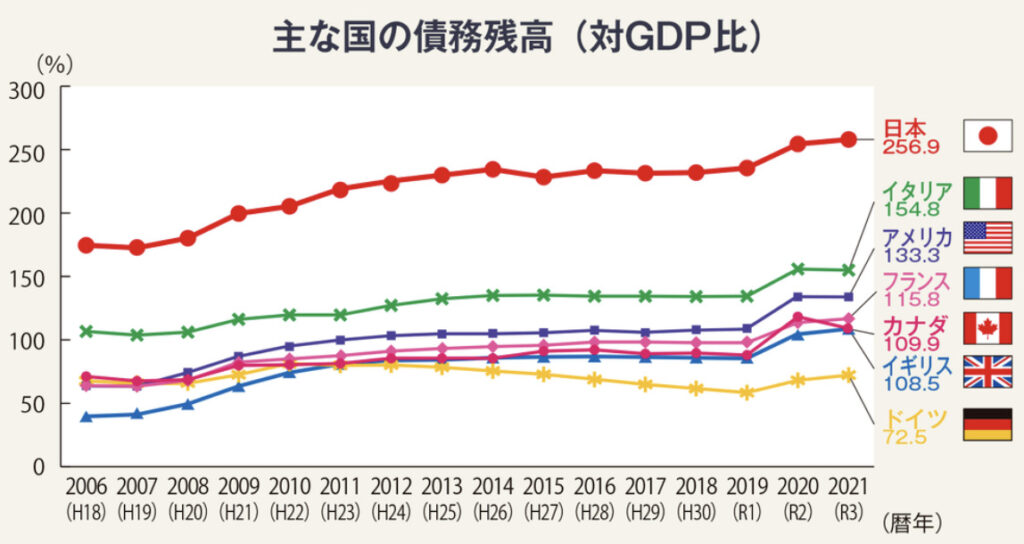

財政規律の緩みと政府依存の増大

大規模な国債購入により、政府の財政赤字は日銀によって事実上ファイナンスされる形となりました。これにより、政府は財政規律を維持するインセンティブが低下し、結果として公的債務残高は対GDP比で先進国中最も高い水準に達しています。

金融政策の出口戦略の困難さ

膨大な資産を抱える中で、金融緩和からの正常化、いわゆる「出口戦略」は極めて困難となっています。金利の引き上げや資産の縮小は、市場の混乱や金利の急騰を招くリスクがあり、慎重な対応が求められます。

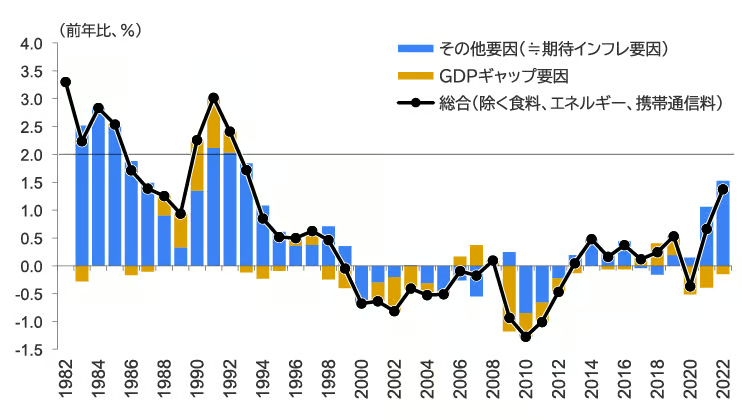

インフレ目標未達と政策効果への疑問

黒田総裁は2%の物価上昇目標を掲げましたが、在任中にこの目標が持続的に達成されることはありませんでした。一時的な物価上昇は見られたものの、それは主に外的要因によるものであり、金融緩和政策自体の効果には疑問の声も上がっています。

多くの課題が残されているのですね。

今後の日本経済と金融政策運営において大きな試練となりますね。

まとめ

- 黒田東彦氏の10年間の総裁在任期間中、日本銀行は前例のない大規模な金融緩和政策を実施

- 金融市場の機能低下、金融機関の収益圧迫、財政規律の緩み、出口戦略の困難さ、そして物価目標未達成など、多くの課題が残されている

- これらの「負の遺産」は、次期総裁である植田和男氏に引き継がれ、今後の日本経済と金融政策運営において大きな試練となる

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/28441/trackback