こんにちは。K2 College大崎です。

「毎年少しずつ値上がりする生活費に、給料の伸びが追いつかない」——このような実感を持つ方は少なくないはずです。

実質賃金が目減りする中、投資の世界ではインフレに強い武器として、高配当ETFが注目されています。その中でも特に存在感を放っているのが、米国の高配当ETF「SCHD(Schwab U.S. Dividend Equity ETF)」です。

今回は、インフレ時代における生活費対策としてのETF投資という視点から、SCHDの強みや使い方を紹介します。

将来の生活防衛の柱として、今のうちから仕込んでおく価値があるのかを一緒に考えていきましょう。

- 動画解説

- 物価上昇と実質賃金の現実

- SCHDがインフレに勝ち続けてきた理由(増配率など)

- 他の高配当ETFとの比較(例:VYM、HDV)

動画解説

物価上昇と実質賃金の現実

近年、食品や日用品、公共料金など身近な価格がじわじわと上昇しています。一方で、日本の実質賃金はほとんど伸びておらず、生活コストの上昇が家計を圧迫する構造が続いています。

賃金が増えても、それ以上のスピードで物価だけが上がる状況が続けば、将来的な生活水準の低下すら懸念されます。

このような環境下で、単なる預貯金ではインフレに対抗できません。むしろ、現金の価値が目減りしていくリスクに晒されます。

そこで注目されるのが、安定的な配当を受け取れる資産、特に高配当ETFです。

毎年一定の現金収入が得られるという仕組みは、物価上昇下における「生活の補助線」として機能します。

配当金で携帯代や食費、光熱費をまかなえるようになれば、精神的な安心感にもつながります。インフレに備える投資として、再現性のある現金収入をどう得るかが、これからの資産設計において重要なテーマです。

本日現在のSCHDの株価は$26.64、一株あたりの年間配当は$1.04、現在の利回りは3.9%となっております。

仮に、現在の株価で1,000万円(約 68,966ドル)投資したら、保有株数は約 2,589 株、年間配当金は約 39万円(税引き前)となります。

事項で解説しますが、毎年10%の増配が続いた場合、10年後には年間配当が約2.6倍になり、税引前で約101万円の不労収入となる可能性があります。

| 年数 | 年間配当金($) | 年間配当金(円) |

|---|---|---|

| 現在 | $2,692.7 | ¥390,441 |

| 1年後 | $2,962.0 | ¥429,487 |

| 2年後 | $3,258.2 | ¥472,433 |

| 3年後 | $3,584.1 | ¥519,706 |

| 4年後 | $3,942.6 | ¥571,676 |

| 5年後 | $4,336.9 | ¥628,854 |

| 6年後 | $4,770.6 | ¥691,737 |

| 7年後 | $5,247.6 | ¥760,906 |

| 8年後 | $5,772.4 | ¥836,998 |

| 9年後 | $6,349.6 | ¥920,692 |

| 10年後 | $6,984.5 | ¥1,012,745 |

インフレ対策に現金ではなくETFを選ぶのはなぜですか?

現金はインフレで価値が目減りする一方、増配型ETFなら物価上昇に合わせて収入も増やせるからです。

SCHDがインフレに勝ち続けてきた理由(増配率など)

SCHDは、単なる高配当ETFにとどまらず、「増配力」に優れた銘柄群で構成されている点が特徴です。

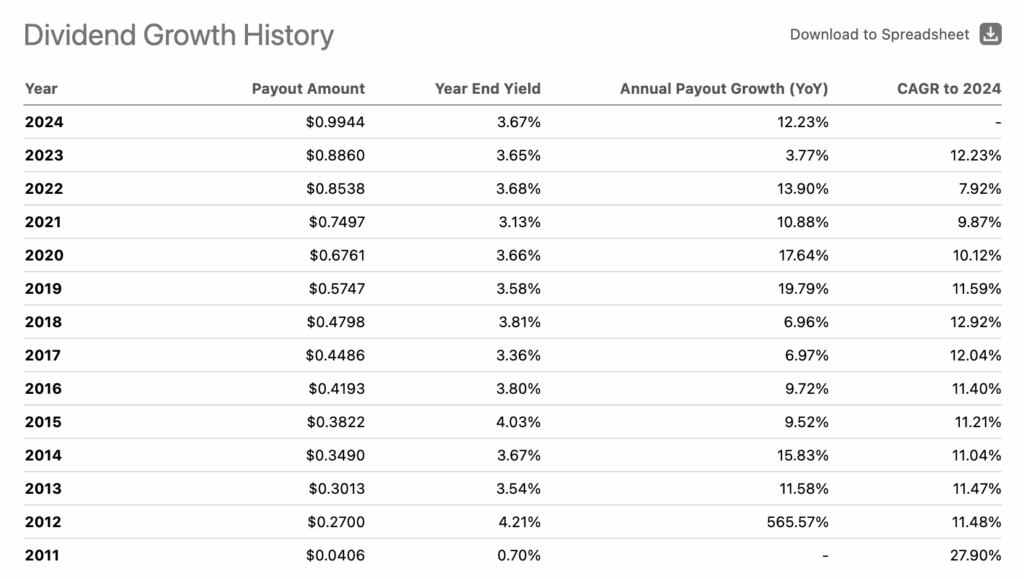

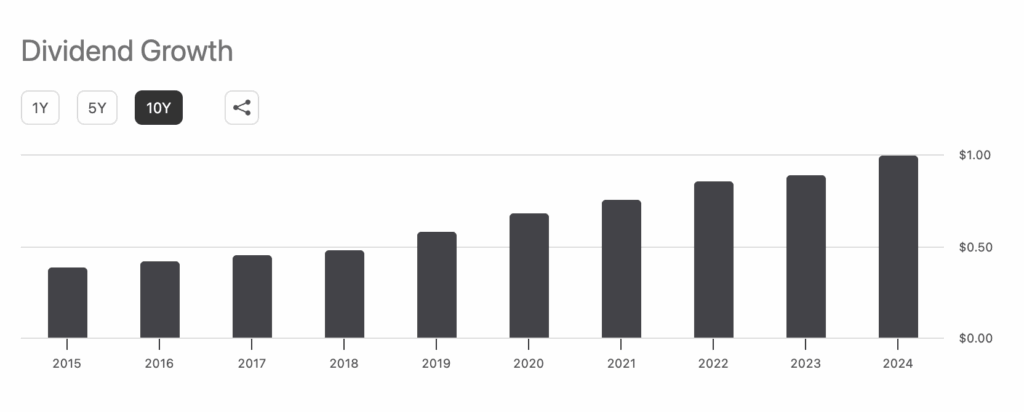

過去の実績を見ると、SCHDのDividend Growth Rate 10Y (CAGR) は11.3%であり、これは年平均で11.3%ずつ増配してきたという実績があるという意味になります。

SCHDの配当金はこの10年間で約3倍近くに増加しておりますが、この水準は、「増配力の高いETF」としては非常に優秀とされます。

インフレ下で最も頼りになるのは、「支出に合わせて収入も増えていく」仕組みです。

SCHDは増配に積極的な企業を厳選し、財務の健全性や利益の安定性にも配慮した銘柄構成となっており、景気の変動にもある程度の耐性があります。

例えば、2020年以降の物価上昇局面においても、SCHDは配当を着実に伸ばし続け、物価上昇率を上回る増配を実現してきました。

つまり、保有し続けることで“実質的な購買力”を維持できる可能性が高いETFなのです。

配当が増えることで本当にインフレに勝てるのでしょうか?

はい。

物価と同じ、もしくはそれ以上のペースで配当が増えれば、購買力を保つことができます。

他の高配当ETFとの比較(例:VYM、HDV)

では、他の人気高配当ETFと比べて、SCHDはどのような位置付けなのでしょうか?代表的なETFに、VYM(バンガード米国高配当株式ETF)とHDV(iシェアーズ・コア米国高配当株ETF)があります。

VYMは広範な銘柄を網羅し分散性に優れますが、増配率はやや控えめです。

HDVはディフェンシブ銘柄を多く含み、配当の安定性には定評がありますが、エネルギーセクターなどに偏る傾向があります。

一方で、SCHDは質の高い増配企業にフォーカスしており、増配力・安定性・成長性のバランスが取れています。

特に、インフレが続く環境では「配当の伸び」が今後の生活費カバー力を左右する重要なポイントになります。その点で、増配に強いSCHDは中長期で見ると非常に有力な選択肢といえるでしょう。

VYMやHDVと比べて、なぜSCHDが選ばれやすいのですか?

増配力に重点を置いており、長期で見ると購買力維持に優れるため、生活費対策に向いているからです。

まとめ

- SCHDはインフレに強い現実的選択肢

- 増配ETFで生活費の一部を自力で賄う

- 少額から始める「生活防衛」の第一歩

投資戦略は人それぞれです。

ぜひご自身の目的に合った投資戦略で、お金を得てください。

投資のご相談は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/32029/trackback