こんにちは、K2 College 松本です。

今回はオリックス生命の「米ドル建終身保険Candle Wide」を解説します。これは同社の「米ドル建終身保険Candle」のグレードアップバージョンです。貯蓄(老後資金など)と保障(死亡、高度障害、三大疾病、障害、介護)をカバーするために契約されている方が多いと思います。

貯蓄もできて保障内容も幅広かったのでキャンドルワイドに加入しました。

確かに幅広い保障内容をカバーできますが、そのぶん保険料も割高になります。そこを理解した上でどのように万一の保障と貯蓄に対する備えをするべきか確認してください。

- 動画解説

- オリックス生命は代理店販売がメイン

- 三大疾病、障害、介護にも備えられる米ドル建終身保険

- 解約返戻率は30年で105%、実質利回りは0.32%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

オリックス生命は代理店販売がメイン

会社概要

オリックス生命はオリックス100%出資の日本の生命保険会社です。1991年4月にオリックスとユナイテッドオブオマハ生命保険会社(米国)の合弁会社として「オリックス・オマハ生命保険株式会社」が設立されました。1992年11月にオリックスグループ100%出資となり、1993年2月「オリックス生命保険株式会社」に社名変更して現在に至っています。販売チャネルのメインは保険代理店、金融機関代理店、インターネット(通信販売)で、2016年から対面直接販売を行っています。

会社設立:1991年4月12日

資本金:590億円

総資産:2兆2,718億円(2020年度)

保有契約高:14兆941億円(2020年度)

保有契約件数:479万件

格付情報

R&I:AA-(2021年6月30日現在)

ソルベンシーマージン比率

1,517.0%(2020年度)

オリックスという会社は身近によく聞くので親しみはありますね。

イメージだけで判断するのはダメですが、実際に格付の評価は高いので健全な会社と言えます。会社の総資産だけでいえば「中の下」くらいです。

三大疾病、障害、介護にも備えられる米ドル建終身保険

契約概要

商品名:米ドル建終身保険Candle Wide〔キャンドル・ワイド〕

正式名称:無配当 米国ドル建終身保険(低解約返戻金型)

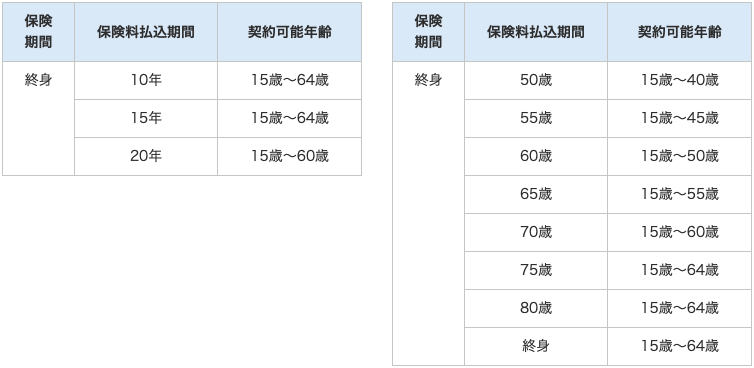

契約年齢:15歳〜64歳

保険期間:終身

払込期間:10〜20年払済、50〜80歳払済、終身払 から選択(年齢によって異なる) ※1

払込頻度:月払、半年払、年払

※1 契約年齢と払込期間

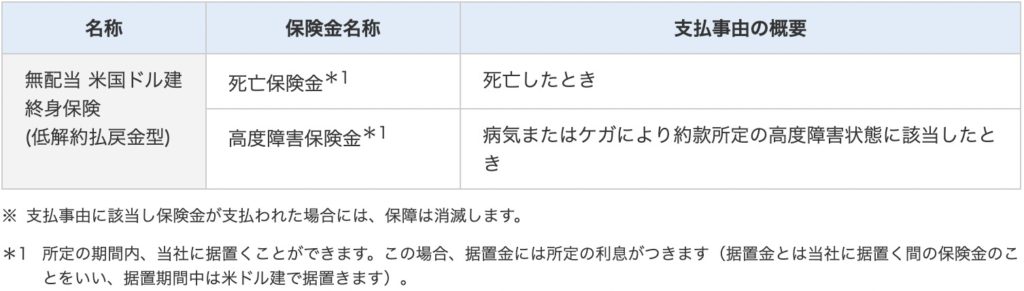

保障内容

主契約

無配当 米国ドル建終身保険(低解約返戻金型)

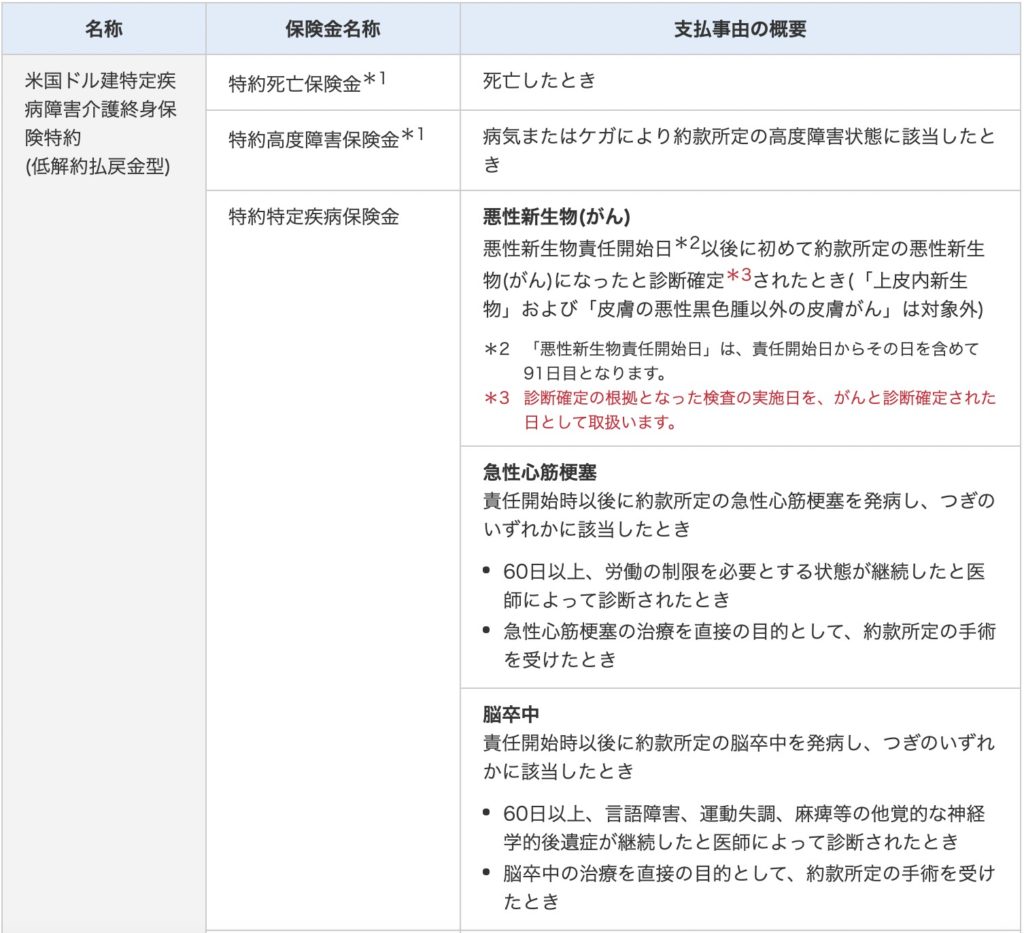

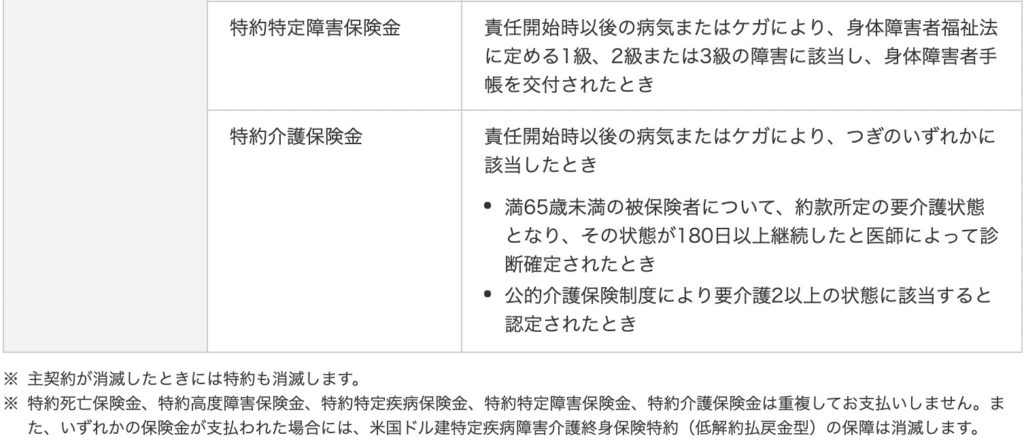

特約

米国ドル建特定疾病障害介護終身保険特約(低解約返戻金型)

特則

特定疾病障害介護保険料払込免除特則

特定疾病(がん〔悪性新生物〕、急性心筋梗塞、脳卒中)、特定障害状態、要介護状態に該当したとき、 特約保険金をお受取りいただき、以後の主契約の保険料の払込みは不要となります。

商品解説

主契約は普通の低解約返戻金型の米ドル建終身保険です。同社の「Candle」では払込期間中の死亡は基本保険金額が受け取れない保障でしたが、この終身保険はでは受け取れるようになっています。そしてこの商品のメインは特約で「米国ドル建特定疾病障害介護終身保険特約(低解約返戻金型)」という超絶長ったらしい名称です。名前の通りですが、死亡、高度障害、三大疾病、障害、介護になった時に保険金が受け取れる終身保険を付加することができます。保険金は一度しか受け取れないのでどれかに該当すると特約は消滅します。また保険料免除特則を付けておくと主契約の保険料も免除されます。

終身保険なので一生涯の死亡保障と貯蓄機能がありますが、貯蓄性は低いので、貯蓄を目的で契約する必要はありません。

払込が終わると返戻率100%を超えますが、それでも低いのでしょうか?

日本のドル建終身保険の中では普通ですが、資産運用としてみた実際の利回りだと低いです。貯蓄の方法は保険だけではありませんし、一生涯の死亡保障を用意する場合は、死亡保障に対して総支払保険料がいくらになるのかを確認してください。次のチャプターで具体的なシミュレーションの数字を見ていきましょう。

保険用語については下記のリンクで詳しく解説しています。知らない方は併せて読んで頂くと理解が深まります。

『予定利率』『積立利率』『利回り』とは?

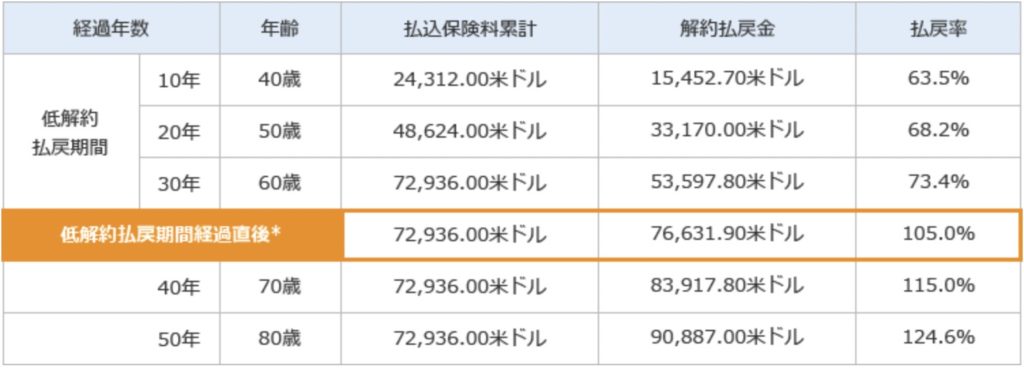

解約返戻率は30年で105%、実質利回りは0.32%

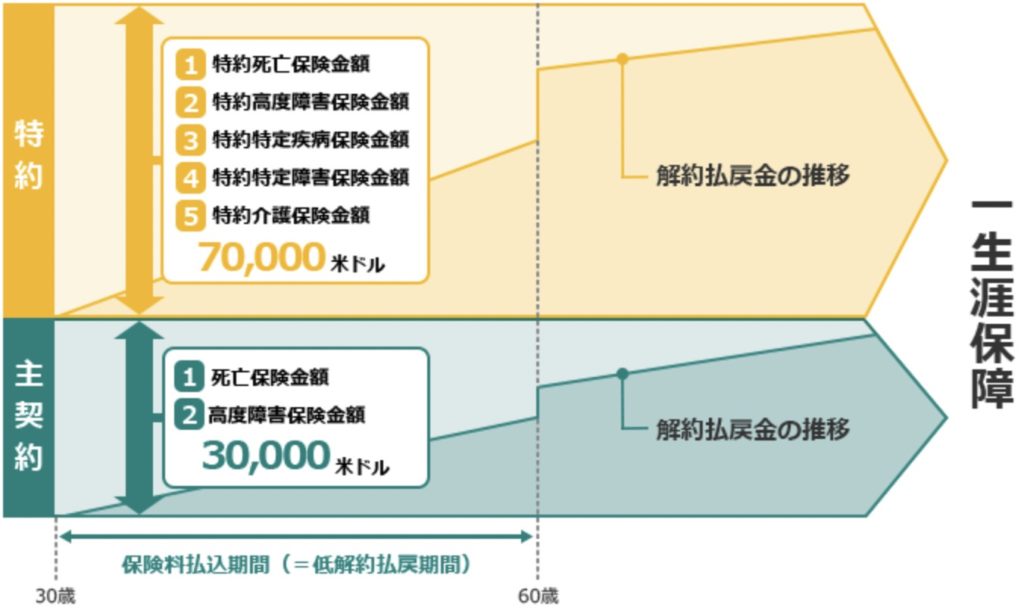

パンフレットに載っているご契約例は以下の通りです。

契約年齢:30歳 男性

主契約の保険金額:USD 30,000

特約約の保険金額:USD 70,000

保険期間:終身

払込期間:60歳払済

払込頻度:月払

保険料:USD 202.6

総支払保険料:USD 72,936

<解約返戻金と返戻率の推移>

30年後(60歳):USD 76,631(105%)

40年後(70歳):USD 83,917(115%)

50年後(80歳):USD 90,887(124%)

このようになります。返戻率だと高く見えますが、実質利回りで計算すると下記の通りです。

<実質利回り>

30年後(60歳):0.32%

40年後(70歳):0.55%

50年後(80歳):0.62%

保険会社に30年間保険料を支払った後の利回りは0.32%と貯蓄性の低さは明らかです。そして、総支払保険料にも注目してください。USD 100,000の死亡保障を購入するためにUSD 72,936を支払うことになるので、死亡保障に対して7割以上も保険料を支払わないといけません。

契約時から介護保障がありますが、若い人が介護状態になる確率はとても低いのでその為にこの保険料を払うのは効率が悪いです。介護が実際に必要になる方の多くは70歳以降ですからそれまでに資産形成でしっかり増やしておき、キャッシュとして備えておく方が使いみちも自由で役に立ちます。

確かに利回りでみると微妙ですが、銀行の金利より高いから良いかなと思いました。

確かに銀行の金利よりは良いのですが、そこと比べても仕方がありません。一生涯の死亡保障を用意するという点でもコスパ悪いですし、貯蓄や資産形成という目線で考えると魅力は全くありません。一応米ドル建なのでインフレには対応できますが、利率の低さが大きな弱点です。

同じ米ドル建終身保険であれば、貯蓄と死亡保障の両立ができる海外の終身保険を選択肢にいれてください。海外であれば総支払保険料の3〜7倍もの死亡保障がありながらも実質利回り4〜6%ほどで運用もできます。

詳しくは下記の入門書をダウンロードして一読ください。

※『海外保険入門書(マニュアル)』はこちら(無料)【NEW】

契約はしない。既に契約している人は個別相談してください。

終身保険の特徴は、死亡保障と貯蓄の両立が出来ることですが、日本の保険は

・貯蓄性が低すぎる

・死亡保障に対する保険料が高い

という理由でオススメできません。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(終身保険はしないで)

また教育資金準備や貯蓄だけが目的の方は、下記の入門書を一読ください。

※【入門書】公的年金に依存しない自分年金を準備するための入門書

※【入門書】子供のためにベストな学資保険に入るための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/5464/trackback