こんにちは。K2 College大崎です。

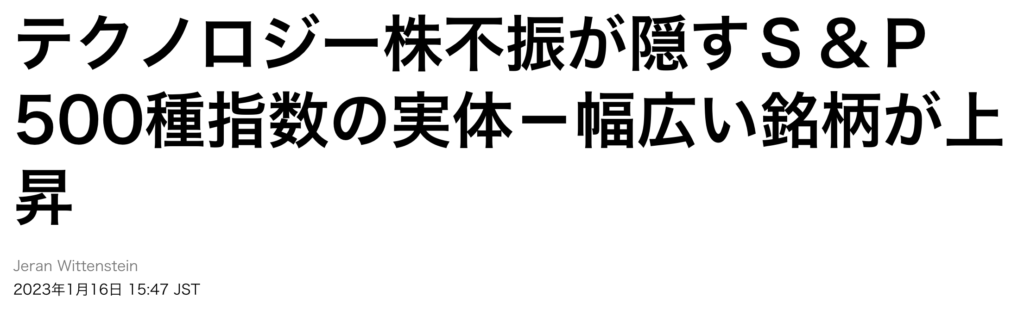

Bloombergの記事によれば、S&P500指数は2022年1月3日に付けた最高値を17%下回っているが、実は構成銘柄の4分の3近くは大きく上昇しているとのことです。

- S&P500概要

- S&P500指数は時価総額が大きい関連銘柄が大きな影響を与えている

- 「S&P500指数」大半の銘柄が大きく上昇している

- S&P500指数構成企業のEPS予想は減少(ボトムアップ予想)

S&P500概要

S&P 500は、米国大型株の動向を表す最良の単一尺度として広く認められている株価指数である。

この指数をベンチマークとする運用資産の総額は15兆6,000億米ドルを超え、この指数に連動する金融商品の運用資産額は約7兆1,000億米ドルに及ぶ(2021年12月31日付)。

この指数は米国の主要産業を代表する500社により構成されており、米国株式市場の時価総額の約80%をカバーしている。

S&P500指数は時価総額が大きい関連銘柄が大きな影響を与えている

これは、S&P500指数は時価総額加重平均の方法を採っており、時価総額が大きい一部のテクノロジー関連銘柄の芳しくないパフォーマンスが大きく反映され結果となっているからで、

過去1年間のS&P500の下げの半分近くは、アップル、アマゾン、テスラ、マイクロソフト、メタ・プラットフォームズの5銘柄に起因していると述べております。

時価総額が大きい一部のテクノロジー関連銘柄がS&P500指数に大きな影響を与えていることについては、わたくしも過去のブログ「FAAMG(GAFAM)だけでS&P500時価総額の20%を占めている」等で述べてきました。

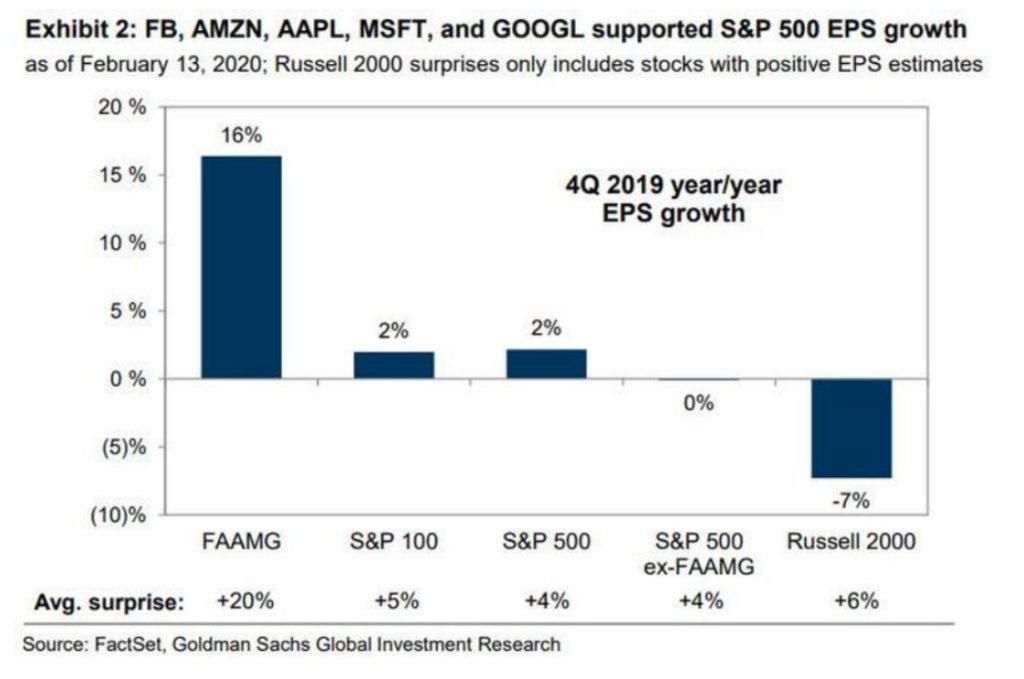

なお、以下は2019年第4四半期におけるEPS(1株当たりの純利益)成長率を示しているグラフですが、

この時は、S&P500は2%成長となっておりますが、FAAMGを除いた場合は0%成長となっておりFAAMGだけが株価上昇しているようなものでした。

「S&P500指数」大半の銘柄が大きく上昇している

では、時価総額加重平均ではなく、S&P500指数の構成銘柄500銘柄全てを均等に加重した指数で見た場合はどうなるか。

Bloombergの記事では、同指数は昨年9月30日の安値から17%上昇しており、S&P500指数に対するアウトパフォームは2019年以来最大規模に達していると結論付けております。

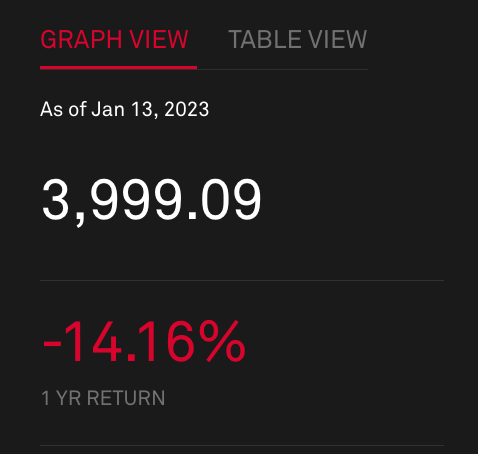

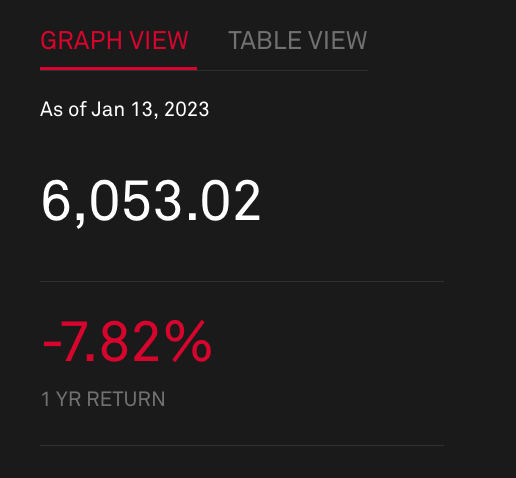

わたくしもこの1年間(2023年1月13日時点)のパフォーマンスをデータで確認してみましたが

S&P500指数(時価総額加重平均)のパフォーマンスが−14.16%だったのに比べ、

構成銘柄500銘柄全てを均等に加重した指数のパフォーマンスは−7.82%に収まっておりました。

時価総額が大きい銘柄の芳しくないパフォーマンスがこの差となって反映しているということですね。

S&P500指数構成企業のEPS予想は減少(ボトムアップ予想)

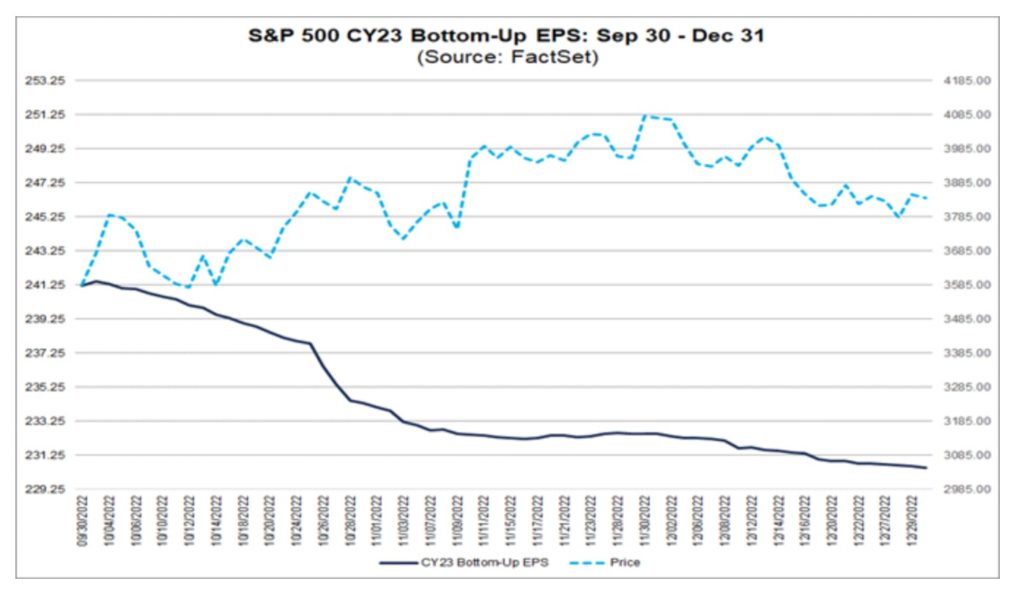

なお、市場では景気後退への懸念が続いていますが、アナリストはS&P500指数構成企業のEPS予想を通常より引き下げております。

なお、EPS(Earnings Per Shar)とは、1株当たり純利益で1株当たりの利益がどれだけあるのかを示すもので、この数値が高いほど企業の収益力は高いと見ることができます。

第4四半期における2023年度のボトムアップ予想EPSの下落幅は、2015年度のボトムアップ予想EPSが4.6%下落した2014年第4四半期以降で最大となったとのこと。

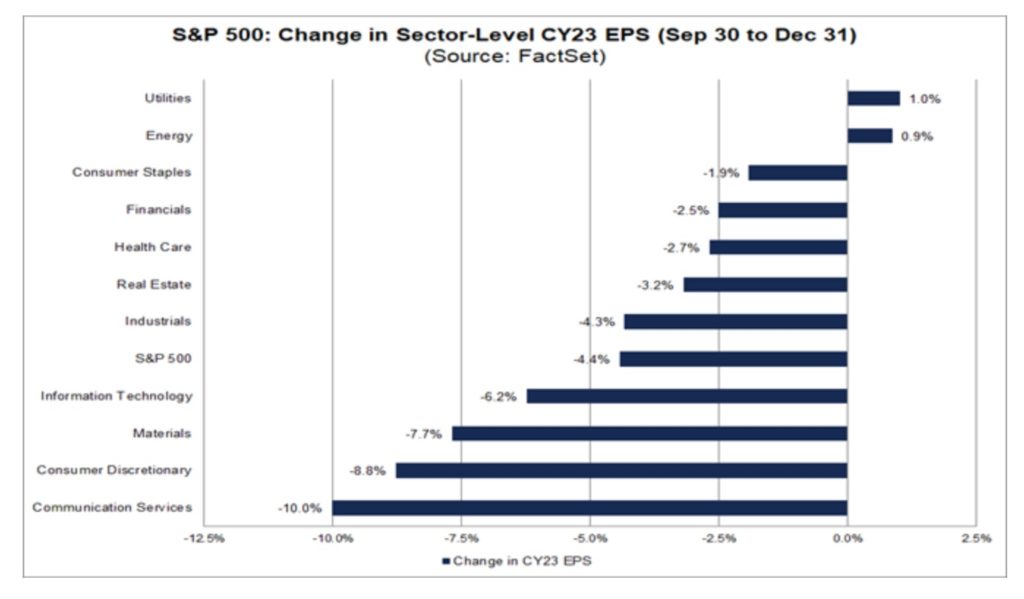

セクター別では、通信サービス(10.0%減)、消費者関連(8.8%減)、素材(7.7%減)を始め、9セクターで2023年のEPS予想は減少し、一方で公益事業(+1.0%)とエネルギー(+0.9%)のセクターは、ボトムアップで2023年のEPS予想が上昇しております。

なお、ボトムアップ型の予想はS&P500指数を構成するすべての企業の見通しを個別に分析しており、一方で、トップダウン型の予想はS&500指数を総体的に捉えており、その予想はマクロ経済と全体的な利益率予想に左右されます。

経済指標ではインフレの鈍化が続いていることが示され、FRB(米連邦準備制度理事会)による政策金利の引き上げもペースを落とす余地が生まれております。

そのため、株式市場では金融政策よりも企業収益の重要度が高まるようになり、「逆金融相場」から「逆業績相場」へ移行しつつあるでしょうから、

企業の見通しを個別に分析するボトムアップ型の予想の方が適しているのではないかと考えております。

まとめ

- S&P500指数は時価総額が大きい関連銘柄が大きな影響を与えている

- 「S&P500指数」大半の銘柄が大きく上昇している

第4四半期の業績が発表されるのはこれからです。

企業による来期の業績についてのガイダンスで方向性が見えてくるでしょうから、注目ですね。

長期で運用できる方は気にすることなく積立投資を続ければ良いですが、長期運用ができない方はリスク分散が必要です。必要なタイミングでお金が足りないことのないように、適した方法で運用しましょう。

投資家それぞれの属性に応じた投資先をアドバイスをしますので、希望される方は、こちらから連絡ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/9680/trackback