こんにちは、K2 College河合です。

最近、世界中金利が上がってるのに、日本だけが金利悪すぎということで、劣後債が個人投資家に人気あるそうです。ということで、今回はたくさん劣後債出しているソフトバンクの永久劣後債(AT1債)を解説しようと思います。

先日、無価値になったクレディスイスのAT1債と同じような債券ということですよね?

はい、そうです。破綻時の弁済順位(お金が返ってくる順位)が低いものとなります。ただし通常は株よりも弁済順位が高いはずなのですが、クレディスイスAT1債は株よりも更に弁済順位が低くされ、無価値となりました。

- 動画解説

- 永久劣後債(AT1債)とは?

- 初回コール利回りとは?

- 社債条件

動画解説

永久劣後債(AT1債)とは?

破綻時の弁済順位を確認しておきましょう。社債と株の間です。弁済順位が低いとそれだけ高い金利をもらえることになりますから、永久劣後債は通常の社債よりも高い金利がもらえます。

破綻しない限りは関係ないんですよね?

はい、関係ありません。破綻するかどうかは、知っている会社名かどうかだけでは決められませんから、格付けを参考にしましょう。

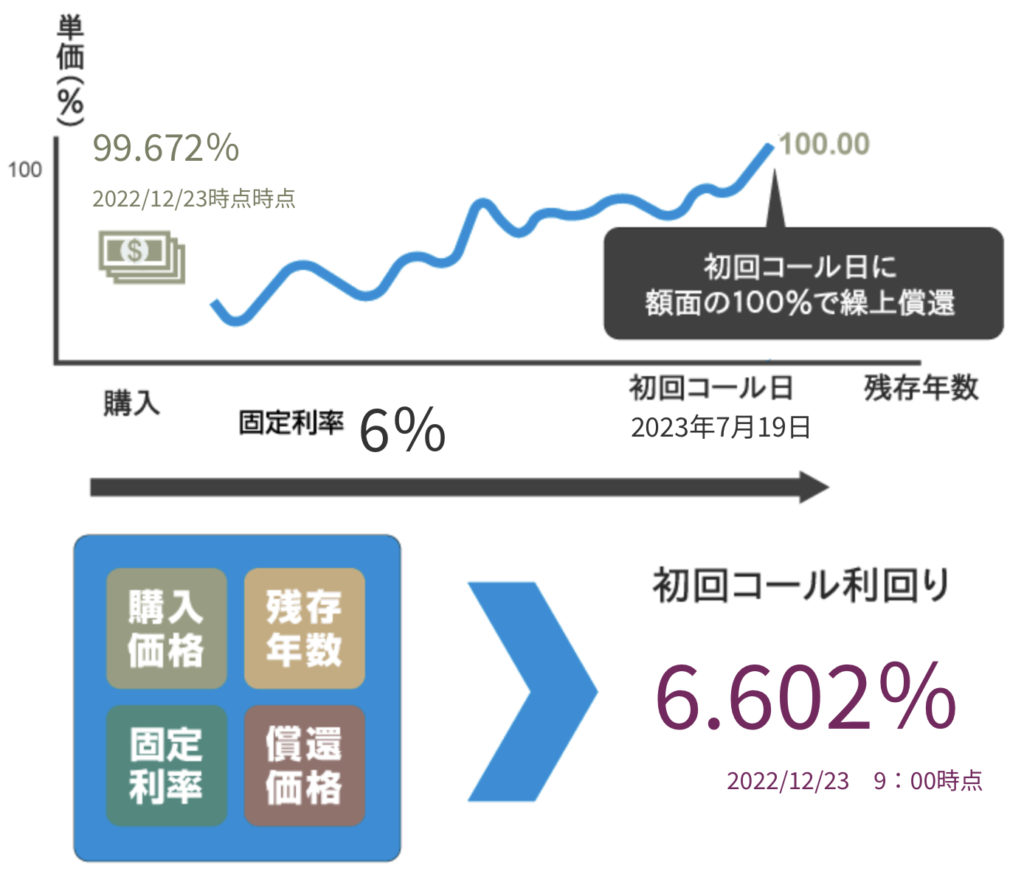

初回コール利回りとは?

永久劣後債は名前の通り、永遠に満期は来ないのですが、発行体(今回だとソフトバンク)の意向により繰上償還(コール)することができます。その際は、募集時と同じ100%の債券単価とそれまでの金利をもらうことができます(それ以外は投資家が自分で売りたい時に市場で売ります)。

繰上償還時は額面の100%で償還されますが、実際に投資する債券は今回既に発行済みのもので、発行価格(100%)よりも安く買うことになりますから(99.672%)、100%で償還されたとなると、その分キャピタルゲインがあることになります。

更に満期まで固定の金利(今回だと年6%)が日割りで付きます。

この二つを合算したものが初回コール利回り(6.602%)です。つまり投資家の純粋なリターンですね。

劣後債と言っても6%超える利回りって高いですね。

こちら米ドル建てになります。ただそれでも高い金利なのは、劣後債だからというのもありますが、ソフトバンクという発行体がそれほど高い格付けを持っていないからもあります。

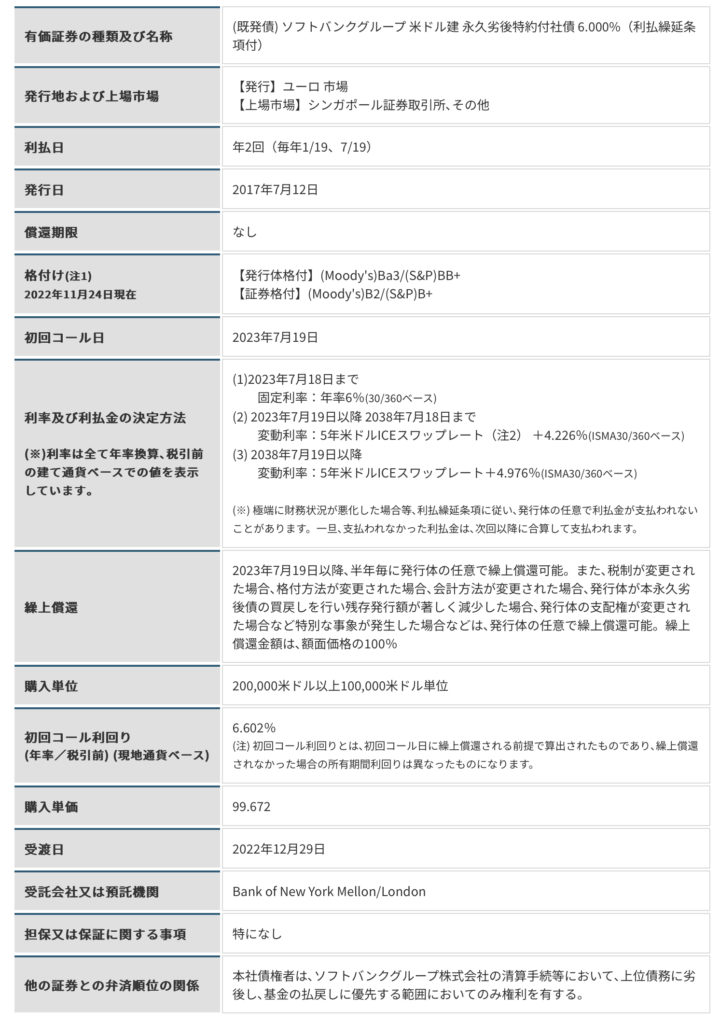

社債条件

少し細かいですが、社債の条件がこちらです。

まず重要なのは格付け。ソフトバンクという会社自体の格付けはBB+(S&P)ですが、この永久劣後債の格付けはB+です。投資適格債からは漏れて、投機的債券という位置付けです。

次に一番最初の繰上償還(コール)が2023年7月19日。これ実は2017年7月12日に発行している債券なので、なんと6年も経ってます。これを初回コール間近で買おうということですね。

これに投資してる人はもう6年間も年6%の金利をもらっていたんですね。

大きいですね。ただソフトバンクが破綻しない会社か?って言うと、かなり攻めた経営をしているため、YESとは言い切れません。リスクがあってのリターンですね。

まとめ

- 永久劣後債の金利は高い

- 繰上償還(コール)直前の債券へ投資しよう

- 格付けを見て潰れなそうな会社を選ぼう

募集物の債券は限られますが、既発債は無数にあります。証券会社で営業を受けたら、この債券買ってもいいかな?とお悩みの時はいつでもこちらからお気軽にご相談ください(無料)。

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/12389/trackback