こんにちは、K2 College河合です。

本日は大和証券のファンドラップ「ダイワファンドラップ」の解説をしたいと思います。ファンドラップは各社ありますが、何がそんなに違うのでしょうか?

投資について勉強する時間も投資した後気にしている時間もないので、投資のプロに一任できるのがいいと思っています。

そうですね、ある程度長期投資できることはいいことだと思いますが、ちゃんとした運用をしてくれるなら一任勘定してもいいですが、逆にちゃんとした投資先に投資していないのであれば、任せてしまってはダメですよね。

- 動画解説

- 一任勘定とは?

- 4つのダイワファンドラップ

- ダイワファンドラップのポートフォリオ事例

動画解説

一任勘定とは?

通常、投資の世界に「自己責任」という言葉があります。投資をするなら、誰かのせいにしてはいけないということです。リスクがあるからリターンがある。儲かったら自分のおかげ、損をしたら人のせいでは話にならないですよね。

そのため証券会社にあるほぼ全ての商品(株、債券、投資信託など)を担当者(営業マン)にお任せすることは許されていません。ひょっとしたら投資家的にはお任せしているつもりかもしれませんが、証券マンが勝手に売買することはできないため、買った方がいい、売った方がいいということを都度投資家へ連絡し、売買の指示を仰がなければいけません。

ただし今回のファンドラップとSMAに関しては、特別に「一任勘定」として投資してもいいという契約を最初に結ぶ為、投資家の代わりに売買をすることができるようになっています。その代わり、最初に契約をする時点で、多くのヒアリングシートから投資家の投資に関する考え方を把握し、それに基づいて運用がされるようになっています。

投資で儲けたいとは思っても、相場をいつも見ているわけにはいかないので、一任勘定いいですね。

ただし一任勘定を任されてるポートフォリオマネージャーも、多くの顧客の資産を任されているので、本当に一人一人の資産を見ているわけではないですよね(それをするのはファミリーオフィス)。証券会社が用意したシステムに則り、パターンで運用をしています。

4つのダイワファンドラップ

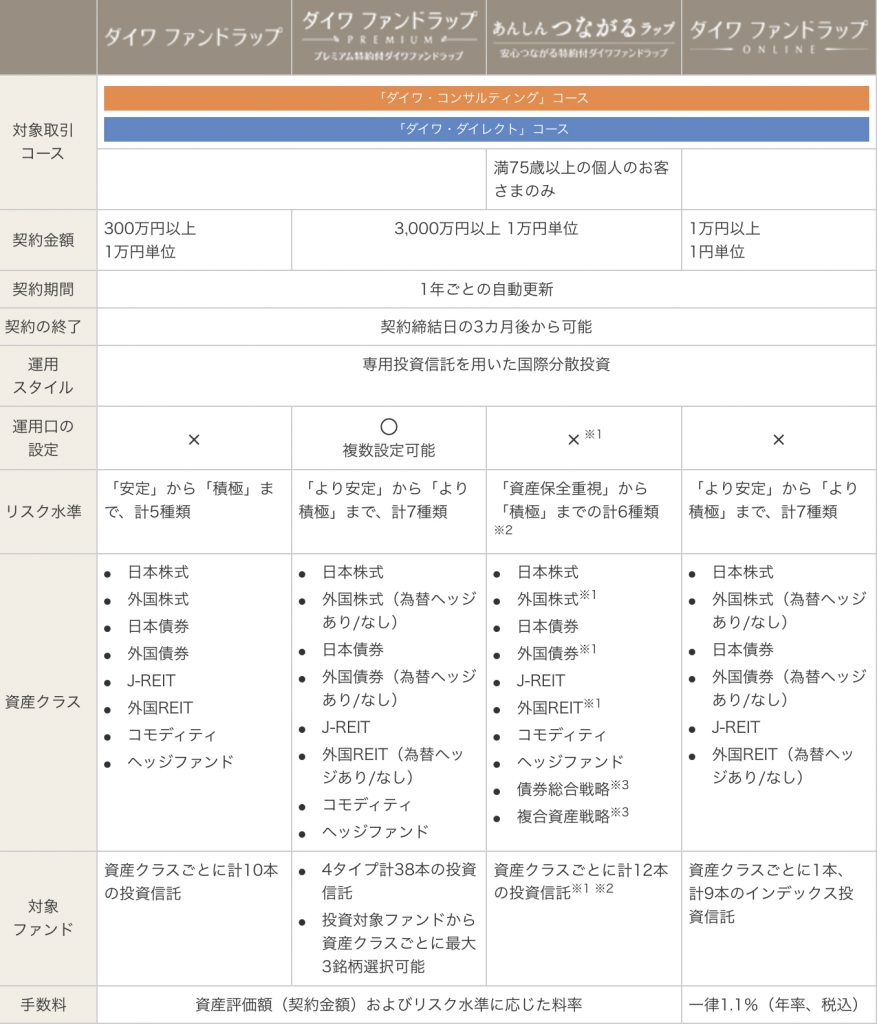

大和証券には投資金額によって、4つのファンドラップがあるようです。

投資金額以外に、選べるファンドの種類、手数料が多少異なるようですが、いずれにしても多くて38本のファンドから選択なので、それほど多くから選べるわけではありません。

手数料は手間が掛かれば高くなるものですが、いずれも通常の投資信託の信託報酬に上乗せしてこのファンドラップ(一任勘定)の手数料がかかる仕組みです。

ということは、普通に投資信託に投資する方がコストが安いということですよね?

その通りです。投資信託自体もそれぞれファンドマネージャーがいて、運用方針に則って売買してくれていますから、更に個人でポートフォリオマネージャーを雇うほどのことがあるのか?がポイントになってきます。

ダイワファンドラップのポートフォリオ事例

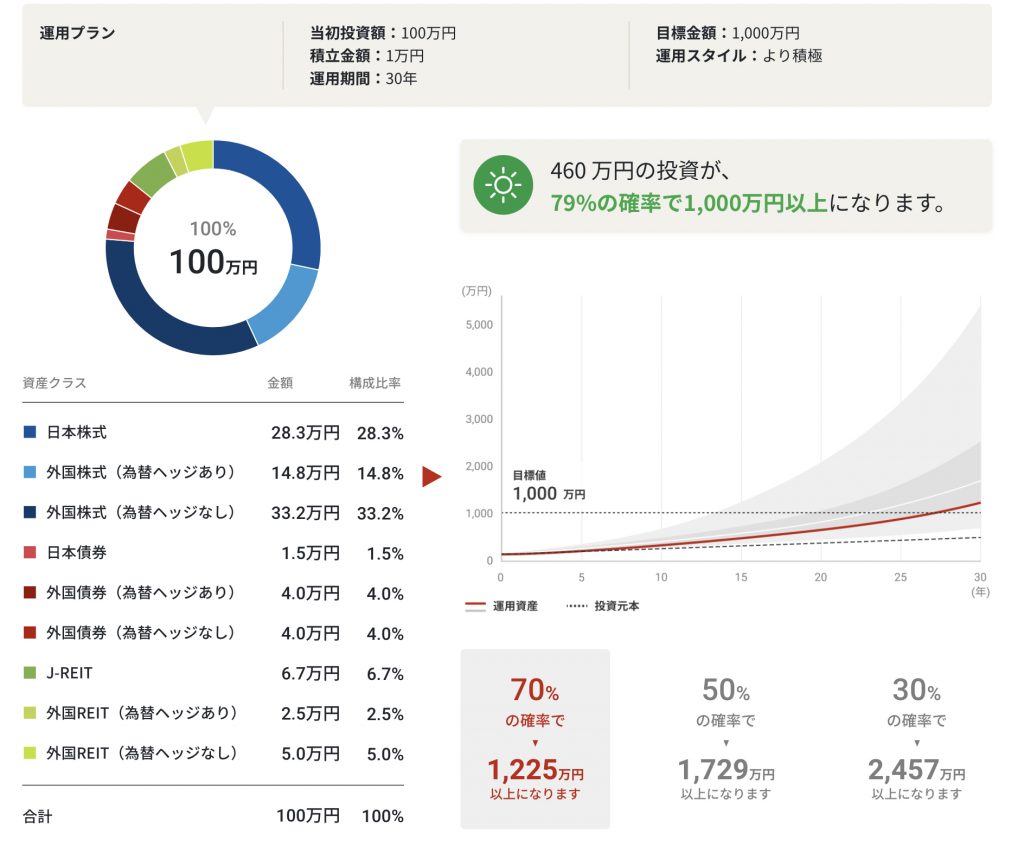

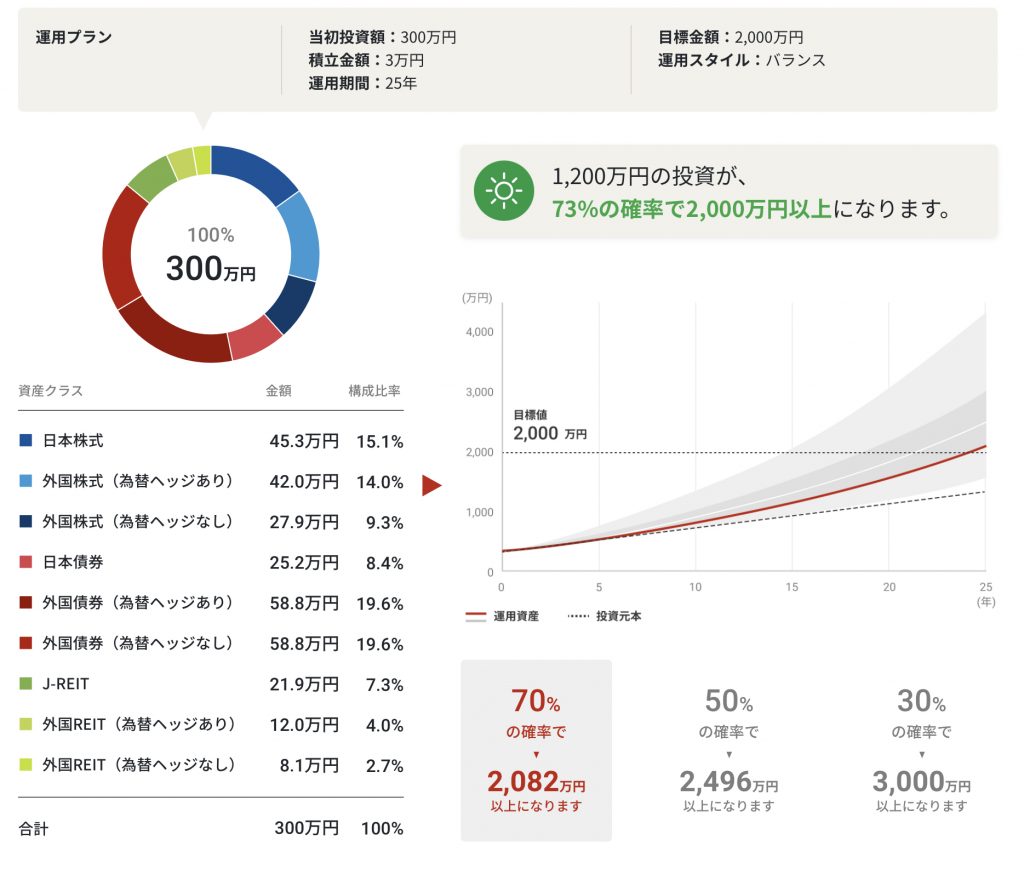

これは「ダイワファンドラップonline」の運用事例です。

投資嗜好は「より積極」と分類されています。

投資先ポートフォリオを見てみると、日本株、外国株、日本債券、外国債、J-REIT、外国REITとあらゆるものに投資をしていますが、株の比重が高いことが特徴的です。

なお「70%の確率で1225万円以上になります〜」という理屈が分かりませんので、あまり参考にしない方がいいと思います(過去のそれぞれのパフォーマンスを総計したとしても、流動的に、個人の嗜好に合わせて運用するファンドラップにどう適用するのか不明)。

次のタイプは「バランス」。

投資先資産は上の方と全く同じで、あらゆる資産へ分散投資しています。ただ名前の通り、いずれかに比重を置くというよりも、満遍なく投資をしています。

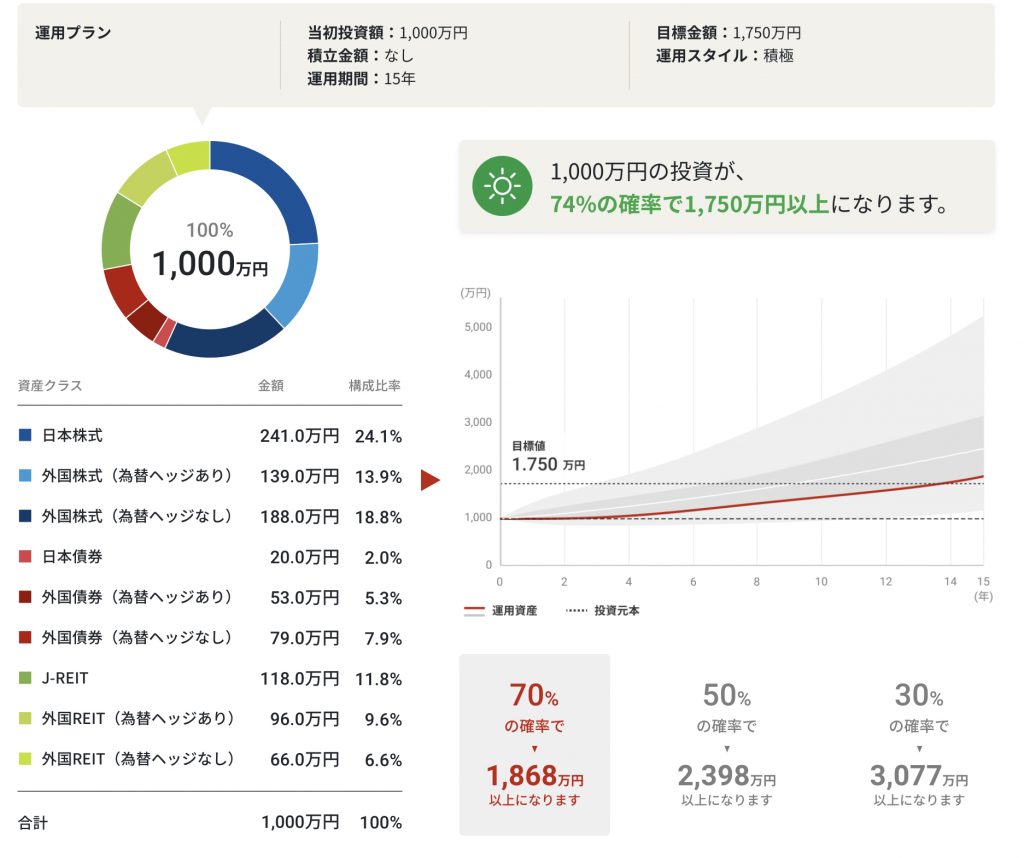

最後の方は「積極」。

投資先は同じで、株式の比重が増えています。

少額から分散投資できるので、長期的に安心して預けられそうですね。

私の経験からすると、全く逆の捉え方となります。投資したってリターンが出る見込みがないところ(むしろ価値下落もある)へまでどのタイプでも投資してしまっているため、長期投資してもずっと大して儲からないまま手数料がかかり続けていきます。

ここからわかることは、ポートフォリオマネージャーは一任勘定を受けてしまう限り、リスクを減らす、分散することが第一の目標となり、損を出した時に責められないような運用をしています。

またここに載っていない資産(ハイテク株、グリーン銘柄のようなテーマ株、新興国株など)へ投資をした方が良くても、永遠に投資することができません。

まとめ

- ファンドラップ(一任勘定)の手数料は2重

- ファンドラップの投資先ファンドは決して良くない

- 時間がないからって一任勘定に丸投げするのではなく、最低限の勉強をしてファンドで運用しよう

ファンドラップ、SMAが日本にできた当初(約15年前)から一貫してオススメしていません。たまたまその後の相場が世界株高で良かったから、良さそうな資料とデータが出ていますが、ファンドで直接運用していた方はもっと大きなリターンとなっています。

個別の投資信託のご相談、運用のアドバイス、海外ファンドのお問合せはいつでもお気軽にどうぞ。

※直接相談はこちら(無料)

※投資ヒアリングシートはこちら(無料)

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/1962/trackback