こんにちは。K2 College大崎です。

S&P500指数は年初来で18.73%上昇しており、本日も値動きが不安定だったものの、プラスで終了しました。

今年から新NISAを利用して投資を始め、右肩上がりに上昇している株価を見て、この上昇は今後も続くと考えている投資家は少なくないと思います。

しかしながら、これから決算シーズンに入りますし、当面は株価上昇が続くことも想定されますが、その後は反落するかも知れません。

- 動画解説

- インフレ対策一辺倒から転換

- 本当に「ソフトランディング」は可能なのか?

- 株価が高値圏の今、利益確定をしておく

動画解説

インフレ対策一辺倒から転換

FRB(連邦制度準備理事会)には、金融政策にあたって「物価の安定」と「雇用の最大化」という2つの使命があり、デュアル・マンデートと呼ばれています。

過去 2 年間、FRBは2 つの使命のうち「物価の安定」に重点を置いてきました。

しかしながら、労働市場が減速するにつれて、状況は変わり始めています。

7月5日に発表された6月の雇用統計では求人数が停滞し、失業率も2年7か月ぶりに4.1%まで上昇してきております。

失業率が大幅に上昇すれば、急速に冷え込む経済を恐れて、中央銀行は早いペースで金利を引き下げる可能性があります。

実際に、FRBのパウエル議長は上院銀行委員会での証言で、インフレと同様に、減速する労働市場にも注意を払っていることを認め、過去2年間のインフレ対策一辺倒から転換し、利下げに近づいていることを示唆しました。

なお、パウエル議長は利下げの時期については言及しないものの、失業率が急上昇することなくインフレ率が低下する「ソフトランディング」の可能性が高いと述べております。

ちなみに、パウエル議長はインフレ率が2%まで持続的に低下するという確信がより深まるまで、金融政策を緩めるのは適切ではないと説明してきましたが、

15日のワシントン経済クラブで講演では、「インフレ率が2%に達するまで金利引き下げを待つつもりはない」、「インフレ抑制に向けた自信が4〜6月期にやや高まった」と述べております。

パウエル議長は、失業率が急上昇することなくインフレ率が低下する「ソフトランディング」の可能性が高いと述べているのですよね?

発表されている雇用統計などの経済指標は、1年以上、継続して下方修正を繰り返しておりますし、経済指標も誤魔化されていたこともわかってきておりますから、メディアのヘッドラインばかりを見ていると読み違えますよ。

本当に「ソフトランディング」は可能なのか?

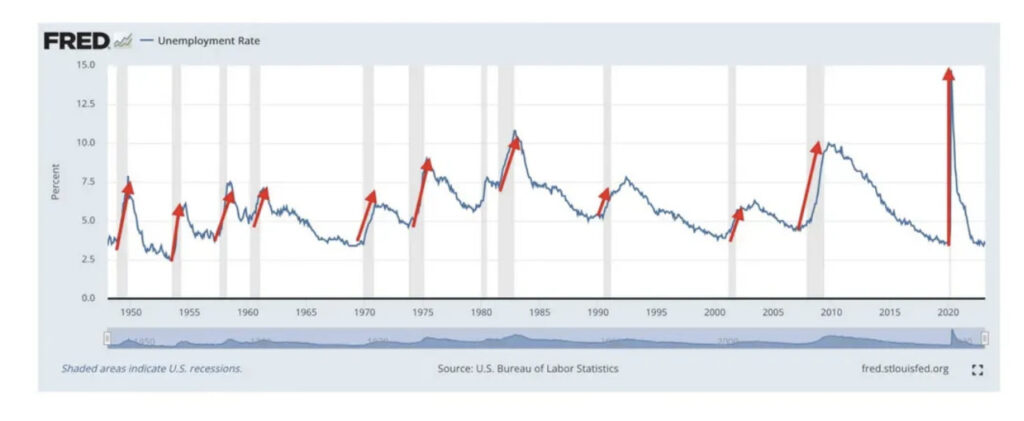

以前、リセッション(景気後退)と投資戦術の記事で、失業率が上昇していく段階でリセッション(景気後退)に陥っていることが確認できるとお伝えしましたが、上述しましたとおり、失業率は4.1%まで上昇してきております。

そして、失業率は景気の動きに遅れて動く「遅行指数」です。

遅行指数を見て景気局面の先行きや現状を判断することは困難なのですが、歴史を振り返ると、

毎回、失業率(緑の折れ線)が上昇していく段階でリセッション(景気後退)に陥っており、急激に利下げ(青の折れ線)をしていることが確認できるかと思います。

そして、リセッション(景気後退)部分はグレーの網掛けで示されておりますが、

米国では2四半期以上連続の実質 GDP 成長率のマイナスを景気後退(テクニカルリセッション)としており、

最終的に、全米経済研究所(NBER)が、重要な経済活動の衰退が経済全体に広がり、それが数カ月以上続いていればリセッション(景気後退)と判断しています。

要は、リセッション(景気後退)も、リセッション(景気後退)入りして数ヶ月後に、判定されるため、既にリセッション(景気後退)入りしている可能性もあるわけです。

米労働省が11日発表した6月の消費者物価指数(CPI)も、前月比でマイナス0.1%と予想外に下落してきておりますが、失業率が増えると個人所得が減り、消費も減少し、そして景気が悪くなります。

歴史を振り返っても、FRB が利上げによってインフレ率低下に成功した場合、いずれ失業率は上昇することになっております。

失業率は「遅行指数」ですし、リセッション(景気後退)の認定もリセッション(景気後退)入りして数ヶ月後なんですね。

そうなのですよ。

失業率が大幅に上昇し、急速に冷え込む経済を恐れて、中央銀行は早いペースで金利を引き下げるというのがパターンですね。

株価が高値圏の今、利益確定をしておく

株価(赤の折れ線)についても、過去を見れば、失業率(緑の折れ線)が上昇していくタイミング、ならびに、急激な利下げ(青の折れ線)のタイミングで大きく下落していることが確認できるかと思います。

株価(赤の折れ線)はNASDAQ100指数を表しておりますが、ITバブル崩壊のタイミングではマイナス73%、リーマンショックのタイミングではマイナス50%の大暴落となっております。

そして、株価がITバブル崩壊の前の高値に戻るまでに13年以上の時間を要したことも覚えておくべきでしょう。

現在、市場では、FRBは7月31日のFOMCで政策金利を据え置き、9月18日のFOMCで利下げを開始するとの見方が9割を超えております。

9月利下げのタイミングで逆イールドも解消し、株価は下がっていくことになりますでしょうか。

株価が高値圏の今、利益確定をしておくというのも一つの戦術です。

利下げのタイミングで逆イールドも解消し、株価は下がっていくことになるのでしょうか。

一つの見方です。

いずれにせよ、歴史から学ぶのであれば、利益確定をしておくというのも一つですよ。

まとめ

- 労働市場が減速するにつれて、状況は変わり始めている

- 失業率の上昇と急激な利下げ

- 株価が高値圏の今、利益確定をしておくというのも一つの戦略

投資家それぞれの状況に合わせたアドバイスをいたします。

相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23212/trackback