こんにちは、K2 College編集部です。

日本とアメリカの寄付税制には多くの違いがあります。これらの違いは、寄付を行う個人や法人に対する税制上の優遇措置の内容や手続きに関して大きな影響を与えます。本稿では、両国の寄付税制の違いを詳細に解説し、それぞれの特徴とその影響を考察します。

アメリカは寄付の文化ができている、と聞いたことがあります。

はい、税制も含めて違いがあります。それぞれ見ていきましょう。

- 日本の寄付税制

- アメリカの寄付税制

- 日本とアメリカの寄付税制の比較

動画解説

日本の寄付税制

個人寄付者に対する税制

日本では、個人が寄付を行う場合、所得税法第78条に基づき、「特定寄付金」として一定の条件を満たす寄付に対して所得控除が認められます。この制度の主なポイントは以下の通りです。

- 寄付金控除:

- 対象となる寄付先: 学校法人、社会福祉法人、公益財団法人など特定の非営利団体に対する寄付が対象です。

- 控除額: 所得の40%または総所得金額から2000円を引いた額のいずれか少ない方が控除されます。

- 控除の計算: 寄付金控除額は、寄付金の総額から2000円を引いた額です。

- ふるさと納税:

- 地方自治体への寄付を行うことで、所得税と住民税の控除を受けることができる制度です。

- 控除額の上限は、総所得金額の30%または一定の計算式によって求められる限度額のいずれか低い方です。

法人寄付者に対する税制

法人が寄付を行う場合の税制は、法人税法に基づき規定されています。法人寄付者に対する寄付金控除の主なポイントは以下の通りです。

- 一般寄付金:

- 対象となる寄付先: 公益法人や地方公共団体などが含まれます。

- 控除限度額: 法人税法上の特定の計算式に基づき、各法人の所得金額の一定割合(通常は約2.5%)が限度となります。

- 特定寄付金:

- 特定公益増進法人への寄付や、公益社団法人・公益財団法人などへの寄付が対象です。

- 控除限度額: 一般寄付金の限度額に加えて、さらに一定の金額が控除可能です。

ふるさと納税はしていますが、あまり寄付という感覚はないですね。

そうですね。また個人、法人ともあまり普段から活動支援のための寄付をされている方は少ないですね。

アメリカの寄付税制

個人寄付者に対する税制

アメリカでは、寄付金控除は連邦所得税の項目別控除として認められています。IRS(Internal Revenue Service: 米国内国歳入庁)による規定に基づく主なポイントは以下の通りです。

- 寄付金控除:

- 対象となる寄付先: 501(c)(3)に分類される非営利団体への寄付が対象です。この分類には、宗教団体、慈善団体、教育機関などが含まれます。

- 控除額: 課税所得の60%を上限とした寄付額が控除されます(特定の状況下ではこの上限は異なる場合があります)。

- 控除の計算: 寄付金控除額は寄付の総額に基づきますが、現金以外の資産(株式や不動産など)の寄付も対象となります。

- 標準控除との選択:

- アメリカでは、標準控除または項目別控除のいずれかを選択できます。寄付金控除を受けるためには、項目別控除を選択する必要があります。

- 標準控除額は、寄付金控除を含む項目別控除額が標準控除額を上回る場合にのみ有利となります。

法人寄付者に対する税制

アメリカの法人寄付者に対する寄付金控除の主なポイントは以下の通りです。

- 寄付金控除:

- 対象となる寄付先: 501(c)(3)に分類される非営利団体が対象です。

- 控除限度額: 法人の課税所得の10%を上限とする寄付金が控除可能です。この上限は、特定の状況下で変更される場合があります。

- 現金以外の寄付:

- 法人が現金以外の資産(株式や不動産など)を寄付する場合、その評価額に基づく控除が認められます。

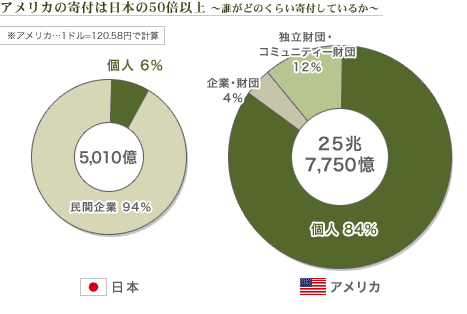

アメリカでは圧倒的に個人での寄付が多いんですね。

はい、国に自分の税金を納めるより、自分の好きな機関に寄付をして、税制優遇で支払う税金額を低くするという感覚がアメリカでは一般的になっています。

日本とアメリカの寄付税制の比較

寄付の対象範囲

日本とアメリカの寄付税制における大きな違いの一つは、寄付の対象となる団体の範囲です。日本では、特定の非営利団体への寄付のみが控除対象となる一方、アメリカでは、501(c)(3)に分類される広範な非営利団体への寄付が控除対象となります。これにより、アメリカでは寄付の選択肢が広がる一方、日本では限定された範囲内での寄付が奨励されています。

控除額の上限

日本では、個人の寄付に対する控除額は所得の40%または総所得金額から2000円を引いた額のいずれか少ない方が上限となります。一方、アメリカでは個人の寄付に対する控除額は課税所得の60%を上限としています。法人に関しては、日本の控除限度額は所得金額の一定割合で計算されるのに対し、アメリカでは課税所得の10%が上限となります。

手続きの簡便さ

アメリカでは、寄付金控除を受けるためにIRSが定めるフォームを使用することで比較的簡単に手続きが進められる一方、日本では寄付先や控除額の計算方法が複雑で、手続きに時間がかかる場合があります。特に、ふるさと納税制度においては、寄付先自治体ごとに異なる手続きを行う必要があるため、手続きの負担が大きくなることがあります。

手続きの簡単さは重要なポイントですね。ふるさと納税を最初にやったときは手続きがよくわかりませんでした。

はい、またアメリカでは寄付先の選択肢も多い、という点とその分、寄付を受ける側も何に使うのか、どう活かされるのかをアピールしているので、応援したくなるという点もありますね。

まとめ

- アメリカでは富める人は貧しい人に分け与えるべき、というキリスト教の教えもありGiveすることが美徳とされる

- 手続きも簡単さ、寄付先の数も日米で違う

- 大学や博物館なども積極的に寄付を募る

日本とアメリカの寄付税制には、寄付先の範囲や控除額の上限、手続きの簡便さなど、多くの違いがあります。アメリカの寄付税制は、広範な非営利団体への寄付を奨励し、寄付額に応じた控除を提供することで寄付文化の醸成に寄与しています。一方、日本の寄付税制は特定の非営利団体への寄付を重点的に支援し、ふるさと納税制度を通じて地方自治体への寄付を促進することを目指しています。両国の寄付税制の違いを理解することで、寄付者は自身の目的に最適な方法で寄付を行うことができます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23544/trackback