こんにちは、K2 College編集部です。

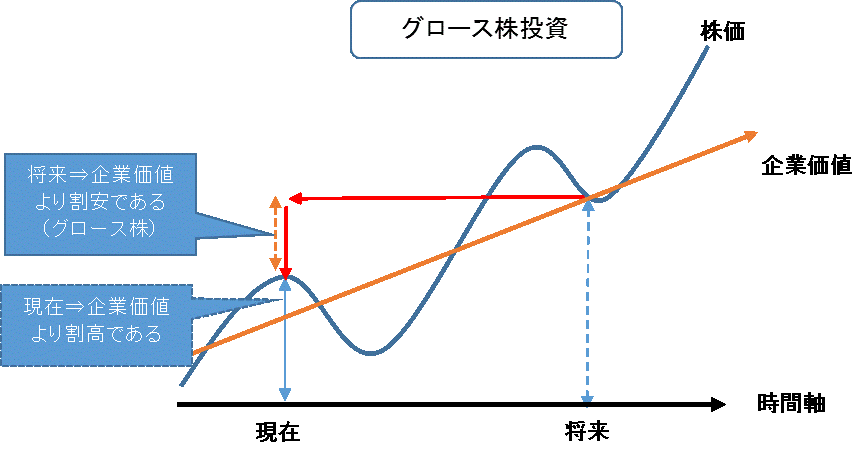

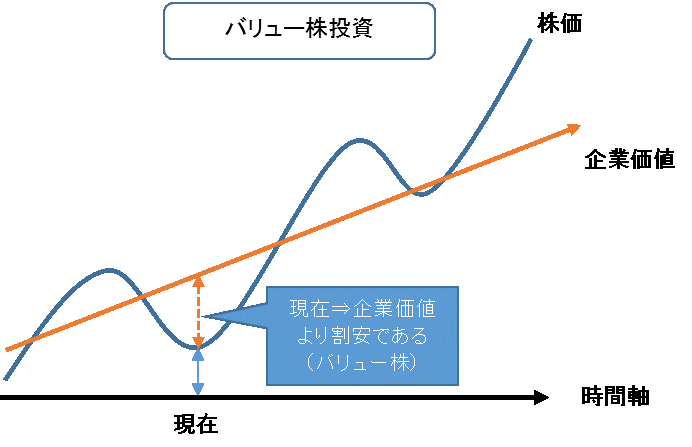

グロース投資とバリュー投資は、株式市場における代表的な投資スタイルで、それぞれ異なる視点と戦略に基づいています。グロース投資は、成長が期待される企業に注目し、将来的な収益拡大を見込んで投資する手法です。一方、バリュー投資は、市場で割安と判断される企業に注目し、その内在価値に対して割安に取引されている株式を購入するアプローチです。

両者は異なる性質を持ちながらも、市場環境や経済状況によって優劣が変わるため、多くの投資家はこれらの特性を理解し、自分の投資目標やリスク許容度に応じた戦略を選択しています。本稿では、グロース投資とバリュー投資の特徴を5つの視点から比較・解説します。

よく聞きますがどういうものか分かっていません。

リスク許容度によっても変わってくるので、こちら記事で確認していきましょう。

動画解説

グロース投資の特徴と魅力

グロース投資は、売上や利益が急成長している企業に注目する戦略です。この手法では、以下のような特徴があります。

高成長率への期待

成長産業や革新的な技術を持つ企業に投資し、株価が急騰する可能性を追求します。

配当よりも再投資重視

こうした企業は利益を配当ではなく事業拡大に再投資する傾向が強く、長期的な資本成長を目指します。

高PER銘柄への投資

成長企業はしばしば高い株価収益率(PER)で取引されますが、それでも将来の収益増加に対する市場の期待値が反映されています。

グロース投資の魅力は、短期間で大きな利益を得られる可能性がある点です。一方で、成長が期待外れに終わった場合、株価が急落するリスクも伴います。

リスクの大きな投資戦略ですね。

ドルコスト平均法を使えばリスクを下げながらの投資も行えます。

バリュー投資の特徴と魅力

バリュー投資は、内在価値に対して割安と判断される企業に投資する戦略です。この手法には以下の特徴があります。

割安な株価を重視

株価が企業の資産価値や収益力に比べて低い銘柄を選びます。

安定性とリスク低減

株価がすでに低いため、大きな下落リスクが抑えられやすい傾向があります。

配当利回りの重視

多くのバリュー株は配当利回りが高い傾向があり、定期的な収入が期待できます。

低PER銘柄の選択

割安株はPERやPBR(株価純資産倍率)が低いことが多く、長期的な投資リターンが期待されます。

バリュー投資の魅力は、経済的な不況時でも安定性を保つ点にあります。一方で、割安と評価される銘柄が長期間低迷する「バリュー・トラップ」に陥るリスクもあります。

比較的まったりと投資できそうですね。

分散投資することでバリュートラップのリスクを避けることができます。

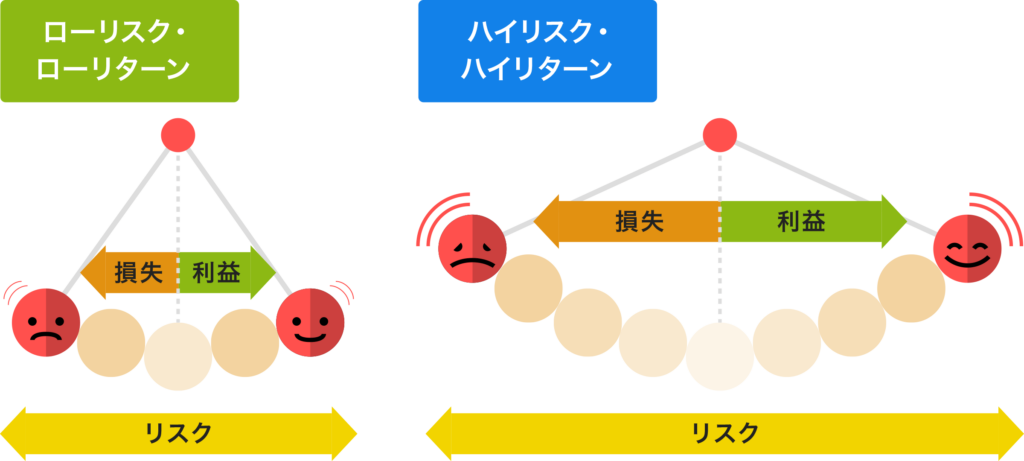

リスクとリターンの違い

グロース投資とバリュー投資では、リスクとリターンの特性が大きく異なります。

グロース投資のリスクとリターン

高成長が期待される企業は、収益が想定通り拡大すれば大きなリターンが得られる一方で、期待を下回る場合には急激な株価下落に直面するリスクがあります。

バリュー投資のリスクとリターン

割安株は一般的にリスクが低いとされていますが、企業価値が市場に評価されるまで時間がかかる場合があります。そのため、短期的なリターンを求める投資家には向かない可能性があります。

リスク許容度の高い投資家はグロース投資を選ぶ傾向があり、安定性を重視する投資家はバリュー投資に魅力を感じる傾向があります。

私は安定性を重視したいのでバリュー投資が向いてそうですね。

人それぞれの好みがあるのでご自身にあった投資戦略をとるのがいいです。

市場環境が与える影響

グロース投資とバリュー投資の成果は、経済環境や市場の状況に大きく影響されます。

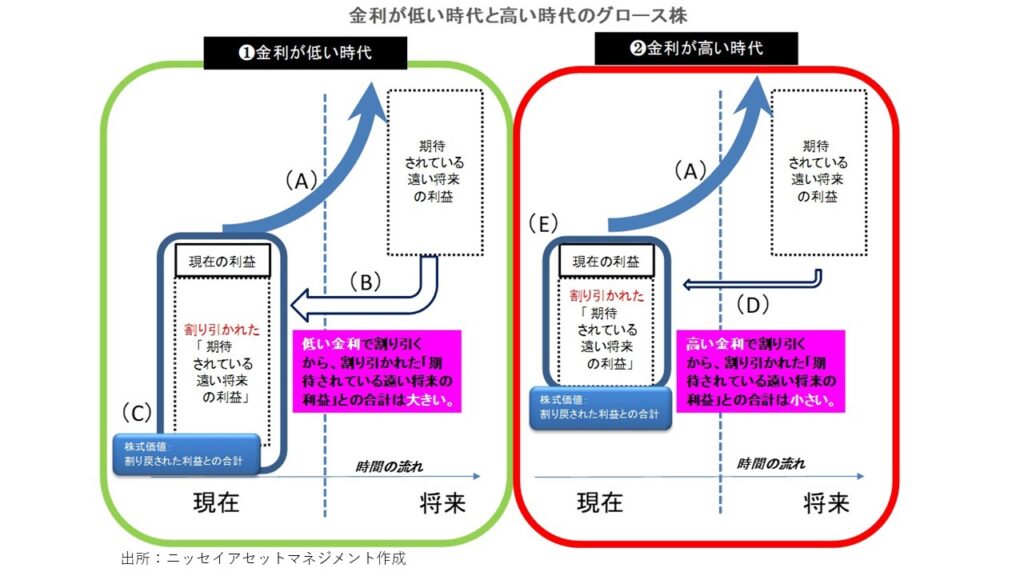

グロース投資に有利な環境

景気が拡大し、低金利で資金調達が容易な時期には、成長企業が注目を集め、グロース投資が好調になる傾向があります。

バリュー投資に有利な環境

景気が停滞または後退している時期には、安定したキャッシュフローや配当が期待できるバリュー株が相対的に有利です。

特に金利の変動は両投資スタイルに直接的な影響を与えるため、金利上昇期にはバリュー投資が注目される場合があります。

景気が良いときはグロース、悪いときはバリューにするのも有効そうですね。

景気が変わるときはポートフォリオや投資戦略の比率を変えるのも重要です。

投資家の性格と目的による選択

グロース投資とバリュー投資のどちらを選ぶべきかは、投資家の性格や目的に依存します。

グロース投資を選ぶべき投資家

リスク許容度が高く、短期的な資産増加を目指す投資家に適しています。成長市場や新興企業に対する知識や洞察力が求められます。

バリュー投資を選ぶべき投資家

長期的な安定収入を求め、割安銘柄の分析に時間をかけることを厭わない投資家に向いています。市場の過剰反応や低迷を冷静に評価する能力が重要です。

また、両者を組み合わせた「バランス型ポートフォリオ」を構築することで、リスクとリターンのバランスを取ることも可能です。

私はまだ投資初心者なので、まずはバリュー投資から始めたいと思います。

そうですね。知識や経験が増えてからグロース投資の比率も少しだけ取り入れるのもよろしいかと思います。

まとめ

- グロース投資とバリュー投資は、それぞれ異なる戦略とリスク特性がある

- グロース投資は成長企業に投資し、高リターンを狙う一方で、高いリスクが伴う

- バリュー投資は割安株に注目し、安定的なリターンを重視しますが、短期的な成果は期待しにくい面がある

市場環境や個人の投資目標、リスク許容度を考慮し、どちらの戦略が自分に適しているかを判断することが重要です。また、グロースとバリューを併用した戦略を取り入れることで、経済状況に応じた柔軟な投資が可能になります。両手法を正しく理解し、自分の投資スタイルに最適なアプローチを選ぶことが、成功への鍵となります。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/27001/trackback