こんにちは、K2 College 松本です。

今回はPGF生命の米国ドル建リタイアメントインカムを解説していきます。日本ではトップクラスの高い予定利率米ドル建養老保険です。プルデンシャルグループ(プルデンシャル生命、ジブラルタ生命、PGF生命)の主力商品の1つなので、ご提案を受けている方、既に契約されている方も多いでしょう。

銀行で「定期預金や普通預金は金利が低いので、外貨建保険で貯蓄しませんか?」と言われて契約しました。

保険を販売する人なら誰でも知っているセールストークの一つです。確かに定期預金よりは金利が高いですが、その恩恵を受けられるのは10年以上先になるので資金を動かせない期間が長いです。また日本の保険商品は外貨建でも実質利回りは低いので注意が必要です。

- 動画解説

- PGF生命はプルデンシャルグループで銀行窓販専業の会社

- 予定利率が2.25%と国内トップクラス

- 解約返戻率は20年でたった104%、実質利回りは年0.45%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

PGF生命はプルデンシャルグループで銀行窓販専業の会社

会社概要

プルデンシャルジブラルタファイナンシャル生命は日本に本社を置く外資系生命保険会社で、親会社はジブラルタ生命です。アメリカ大手の金融機関プルデンシャル・ファイナンシャルのグループ会社であり、日本では同じグループ会社として、プルデンシャル生命とジブラルタ生命があります。

元々は「大和生命保険株式会社」でしたが、2008年10月に債務超過で会社更生手続を始め、2009年にジブラルタ生命が出資して完全子会社化しました。2010年8月から営業を開始しました。現在では全国57行の金融機関(銀行)がPGF生命の保険商品を窓口で販売しています。

営業開始:2010年8月2日

総資産:4,727億円(2021年3月末時点)

保有契約高:5兆3,959億円(2021年3月末時点)

格付情報

S&P:A+ (2021年6月末時点)

R&I:AA- (2021年6月末時点)

ソルベンシーマージン比率

814.1% (2021年6月末時点)

あまり聞き慣れない会社ですが大丈夫でしょうか?

CMなどをしないのが、プルデンシャルグループの方針なので知らない方も多いと思います。

しかし、格付け、ソルベンシーマージン比率からも十分な信頼に値する会社と言えます。

予定利率が2.25%と国内トップクラス

契約概要

商品名:米国ドル建リタイアメントインカム 米国ドル建年金支払型特殊養老保険(20)〔無配当〕

契約年齢:0歳〜70歳

払込期間:40歳〜80歳まで

払込頻度:月払、半年払、年払

予定利率:2.25%(払込期間)、1.75%(年金受取期間) *2021年11月時点

年金月額:USD 200〜

死亡保障:年金月額×100

※ 年金月額USD 500以上の場合は割引があります

商品解説

予定利率は2.25%と国内トップクラスの米ドル建養老保険です。

商品名は取り扱いのある銀行や証券会社によって異なり、「米国ドル建リタイアメント・インカムNeo」「米国ドル建リタイアメント・インカムPG」「PGF養老保険<米国ドル建・平準払・年金受取型>」となっています。

特徴としては特殊養老保険ということです。通常の養老保険は「満期金=死亡保険金」となりますが、リタイアメントインカムは途中から払込保険料総額と解約返戻金が契約時の死亡保障額を上回っていくようになります。つまり『元々の死亡保障額を下げることにより保険料を割安にできるので、返戻率が高くなる』ということです。

しかし、デメリットもあって『途中からは死亡保障の上乗せはなくなる』ということです。この商品をご契約される方は貯蓄目的だと思うので、そもそも死亡保障は必要ないはずです。当たり前ですが、死亡保障はタダではなく、しっかりと死亡保障コストが保険料に含まれて支払っているのです。不要な保障の為に支払いをしていては、本末転倒です。

銀行員の方に「この利率はすごいですよ!」と強くオススメされました。定期預金の金利と比較するとかなり高く資産運用にもなると思ったので加入しました。

皆さんが勘違いするポイントでもありますが、予定利率は「利回り」や「金利」とは違うので注意してください。これ、保険営業マンも理解していない人がとても多いので注意してください。

次のチャプターで具体的なシミュレーションの数字でを見ていきましょう。

保険用語については下記のリンクで詳しく解説しています。

『予定利率』『積立利率』『利回り』とは?

解約返戻率は20年でたった104%、実質利回りは年0.45%

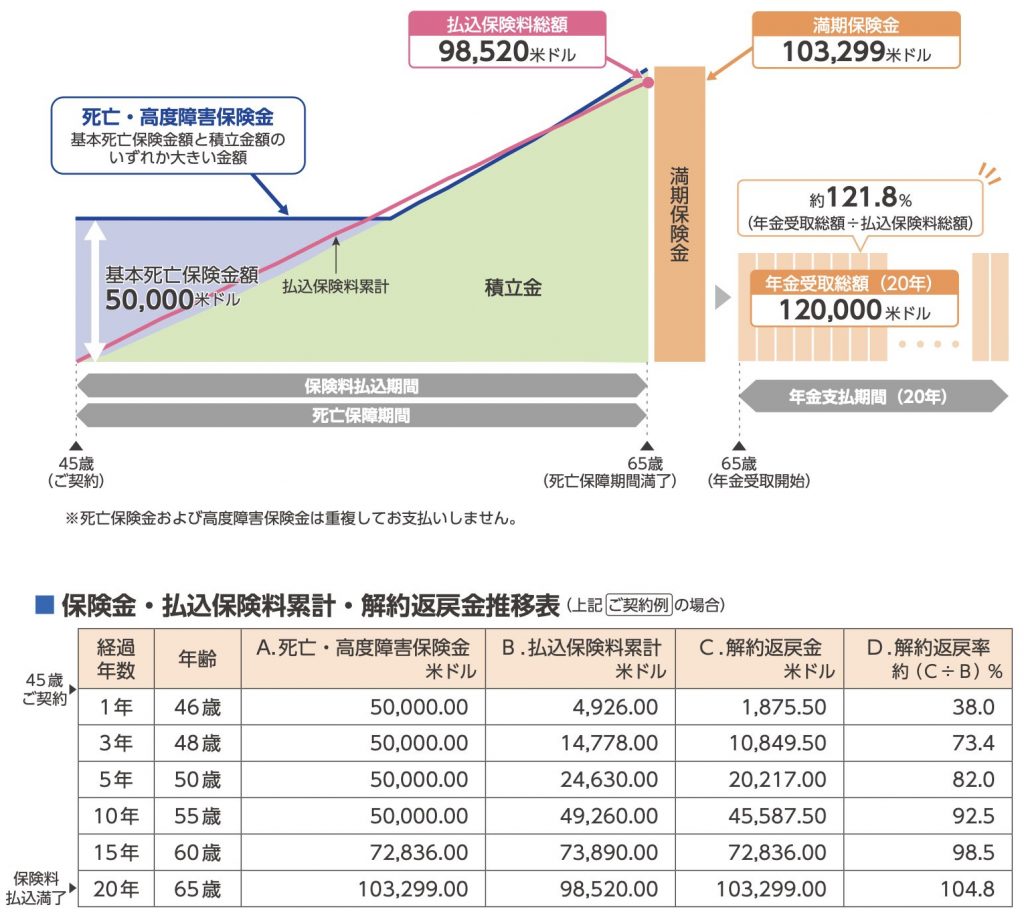

現在のパンフレットには具体的な数字が記載されていないので、少し前のPGF生命のパンフレットに記載されていた契約例で確認していきましょう。 ※予定利率は同じ

契約年齢:45歳 男性

年金月額:USD 500

死亡保障:USD 50,000

保険期間:65歳

払込期間:65歳満了

払込頻度:月払

保険料:USD 410.5

上記が解約返戻金の推移になります。

17年後(62歳)でようやく損益分岐点(返戻率が100%を超える)になります。最後まで(20年間)保険料を支払うと総支払保険料USD 98,520で返戻率は104.8%なので満期金USD 103,299を一括で受け取ることができます。これを20年確定年金として受け取るようにすると、毎月USD 500を20年間受け取れるので、合計受取額USD 120,000で、返戻率は121.8%になります。

<一括受取>

20年後(65歳):104.8%

<年金受取>

40年後(85歳):121.8%

返戻率だと数字が大きくなるので沢山増えてる気がしますが、40年でたった21.8%しか増えていません。それぞれを実質利回りで計算すると。

<一括受取>

20年後(65歳):0.45%

<年金受取>

40年後(85歳):0.99%

となります。予定利率2.25%が全然関係ない!ということが分かりますね。

実際の利回りだと予定利率(2.25%)の半分もないんですね。。。

そうですね。しかも20年、40年間預けてその数字です。

海外なら20年積み立てれば返戻率160%で一括受取できるものがあるので、違いは歴然ですよね。詳しくは下記の入門書をダウンロードして一読ください。

※【入門書】公的年金に依存しない自分年金を準備するための入門書

契約はしない。既に契約している人は個別相談してください。

養老保険の特徴は、死亡保障と貯蓄の両立が出来ることですが、リタイアメントインカムは貯蓄性が低すぎますし途中から死亡保障の上乗せも無くなるのでオススメできません。また、リタイアメントインカムを検討しようと思った本来の目的は貯蓄や資産形成、老後資金の準備ではありませんか?

それなら死亡保障という余計なコストを引かれないのないものにするべきです。死亡保障が必要であれば、保険(掛け捨て)と貯蓄を分けて備えることで、保障はより手厚くなり、効率よく資産形成できるようになります。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(養老保険はしないで)

海外の終身保険であれば貯蓄性が高いので、死亡保障との両立ができるものがあります。詳しくは入門書を一読ください。

※【入門書】家族のために死亡保障を準備するための入門書

また教育資金準備や貯蓄だけが目的の方は、下記の入門書を一読ください。

※【入門書】子供のためにベストな学資保険に入るための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/2702/trackback