こんにちは、K2 College 松本です。

今回は実際に私が受けた相談事例をご紹介します(ご相談はコチラから)。

- 相談内容

- アドバイス(商品)

- アドバイス(全体)

相談内容

プルデンシャル生命の米国ドル建リタイアメント・インカム65歳を2012年2月から契約しています(月400ドル)。今年48歳なので65歳になる2041年の11月までの支払いだと思っています。

月々の保険料しはらいもしんどくなってきているのもありますが、当保険を解約して、解約返戻金を投資(インデックスまたは高配当の投信)に回した方がいいのではと、とても悩んでいます(当保険の利回りがどのくらいか計算はしていないのですが)。

※解約返戻金は円安である現状況ではそこそこプラスで戻ってくると想定しています。

現在新NISAを限度枠一杯で投資を最優先で頑張っているのと保険料が負担になっているのも考えての事です。よろしくお願いいたします

アドバイス(商品)

プルデンシャル生命 米国ドル建リタイアメント・インカム 米国ドル建年金支払型特殊養老保険〔無配当〕

通常の養老保険は「満期金=死亡保険金」となりますが、リタイアメントインカムは途中から払込保険料総額と解約返戻金が契約時の死亡保障額を上回っていくようになります。つまり『元々の死亡保障額を下げることにより保険料を割安にできるので、返戻率が高くなる』ということです。しかし、デメリットもあって『途中からは死亡保障の上乗せはなくなる』ということです。

アドバイス(全体)

月々の保険料しはらいもしんどくなってきているのもありますが、当保険を解約して、解約返戻金を投資(インデックスまたは高配当の投信)に回した方がいいのではと、とても悩んでいます(当保険の利回りがどのくらいか計算はしていないのですが)。

※解約返戻金は円安である現状況ではそこそこプラスで戻ってくると想定しています。

リタイアメントインカムは利回りが低いので、そのまま継続するのはやめましょう。

- 資産形成や資産運用が目的だと思いますので、解約して解約返戻金を『新海外個人年金』または『新海外固定金利商品』で運用する。

- 今後の積立投資は『新インデックス型海外終身保険』で運用する。

というのが良いかと思います。それぞれのリンクに特徴をまとめたコラム記事があるので参考にしてください。また新海外個人年金には下記のような活用方法もあります。

それでは「リタイアメントインカム」と『新インデックス型海外終身保険』を比較してみましょう。

プルデンシャル生命 リタイアメントインカム

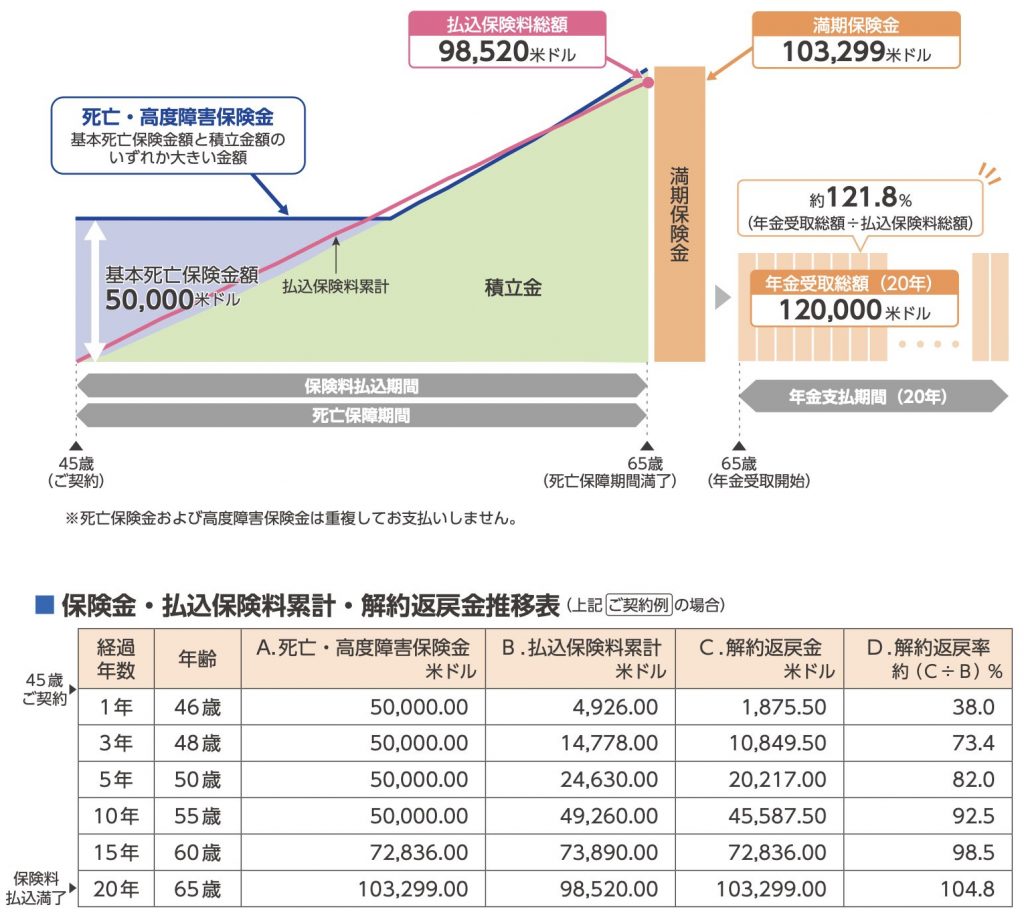

契約年齢:45歳 男性

年金月額:USD 500

死亡保障:USD 50,000

保険期間:65歳

払込期間:65歳満了

払込頻度:月払

保険料:USD 410.5(年間保険料:USD 4,926)

上記が解約返戻金の推移になります。

総支払保険料:USD 98,520

<一括受取>

20年後(65歳):USD 103,299(104.8%)

<年金受取>

40年後(85歳):USD 120,000(121.8%)

17年後(62歳)でようやく損益分岐点(返戻率が100%を超える)になります。最後まで(20年間)保険料を支払うと総支払保険料USD 98,520で返戻率は104.8%なので満期金USD 103,299を一括で受け取ることができます。これを20年確定年金として受け取るようにすると、毎月USD 500を20年間受け取れるので、合計受取額USD 120,000で、返戻率は121.8%になります。

40年でたった21.8%しか増えていません。新インデックス型海外終身保険で同じ保険料で試算すると下記になります。

新インデックス型海外終身保険

45歳 男性

死亡保障:USD 252,098

払込期間:20年

払込頻度:年払

保険料:USD 3,055(初年度のみ USD 3,180)

総支払保険料:USD 98,645

<解約返戻金と返戻率> ※過去の平均利率の場合

20年後:USD 180,050(返戻率:183%)

30年後:USD 417,233(返戻率:422%)

このようになります。保険料は4割も少ないですが、死亡保障額はUSD 252,098と5倍以上ありますし、将来の解約返戻金もこちらの方が多くなります。しかも20年後から毎年USD 15,000を引き出したとしても解約返戻金USD 180,000をキープできます。リタイアメントインカムと同じように20年間受け取ると総受取金額USD 300,000と2.5倍の金額を受け取れますが、解約返戻金としてもUSD 180,000があるので、返戻率は486%になります。

現在新NISAを限度枠一杯で投資を最優先で頑張っているのと保険料が負担になっているのも考えての事です。

非課税制度がありますから上手く活用してください。ただし、投資先の選択や売却時期をご自身で判断しないといけませんので、NISAだからと言って利益が出ることが保証されている訳では無い点はご承知おきください。利益が出なければ税制優遇制度も意味がありませんし、暴落したときにリスクヘッジできるポートフォリオを構築するのも大事です。

なるほど、スッキリしました。リタイアメントインカムは解約して『新海外個人年金』で運用したいと思います。積立については死亡保障も必要なので『新インデックス型海外終身保険』を始めて、余力でつみたてNISAを継続したいです。

とてもバランスが良いと思います。それでは下記の直接相談より「『新海外個人年金』と『新インデックス型海外終身保険』の資料希望」とお問い合わせください。

※直接相談(無料)

まとめ

- 日本の外貨建保険には加入しない

- 海外の保険を選択肢にいれよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/29901/trackback