こんにちは、K2 College編集部です。

今回は、アジア債券に投資するステート・ストリート・グローバル・アドバイザーズ「ABF汎アジア債券インデックス・ファンド(1349)」について解説します。

今回はアジア債券のETFですか。詳しく教えてください。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- ABF汎アジア債券インデックス・ファンド(1349)とは?

- 投資先、組み入れ銘柄

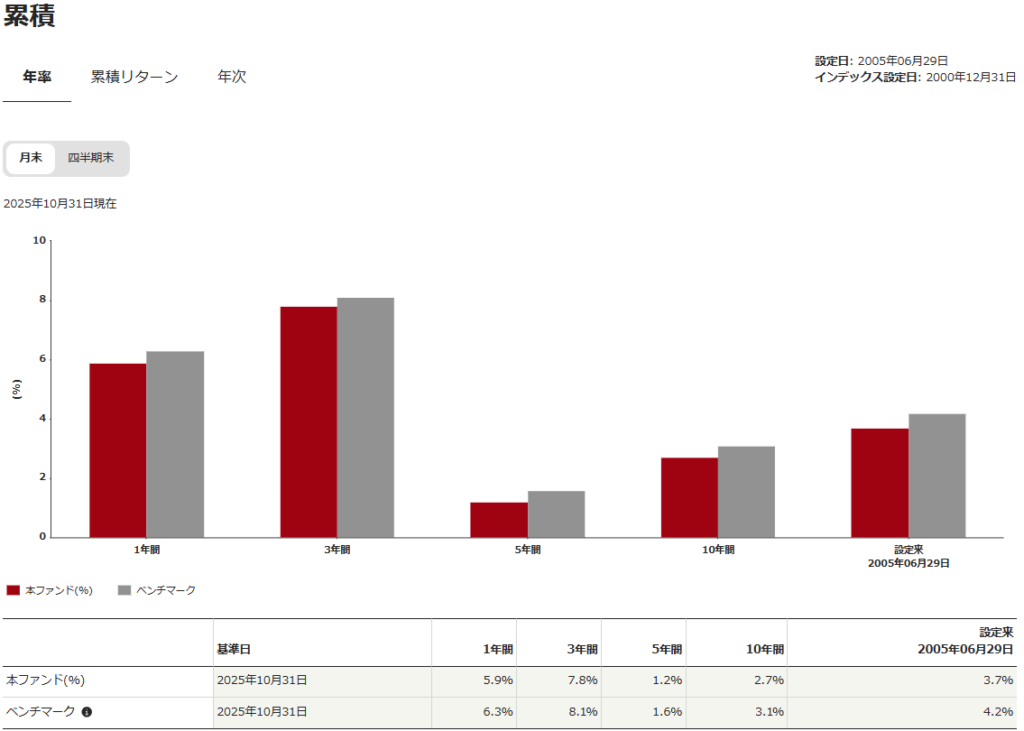

- 直近1年で+5.9%、3年で+7.8%

- 同種の他ETFと比較

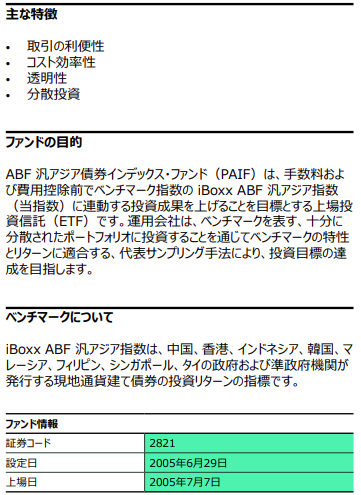

ABF汎アジア債券インデックス・ファンド(1349)とは?

インデックスなので指数連動となり、対象インデックスはiBoxxABF汎アジア指数の値動きに連動となります。

債券にもインデックスファンドがあるんですね。勉強になります。

はい、そうなんです。特にこちらの債券ファンドは東証に上場している債券ETFでは1番大きな時価総額があります。

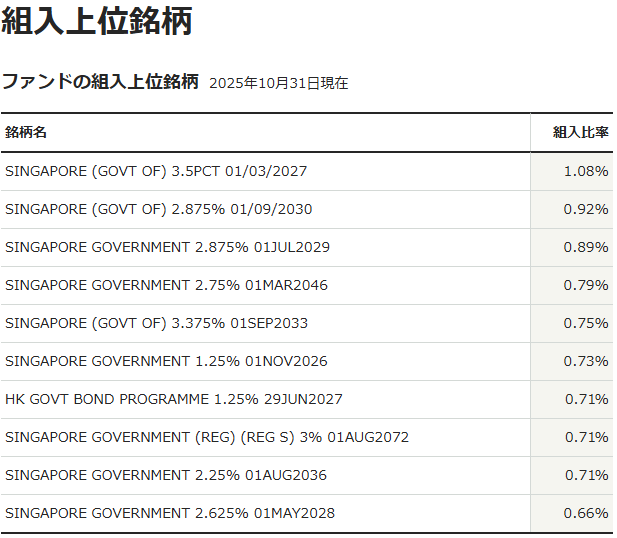

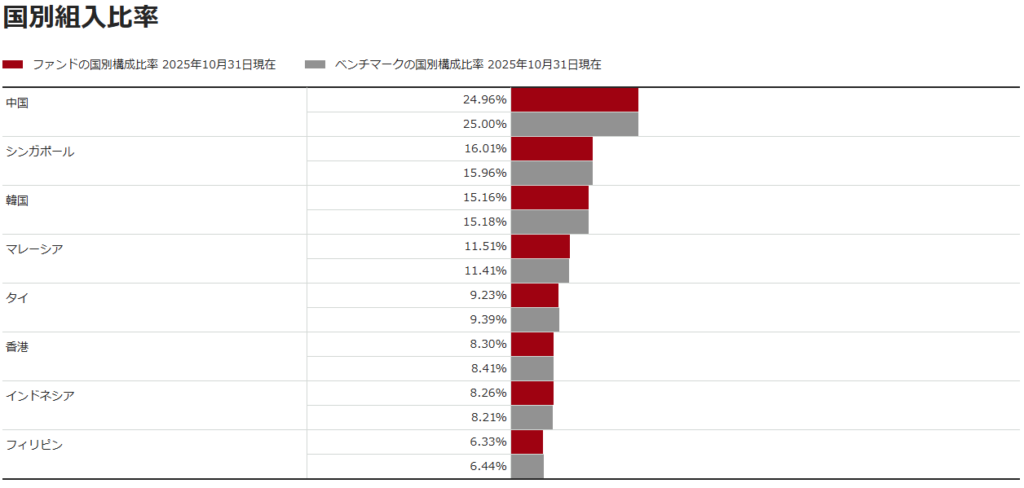

投資先、組み入れ銘柄

組み入れ上位はほとんどシンガポール政府発行の債券になっていますが、国別組入比率を見ると中国が約25%と投資割合が一番多くなっています。

なるほど、組み入れ上位を見て判断する事が多いですが、国別組入比率も確認したほうがいいですね。印象がだいぶ違ってくる事がありそうです。

おっしゃる通りです。特に中国は政治的に日本に過敏に反応する事もあるので投資家の印象も投資判断も変わってくる場合があり得ます。

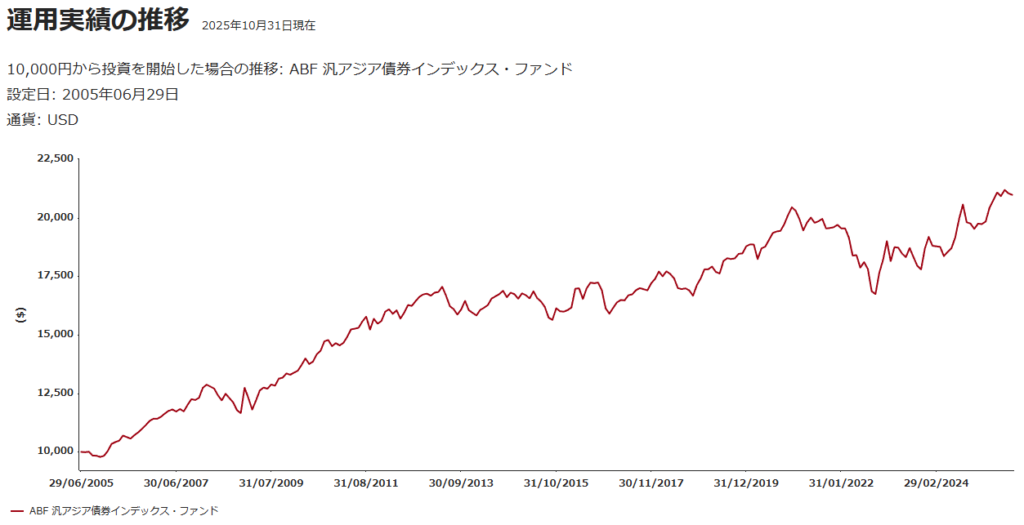

直近1年で+5.9%、3年で+7.8%

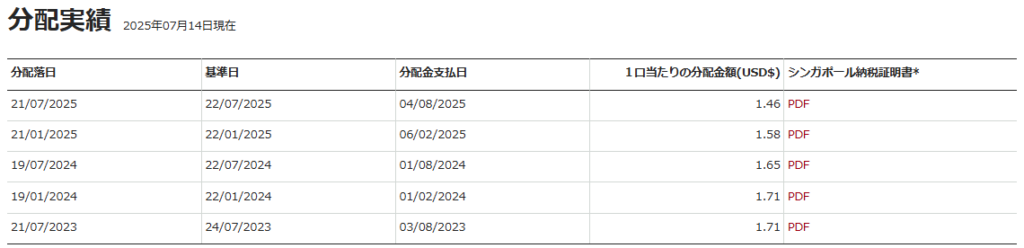

基準日2025年10月31日のデータでかつ、USDベース資料から抜粋になりますので参考にしてください。直近1年で+5.9%、3年で+7.8%の騰落率になります。年2回の分配金も出ています。また総経費率(コスト)は0.18%になっています。

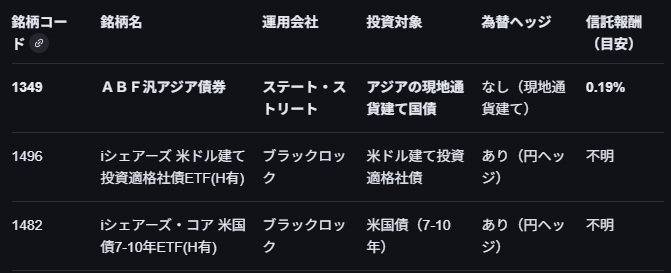

同種の他ETFと比較

東証に上場する債券ETFでアジアの現地通貨建て国債に投資するETFは実質的にこのファンドしかなく、同種ETFは無いようです。

よくわかりました。騰落率が低いし、中国への投資割合が一番多い為、投資する事はないと思いますが、こういったETFがある事が勉強できてよかったです。

日経新聞のETF時価総額ランキングに入っていましたので取り上げて解説しましたが、やはり債券の騰落率は株に比べると低くなりますし、カントリーリスクもある為、投資しない判断でよろしいかと思います。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。アジア債券に投資するステート・ストリート・グローバル・アドバイザーズ「ABF汎アジア債券インデックス・ファンド(1349)」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

我々のようなIFAに相談して、正しい投資先を選定しましょう。

まとめ

- ステート・ストリート・グローバル・アドバイザーズ「ABF汎アジア債券インデックス・ファンド(1349)」はアジア債券に投資するインデックスファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

海外には「元本確保型ファンド」というのがあり、元本の保証をもらいながら、インデックス以上のリターンの出るファンドで運用することができます(更に参加率がついて、リターン増)。偏差値50のインデックス投資で終わってしまうのではなく、その次の偏差値60の投資を目指していきましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34835/trackback