こんにちは。K2 College大崎です。

前回、「<要注意>NISA口座を利用しても非課税にならない場合がある」というコラムを書きましたが、

そこで、日本と米国で二重課税となっている米国株の配当金や分配金を受け取った利益に対する課税分は、確定申告することで「外国税額控除」として取り返すことができると説明しました。

なお、一般NISAは、外国税額控除の対象外となるのでしたよね。

- 外国税額控除の計算方法

- より多くの課税所得を得ている人ほど、税額控除の金額は大きくなる

- 住民税からの控除や繰越控除も可能なケースがある

この外国税額控除額ですが、以下の計算式で求めることができます。

外国税額控除の計算方法

所得税の控除限度額

=その年分の所得税額×(その年分の調整国外所得金額/その年分の所得総額)

例えば、その年の所得総額が600万円の場合、所得税率は20%、控除額は42万7,500円となるため、

所得税額は以下となります。

600万円×20%-42万7,500円=77万2,500円

米国株の配当金(その年分の調整国外所得金額)が100万円だった場合、

外国税額控除限度額は次のように算出できます。

77万2,500円×(100万円÷600万円)=12万8,750円

米国株の配当金へ税率は10%でしたから、外国所得税は10万円となり、このケースでは外国税額控除限度額内に収まり、全額控除できることになります。

外国税額控除は全額控除できるとは限らない

しかしながら、外国税額控除を申告したからといって、米国で引かれた税額分が全額戻るとは限りません。

外国税額控除の計算方法をご覧になっていただければわかるかと思いますが、より多くの課税所得を得ている人ほど、税額控除の金額は大きくなります。

逆に言えば、課税される所得金額が少ないと全額は取り戻せないこともあります。

住民税からも控除できる場合もある

「外国所得税額が控除限度額を超えて納付した場合」は、住民税の控除限度額を超えない範囲で、住民税から控除されます。

都道府県民税の控除限度額=所得税の控除限度額×12%

市区町村民税の控除限度額=所得税の控除限度額×18%

なお、住民税の税額控除は、都道府県民税→市区町村民税の順で控除されます。

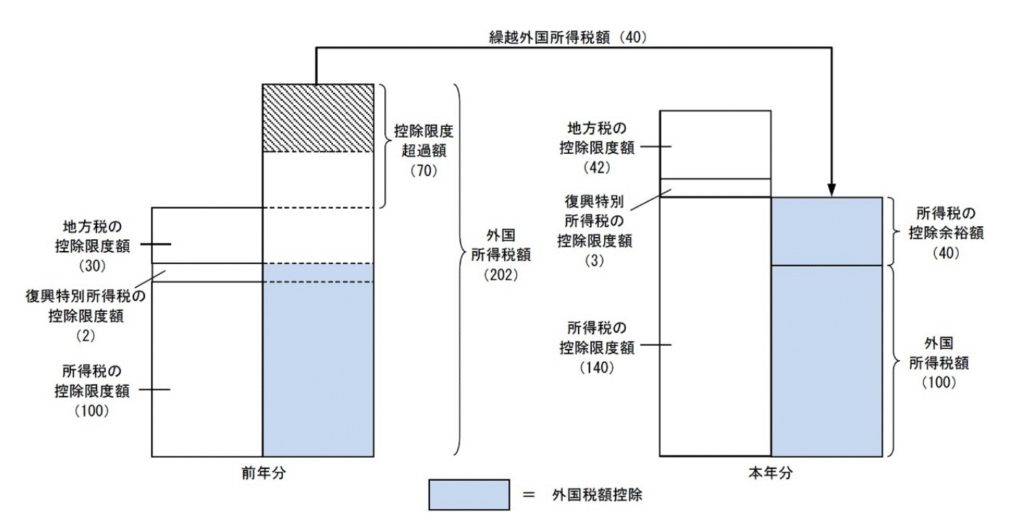

繰越控除も可能

また、その年において納付する外国所得税額が控除限度額に満たない場合、前年以前3年内の各年において繰越外国所得税額があるときは、その年の控除余裕額の範囲内で控除することができます。

どのようにお金を増やしていきたいか、また、将来どのようにお金を受け取りたいかによって利用すべき制度は異なります。

説明したように、米国株の配当金を受け取りながら生活していこうと考えている方にとって、NISAは適さないわけです。

出口戦略含めた投資相談を希望される方は、こちらからお問合せください。

まとめ

- 確定申告することで「外国税額控除」として取り返すことができる

- 但し、一般NISAは外国税額控除の対象外

- 投資戦略に合った制度を利用しよう

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6972/trackback