こんにちは。K2 College大崎です。

株式60%/債券40%ポートフォリオ

投資戦略のひとつに「60/40戦略」というものがあります。

長期投資をする上で、資産の60%を株式に、残り40%を債券に振り向けるというものですが、「株式60%/債券40%ポートフォリオ」とも言われております。

- 債券をポートフォリオに組み入れることで、リスクを低減できる

- 「株式60%/債券40%ポートフォリオ」は現在も有効

債券をポートフォリオに組み入れることで、リスクを低減できる

経済が好調な時には株が上昇し、経済が不調な時には債券が緩衝材になり、リターンを諦めることなくリスクを低減する効果があります。

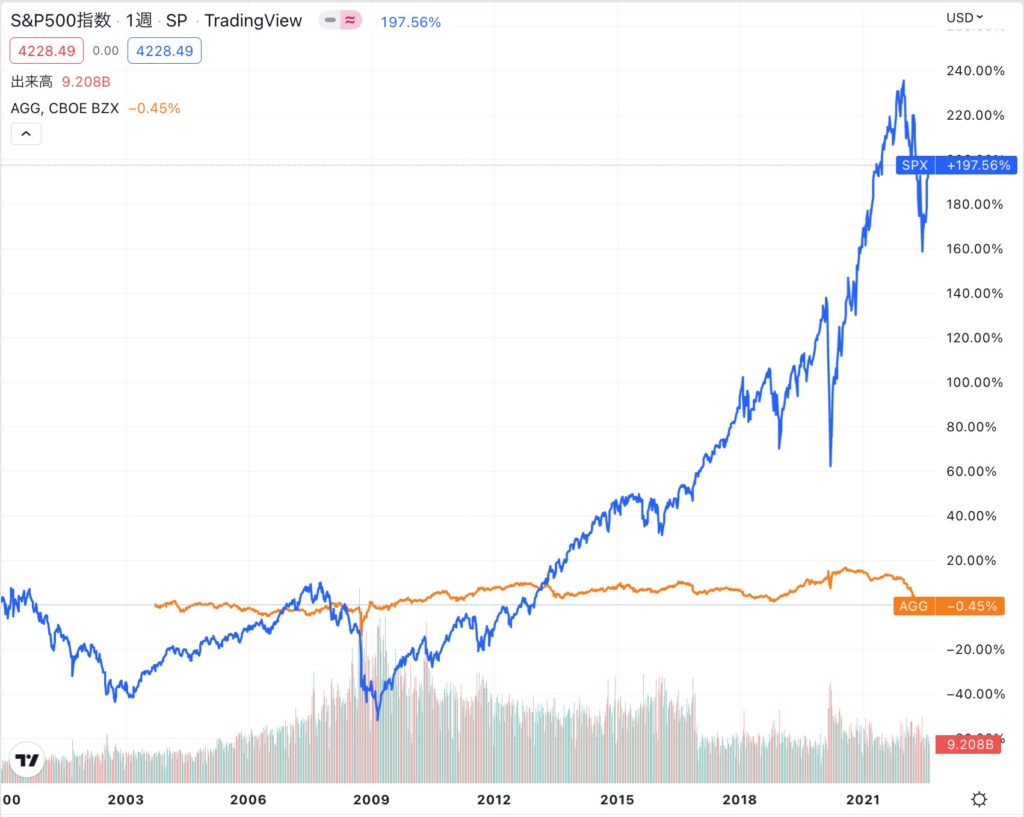

リーマンショックの際、S&P500インデックスだけで運用して場合は50.8%も下落しましたが、もしポートフォリオに債券を40%組み込んでいれば、下落は26.78%に抑えることができました。

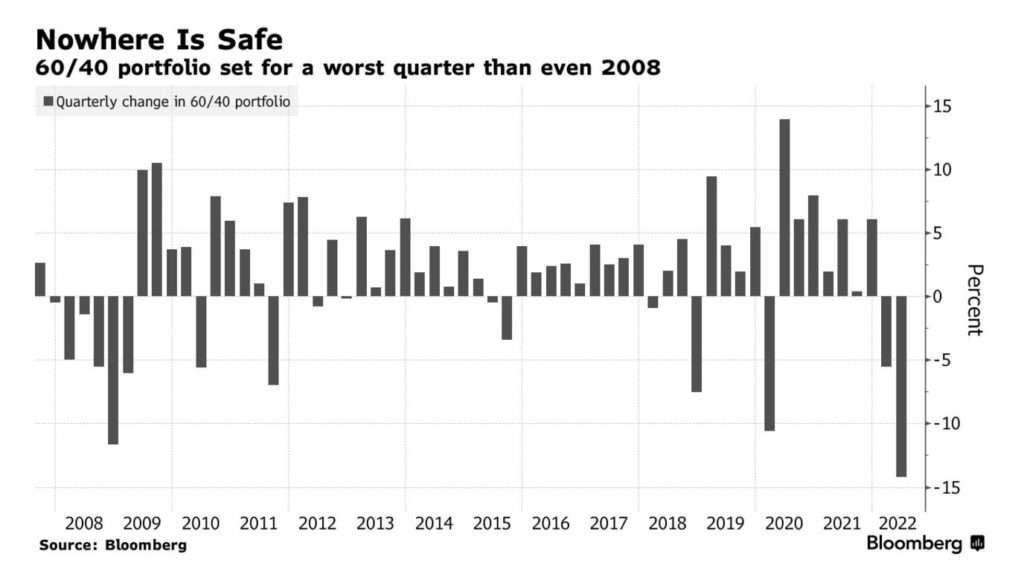

今年は米金融当局の利上げに対する不確実性から、あらゆる資産クラスのボラティリティーが高まっており、どんな戦略をとっても収益を上げることは難しい状況となっております。

「株式60%/債券40%ポートフォリオ」の4-6月のリターンではマイナス約14%と落ち込み、リーマンシックやコロナショックの際よりも悪いリターンとなっております。

ただ、同時期のS&P500インデックスのリターンは16.45%の下落ですので、

「株式60%/債券40%ポートフォリオ」の方がリターンは良いですね。

「株式60%/債券40%ポートフォリオ」は現在も有効

こうした中、もはや「株式60%/債券40%ポートフォリオ」を採用する意味はないとの声や、株式100%だけで良いとの声も出てきておりますが、果たしてそうでしょうか。

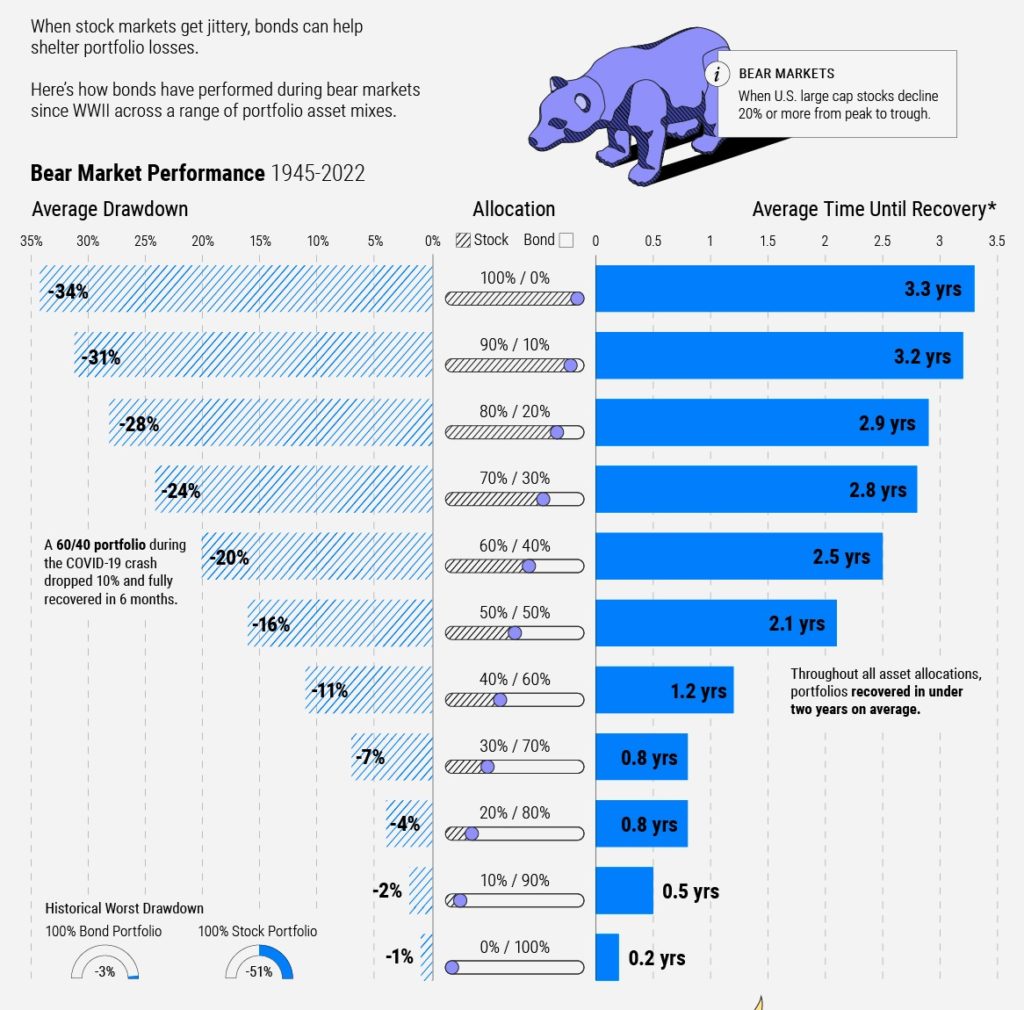

以下の図は、弱気相場での債券のパフォーマンスを示したものですが、株式市場が不安定になった際、債券はポートフォリオの損失を防ぐのに役立つことがわかります。

例えば、ポートフォリオを株式100%で占めている場合のドローダウンは−34%ですが、株式60%/債券40%ですとドローダウンは−20%まで緩和されております。

また、株価回復までの期間も、株式100%で運用していれば平均で3.3年要しておりすが、株式60%/債券40%の場合は、2.5年まで短縮しております。

お金が必要となるタイミングが近づいてきたら、ポートフォリオに債券を組み込んで、リスクを軽減させていきましょう。

お金を増やすために投資をしているわけですから、基本的には株式中心のポートフォリオで良いです。

20代や30代といった若い世代で、教育資金などの必要な資金を用意してある方であれば、当面は株式100%のポートフォリオで良いと思います。

ITバブル崩壊やリーマンショックなどの金融危機が生じた際は、株価は大きく下落し、直近の高値に戻すまでにそれぞれ7年という時間を要しましたが、基本は上げ下げを繰り返しながら上昇していくかと思います。

しかしながら、役職定年となったり退職が近づいてきたりして、今後の収入が期待できない方については、ポートフォリオに債券の割合を増やすなど、徐々にリスクが低い運用にシフトして行かれた方が良いです。

お金が必要になるタイミングになって資産を大きく減らしてしまっては、取り返しがつきませんから。

まとめ

- 債券をポートフォリオに組み入れることで、リスクを低減できる

- お金が必要となるタイミングが近づいてきたら、ポートフォリオに債券を組み込んで、リスクを軽減させていきましょう。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7018/trackback