こんにちは、K2 College 松本です。

今回はアフラック生命の「三大疾病保障プラン」を解説します。簡単に言うと、死亡や高度障害だけではなく三大疾病(がん、急性心筋梗塞、脳卒中)になっても保険金を受け取れる保険です。

死亡と三大疾病保障があるので加入を考えていますが、終身型と定期型はどちらがよいのでしょうか?

加入されるなら終身型が良いです。定期型だと保険金額よりも保険料の方が多く払う可能性があるからです。順番に解説していくので、加入する必要があるかどうか含めて確認してください。

- 動画解説

- 世界で初めてがん保険を販売!格付けもしっかりしている会社

- 円建の三大疾病保障保険

- 60歳以降は保険金額以上の保険料を支払う

- 契約はしない。既に契約している人は個別相談してください。

動画解説

世界で初めてがん保険を販売!格付けもしっかりしている会社

会社概要

アフラック生命はアメリカの保険会社で、いわゆる外資系保険会社のひとつです。

米国のアフラックは1955年にジョージア州コロンバスで創業。日本では1974年11月15日「アメリカン ファミリー ライフ アシュアランス カンパニー オブ コロンバス 日本支店」として創業。日本初の『がん保険』を発売し日本での営業を開始しました。

1985年には世界初の『痴ほう介護保険』を発売。外交員を持たず、アソシエイツ(販売代理店)での販売や企業内に販売店を置き団体契約する形で展開し、コストを下げることで保険料の低価格化を実現。また業務提携により2000年には第一生命、2008年には郵便局の一部の窓口でがん保険の取り扱いを開始。2013年にはすべての郵便局の窓口でがん保険が取り扱われることになり、さらに大同生命とも業務提携しています。2018年4月2日「アフラック生命保険株式会社」として日本法人化して営業開始。

日本で知名度が高くなったのは2003年にCMでユーモアのあるアヒルが登場してからです。「よ~く考えよう~♪」などのCMソングとともに話題になりました。ちなみに「アフラックダック」といい米国では『活発で陽気な性格』、日本では『誠実で優しい性格』と国風に合わせて変えているそうです。

営業開始:1974年11月15日

総資産:12兆7,841億円(2021年3月31日時点)

保有契約件数:2,413万件(2021年3月31日時点)

格付情報

Moody’s:Aa3 (2021年6月末時点)

S&P:A+ (2021年6月末時点)

R&I:AA- (2021年6月末時点)

ソルベンシーマージン比率

916.7% (2021年3月末時点)

日本で初めてがん保険を販売したんですね!

そうですね。世界で初めてがん保険を販売したのもアフラックなので、まさにがん保険の先駆者です。

またアフラックの格付け、ソルベンシーマージン比率からも十分に信頼に値する会社と言えます。

円建の三大疾病保障保険

契約概要

商品名:三大疾病保障プラン

正式名称:無配当三大疾病保障終身保険

契約年齢:満5歳〜満80歳

保険期間:終身

払込期間:終身払、歳満了、年満了

払込頻度:月払、半年払、年払

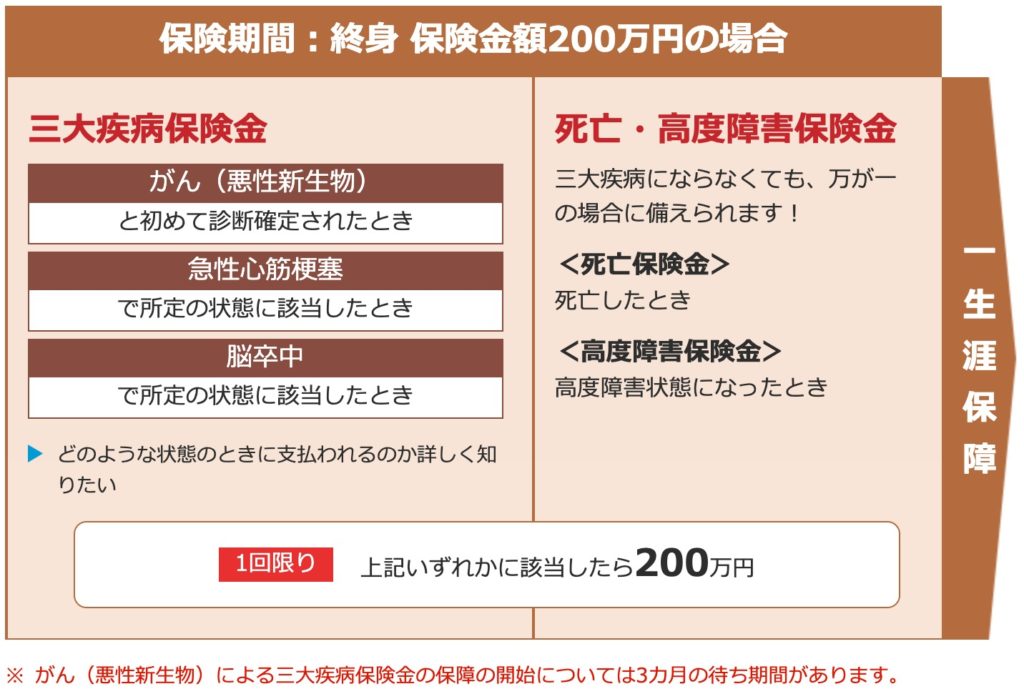

保障内容

以下のいずれかに該当すると保険金を受け取れます。

- 死亡

- 高度障害

- がんと診断(乳がんは責任開始時期から90日が免責)

- 急性心筋梗塞で60日以上の労働制限

- 脳卒中で60日以上の労働制限

商品解説

死亡や高度障害だけでなく三大疾病の保障が付いている保険です。三大疾病になって保険金を受け取ると契約は終了になります。他社でもこの手の商品は出しており、その中でも断トツでコスパが悪いです。

他社では急性心筋梗塞と脳卒中の場合、手術を行えば保険金を受け取れますが、この保険では60日以上の労働制限が必要です。ここの違いはとても大きいので、加入するなら間違いなく他社の方がいです。

同じ円建の特定疾病保障保険だとオリックス生命「特定疾病保障保険With」の方がパフォーマンスは高いです。保険会社によっては米ドル建の商品もあります。

受取条件が幅広い方がいいですね。その分、他社の方が保険料が高くなるのでしょうか?

いえ、受取条件も幅広いのにアフラックより保険料も安いんです。

ただどうせ加入するなら米ドル建の商品があるので、そちらの方が保険料も安く将来のインフレにも対応できるのでオススメです。

ジブラルタ生命 米国ドル建特定疾病終身保険

また終身保険に加入する場合は、死亡保障に対して総支払保険料がいくらになるのかを確認してください。次のチャプターで具体的な契約例の数字を見ていきましょう。

60歳以降は保険金額以上の保険料を支払う

パンフレットに載っているご契約例は以下の通りです。

契約年齢:40歳 男性

保険金額:200万円

保険期間:終身

払込期間:終身

払込頻度:月払

保険料:5,124円

HPの契約例では解約返戻金の記載がなく、払込期間が終身払のものしかありませんが、分かる範囲でお伝えします。

まず終身払なので、何事もなく元気に長生きすると保険料をずっと払うことになります。何歳でいくら払うことになるのかを確認すると以下になります。

<総支払保険料の推移>

10年後(40歳):614,880円

20年後(50歳):1,229,760円

30年後(60歳):1,844,640円

40年後(70歳):2,459,520円

50年後(80歳):3,074,400円

この場合、63歳で保険金額200万円を超える保険料を払うことになります。

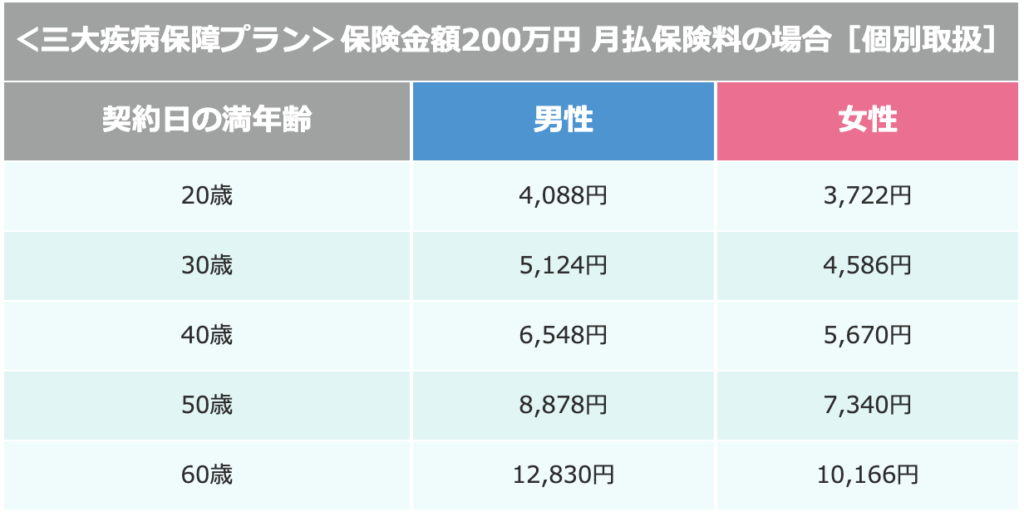

他の年齢での保険料がこちらで、

それぞれ保険金額を超える年齢は男性が60代前半、女性が60代後半になります。

日本人は8割以上の方が死亡や三大疾病にならずに60歳を迎えます。三大疾病になる確率は60歳以降から増えていきますが、保険金額よりも多く払うようになれば赤字にしかならないので、保険の意味もなくなります。契約して直ぐに保険金を受取ることになれば価値はありますが、保険料を払う期間が長くなれば保険金との差額も小さくなるので、60歳までに万一のことが起こることを願うばかりでしょうか。

もちろん終身保険なので貯蓄機能がありますが、貯蓄性はとても低いので貯蓄を目的で契約してはいけません。同じ円建商品でしたら先程もお伝えしたオリックス生命「特定疾病保障保険With」の方が返戻率も高いです。さらに言えば、ジブラルタ生命「米国ドル建特定疾病終身保険」が日本国内では一番良い数字になります。

オリックスやジブラルタの商品で検討してみようと思います。

日本国内でこの手の商品でしたらジブラルタが良いのですが、そもそも保障と貯蓄を分けて備えた方が保障内容と貯蓄性も良くなります。

オリックス生命やジブラルタ生命の商品なら払った保険料よりは解約返戻金が貯まりますが、積立投資などで運用しながら資産形成していれば、積み立てた金額の何倍にも増える可能性があります。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

また日本の米ドル建終身保険も利率が低すぎて、契約する意味がないので、貯蓄と死亡保障の両立ができる海外の終身保険を選択肢にいれてください。海外であれば総支払保険料の何倍もの死亡保障がありながらも実質利回りで4〜6%ほどで運用もできます。

詳しくは下記の入門書をダウンロードして一読ください。

※『海外保険入門書(マニュアル)』はこちら(無料)【NEW】

契約はしない。既に契約している人は個別相談してください。

終身保険の特徴は、死亡保障と貯蓄の両立が出来ることですが、日本の保険は

・貯蓄性が低すぎる

・死亡保障に対する保険料が高い

という理由でオススメできません。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(終身保険はしないで)

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7362/trackback