こんにちは、K2 College河合です。

本日は人気ランキング上位にこのファンドが入ってきていたので、解説したいと思います。『ダイワJ-REITオープン(毎月分配型)』です。今更J-REITと思われると思いますがw、海外ばかりに目を向けていて日本の物を見逃しがちなので、いいおさらいになると思います。このファンド、基準価額が2486円(2022.10.16時点)とひどいんですけど、実はそんなに悪くもないというものです。

基準価額が1/4に下がってるのに、悪くないんですか??

ここでのポイントは「毎月分配型」です。「毎月分配型」自体が悪だと私は思っていますが、そのせいで基準価額が下がり続けてるんです(だったら出さなきゃいいだろう、、って思います)。ただ運用で重要なのは基準価額ではなく、分配金込みの基準価額なので、一緒に見ていきましょう。

- 動画解説

- J-REITの内訳

- 「分配後の基準価額」と「分配金込みの基準価額」

- 東証J-REIT指数と比べると劣っている

動画解説

J-REITの内訳

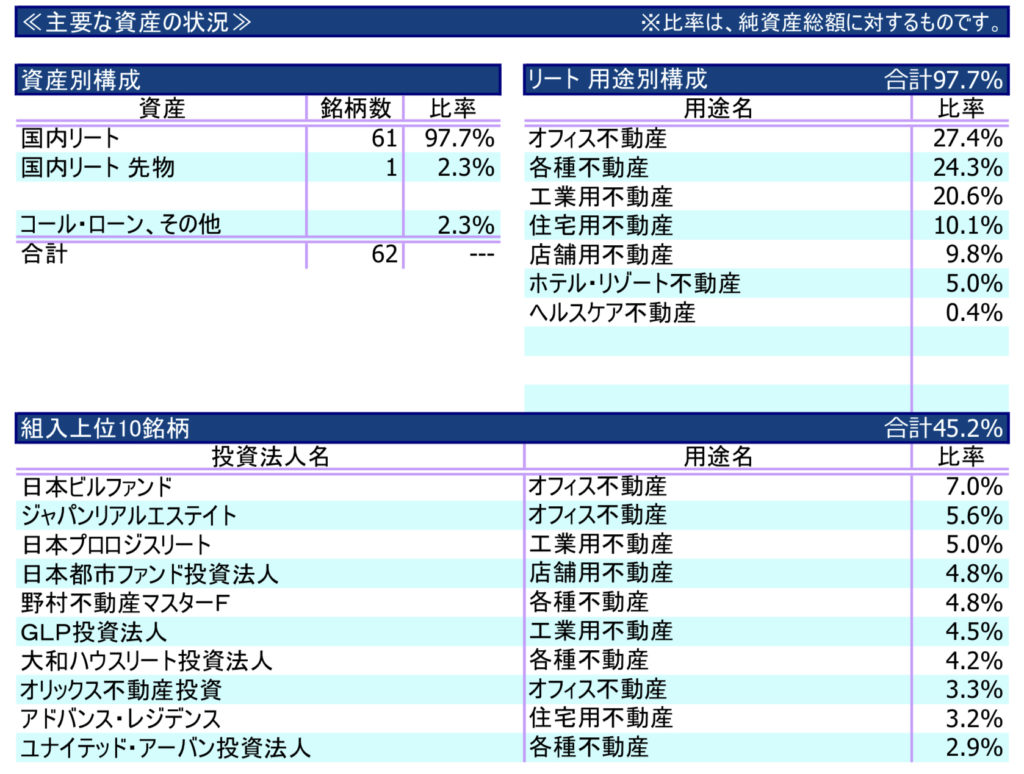

全部で61銘柄のJ-REIT(日本の上場不動産投信)を持っているようです。用途別で言うと、オフィス、各種不動産(?)工業用不動産がほとんどで、住宅、店舗、ホテルも少し入ってきます。上位10銘柄は昔からある古いものばかりで、J-REITの定番ですね。

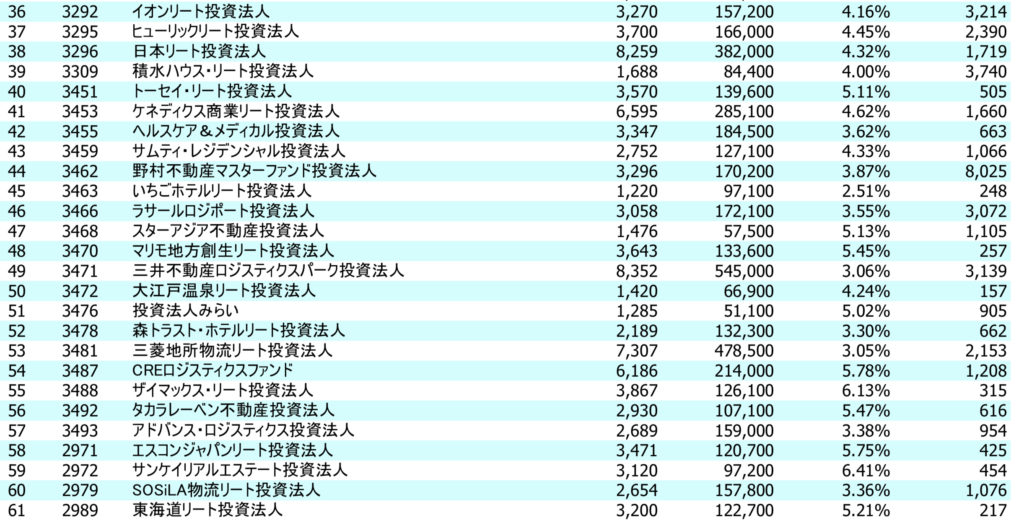

このように全ての銘柄が開示されているのはわかりやすいですね。

61銘柄にしか分散されていなくて、それも全部日本の不動産っていうと、全然リスク分散できていないように思えます。

実際そうだと思います。日本の不動産ということは日本の金利や景気に全部同じように左右されることになりますし、円建てという意味でも通貨分散されていません。地震の多い日本ですから、南海トラフ地震なんて起こったら一発アウトですよね。

「分配後の基準価額」と「分配金込みの基準価額」

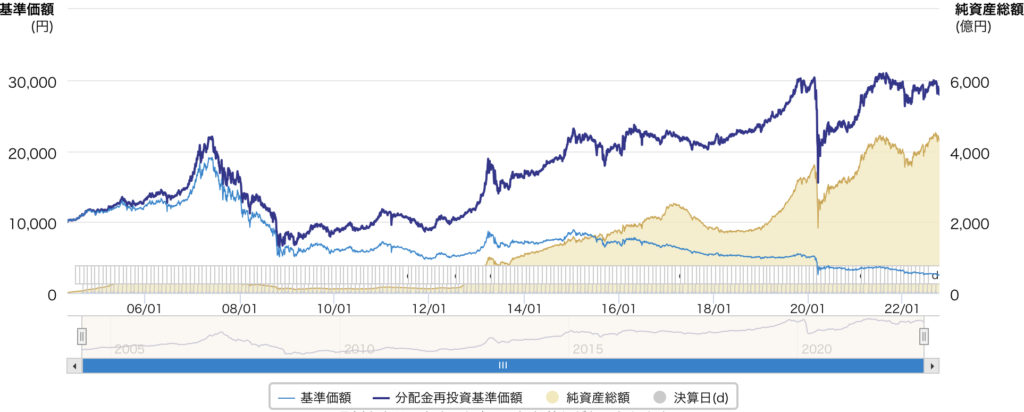

肝心な運用成績を見てみましょう。いくつかチャートがありますが、まず基準価額(今売買しようとした時の値段)が2500円後ととても下がっています。けれど「分配金再投資基準価額」は30,000円近くまで上がっていますよね。

もうご存知だと思いますが、分配金というのは基準価額から吐き出しているものとなります。毎月分配型なので、これが毎月行われるのですが、仮に今月末2500円の基準価額だとして、60円の分配金を出したとしたら、その翌日には基準価額は・・・

2440円(2500-60)+ 1日の値動き分

となります。これを設定来から17年間ずっと続けてきたので、基準価額が2500円くらいまで下がってしまっています。

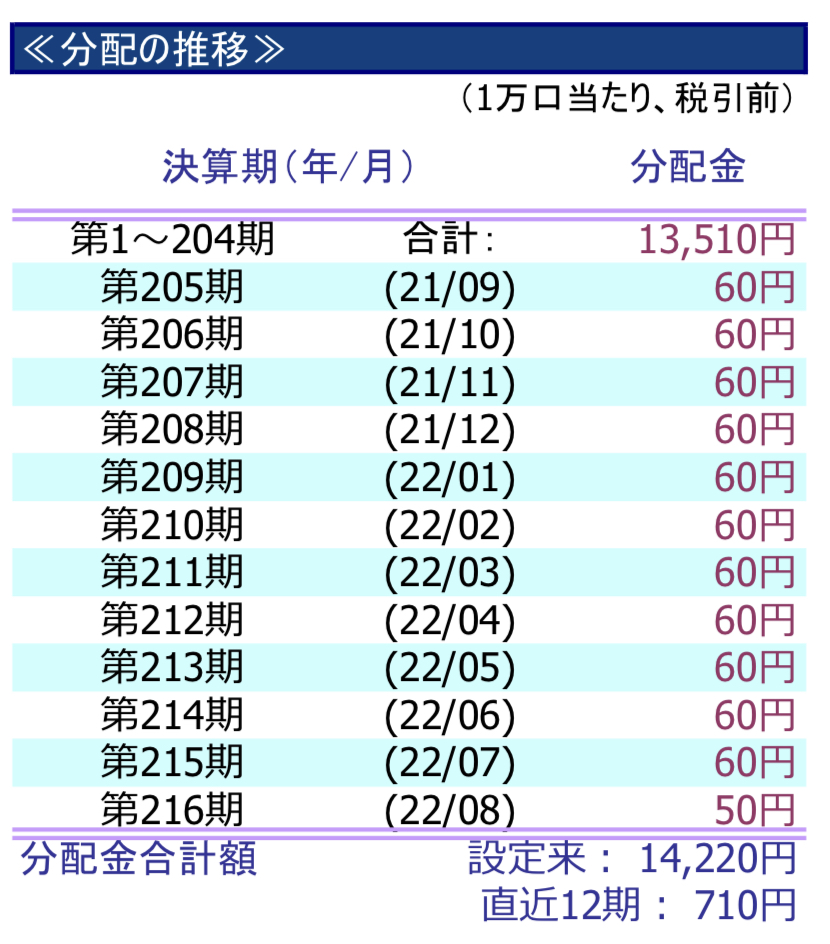

こちらがこれまで出した分配金です。

毎月60円くらいをずっと出していて、これまでなんと14,220円の分配金を出しています。直近1年間で710円ですから、2500円の基準価額から見ると、年2.8%の配当性向(金利)ということになります。

基準価額だけ見たらすごい損しているように見えるけれど、分配金を入れたらちゃんと儲かってるということですね?では投資した方がいいですよね。

このファンドがいいファンドかどうかは、J-REIT平均と比べてどうか?を見なければいけません。市場全部が上がっているのであれば、上がって当然ですからね。高い手数料を払ってるわけですから、市場の平均値以上のリターンを出していないといけません。

東証J-REIT指数と比べると劣っている

J-REITで一番の指数が東証RIET指数です。これをこのファンドと比べてみようと思います。

ダイワJ-REITオープンが設定されたのが2004年5月なので、上のチャートは1年ほどずれてはいますが、同期間で東証REIT指数は1000円が4500円ほど(約4.5倍)になっています。ダイワJ-REITオープンは2004年5月から約3倍ですから、だいぶ東証REITに劣っていると言えます。

配当利回りの平均も東証REIT指数の直近1年間が3.7%に対してダイワJ-REITオープンは約2.8%ですから、これまた劣っていますよね。

ダメなファンドが良いのかと思ったら、やっぱりダメということですね。。

はい、残念ながら数字を見る限りそういう結論となります。どうしてもJ-REITに投資したいのであれば、指数(インデックス)に投資すればいいですし、そもそも分散投資ができていないJ-REITで良いのか?というのを考えた方が良いですね。同じ不動産でも世界の不動産の方がよっぽど上昇しているし、配当性向も高いですよ。

まとめ

- ダイワJ-REITオープンへの投資はやめよう

- J-REITに投資するならインデックスで

- 世界の不動産を見よう

コロナ明けで、日本含め世界中でインフレがすごいですよね。インフレが一番反映されるのが不動産です。日本の不動産はほとんど日本人しか買っていませんから、今なお一部を除き上がっていませんが(むしろ空室率、空き家率が高くなってる)、世界中の不動産価格が上がっています。日本人からすると円安で為替差益もすごいですよね。

私の周りも海外不動産(ハワイやParisなど)を購入していて、当たり前のように数年で1.5倍になったりしています。これからの円安、インフレ、利上げの時代、何事も日本ではなく海外を見ていきましょうね。

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7971/trackback