こんにちは、K2 College編集部です。

教育資金の準備は、子供の将来のために重要な課題です。計画的に資金を準備することで、子供の教育費用に対する経済的な負担を軽減することができます。この記事では、教育資金準備の有効な手段を詳しく説明します。

子供ができたら教育資金はまず考えておく必要がありますね。

はい、どういったものがあるのか見ていきましょう。

- 貯蓄の活用

- 学資保険の利用

- 投資信託の活用

- NISAとiDeCoの利用

- 奨学金制度の利用

貯蓄の活用

定期貯金

定期貯金は、教育資金の準備において基本的な手段です。毎月一定額を貯金することで、計画的に資金を蓄えることができます。

- 特徴: 安全性が高く、元本保証があります。利息が固定されているため、将来の資金計画が立てやすいです。

- 利用方法: 教育資金専用の貯金口座を開設し、毎月一定額を積み立てることで、長期的な資金準備が可能です。

積立預金

積立預金は、毎月一定額を積み立てる貯金方法で、利息も定期的に付与されます。自動引き落とし設定を利用することで、手間をかけずに計画的な貯蓄が可能です。

- 特徴: 定期的に自動で積み立てが行われるため、貯金の習慣が身につきやすいです。利息も付き、資金が少しずつ増えていきます。

- 利用方法: 銀行で積立預金口座を開設し、毎月の積立額を設定します。自動引き落とし設定を活用することで、手間なく貯蓄を続けられます。

まずは毎月コツコツ貯めることですね。

はい、ただゼロ金利の日本では増えませんね。インフレにも勝てません。

学資保険の利用

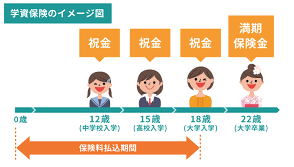

学資保険の概要

学資保険は、子供の教育資金を準備するための保険商品です。保険料を一定期間支払うことで、満期時にまとまった資金を受け取ることができます。

- 特徴: 満期時に一時金として受け取るか、子供の進学時期に合わせて分割して受け取ることができます。保険としての保障機能も備えており、契約者が死亡した場合には以降の保険料が免除されることが多いです。

- 利用方法: 保険会社や金融機関で学資保険に加入し、毎月の保険料を支払います。契約内容や保障内容をしっかり確認し、自分のニーズに合った商品を選びます。

学資保険のメリットとデメリット

- メリット: 計画的に教育資金を準備できる点と、保険としての保障機能を持つ点が挙げられます。保険料が免除されることで、万が一の場合でも安心です。

- デメリット: 保険料の支払いが続けられなくなると解約することになり、元本割れする可能性があります。また、途中で解約すると解約返戻金が少なくなることがあります。

保険で教育資金を準備しておく商品ですね。

はい、決まった金額を積み立て、契約者が死亡したときも満期時に決まった金額が支払われます。

投資信託の活用

投資信託の概要

投資信託は、複数の投資家から集めた資金をプロの運用者が株式や債券などに投資する商品です。リスク分散効果があり、長期的な資産運用に適しています。

- 特徴: 分散投資によってリスクを軽減し、長期的に安定したリターンを狙います。少額から始められるため、教育資金の準備にも適しています。

- 利用方法: 証券会社や金融機関で投資信託口座を開設し、毎月一定額を積み立てる「積立投信」などの方法を利用します。リスクとリターンを考慮して、適切なファンドを選びます。

投資信託のメリットとデメリット

- メリット: 分散投資によりリスクを抑えつつ、長期的な資産増加を期待できます。また、少額から始められるため、教育資金の準備に適しています。

- デメリット: 市場の変動によって元本割れのリスクがあります。また、手数料がかかるため、選ぶファンドによってはコストが高くなることがあります。

ある程度の期間が取れるので運用しておくのは必要ですね。

はい、手堅い運用商品として投資信託があります。

NISAとiDeCoの利用

NISA(少額投資非課税制度)

NISAは、年間一定額までの投資に対する利益が非課税となる制度です。教育資金の準備に活用することで、税負担を軽減しながら資産を増やすことができます。

- 特徴: 毎年一定額(通常NISAは120万円、つみたてNISAは40万円)までの投資利益が非課税となります。長期投資に適しており、教育資金の準備に利用できます。

- 利用方法: 証券会社でNISA口座を開設し、株式や投資信託に投資します。積立方式での利用も可能です。

iDeCo(個人型確定拠出年金)

iDeCoは、自己資金を積み立てて運用し、老後資金を準備する制度ですが、教育資金の準備にも活用できます(※ iDeCoは60歳以降しか引き出せないので教育資金として利用するなら年齢に注意してください)。掛金は全額所得控除の対象となり、節税効果が期待できます。

- 特徴: 掛金は全額所得控除の対象となり、運用益も非課税です。60歳以降に一時金または年金として受け取ります。

- 利用方法: 証券会社や金融機関でiDeCo口座を開設し、毎月の掛金を設定して運用します。リスクとリターンを考慮して運用商品を選びます。

運用するならNISAで非課税で行ったほうがいいですね。

そうですね。年金準備はiDeCo、教育資金の運用はNISAと使い分けるのもいいですね。

奨学金制度の利用

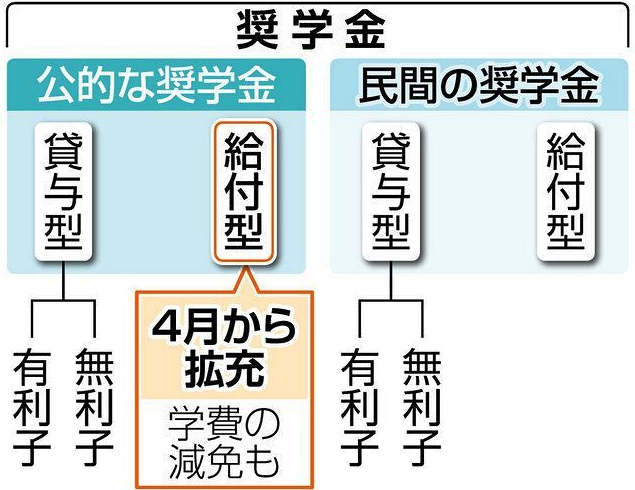

奨学金制度の概要

奨学金は、教育費用を支援するための制度で、返済義務のある貸与型と返済不要の給付型があります。適切に利用することで、教育資金の負担を軽減できます。

- 特徴: 貸与型は卒業後に返済が必要ですが、無利子や低利子で貸与される場合が多いです。給付型は返済不要であり、経済的な負担を大幅に軽減できます。

- 利用方法: 日本学生支援機構(JASSO)や地方自治体、企業・団体が提供する奨学金に応募します。条件や申請手続きを確認し、適切な奨学金を選びます。

奨学金制度のメリットとデメリット

- メリット: 経済的な負担を軽減し、子供の進学を支援できます。給付型の場合、返済の必要がないため、将来の負担が軽減されます。

- デメリット: 貸与型の場合、卒業後に返済の義務が生じます。返済計画をしっかり立てる必要があります。

奨学金も受給できればいいですが。。

そうですね。審査が通るかどうかはわからないので、どういった教育を受けるのに、どんな奨学金があるのかは調べておいたほうがいいですが、それを前提に資金計画は立てられませんね。

まとめ

- 教育資金は決まった期間で必要な金額を準備する必要がある

- 運用する場合はリスク管理が重要

教育資金の準備には、定期貯金や積立預金、学資保険、投資信託、NISAやiDeCo、奨学金制度など、さまざまな手段があります。それぞれの手段にはメリットとデメリットがあるため、自分の家庭の状況や目標に合わせて最適な方法を選ぶことが重要です。早期から計画的に資金準備を進めることで、子供の将来に向けた教育費用の負担を軽減し、安心して教育を受けさせることができます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/23507/trackback