こんにちは、K2 College河合です。

本日は今年2度目となるソフトバンクG(SBG)の円建て社債発行(5500億円)について解説します。今年3月にも5500億円の7年債を利率3.04%で発行しています。さらに4月には機関投資家向けに総額1000億円の社債を発行しており、今回起債すれば今年の社債市場での調達総額はなんと1兆2000億円となるようです。

ソフトバンク、決して安心できる投資先だとは思えませんが、それでもそんなに投資する人がいるんですね。

しかも円建てですからね。円建てで年3%つくというだけで、投資する個人投資家がたくさんいるのでしょう。

- ソフトバンクG社債の条件

- ソフトバンクGの今後

- 債券へ投資をするなら、金利が高く利下げ局面の債券を買おう

ソフトバンクG社債の条件

こちらが現在(2024.5.20)、わかっている条件。

期間:7年

金利:2.65-3.25%

通貨:日本円

格付け:BB(S&P)、A(JCR)

調達額:5500億円

この債券は2024年に満期を迎えるリテール債の償還と、傘下の英半導体設計会社アーム・ホールディングス株取得の際の未払い金に充てられます。

7年満期で年3%前後って、決して高いように感じません。

BB格は投機的格付け(それなりに倒産リスクがある)にも関わらず、年3%ですから、私も割に合わないと思います。日本の金利が低く、利上げする前だからということで、大量に円建てでの発行となっていると思いますが、それは企業側にとっては良いことですが、投資する投資家にとっては良いことではありませんよね。しかも今後の円安を考えると、年3%なんて簡単に為替で損してしまうことが想定されます。

ソフトバンクGの今後

1. 投資戦略

SBGは引き続き、テクノロジー分野への積極的な投資を継続します。特に、人工知能(AI)、ロボティクス、IoT(Internet of Things)、クリーンエネルギーなどの革新的技術領域に注力しています。この戦略の中核となるのが、ソフトバンク・ビジョン・ファンド(Vision Fund)です。ビジョン・ファンドは、これまで数多くのスタートアップ企業に投資を行い、業界のリーダー企業を育成してきました。今後も、成長ポテンシャルの高い企業への投資を通じて、ポートフォリオを拡充し、収益機会を拡大していきます。

2. 事業の多様化

SBGは、既存の通信事業からの収益依存を減らし、事業の多様化を進めています。具体的には、以下のような新規事業や分野に注力しています。

- フィンテック: 金融サービスやブロックチェーン技術を活用した新しい金融商品・サービスの提供を目指しています。

- ヘルスケア: テクノロジーを活用した医療・ヘルスケア分野の革新を促進し、遠隔医療やバイオテクノロジーなどの分野に進出しています。

- エネルギー: 再生可能エネルギー事業の拡大に取り組み、クリーンエネルギーソリューションの提供を推進しています。

3. デジタルトランスフォーメーション

デジタルトランスフォーメーション(DX)は、SBGの重要な経営課題です。自社内の業務プロセスの効率化やデジタル技術の導入により、競争力を強化するとともに、投資先企業にもDXを促進することで、企業価値の向上を図っています。これには、データ解析、AIの活用、クラウドコンピューティングの導入などが含まれます。

ケータイ事業で出てくるキャッシュを元にベンチャー企業へ投資をするベンチャーキャピタルのようなものですよね。魅力的ではありますが、債券への投資だとそれは関係なく、リスクばかり際立って見えてしまいます。

ビジョンファンドなどVCへ投資をできるならそれは魅力的ではありますよね。その場合はソフトバンク株へ投資をすると良いという理屈にはなりますが、値動き激しいですよね。

債券へ投資をするなら、金利が高く利下げ局面の債券を買おう

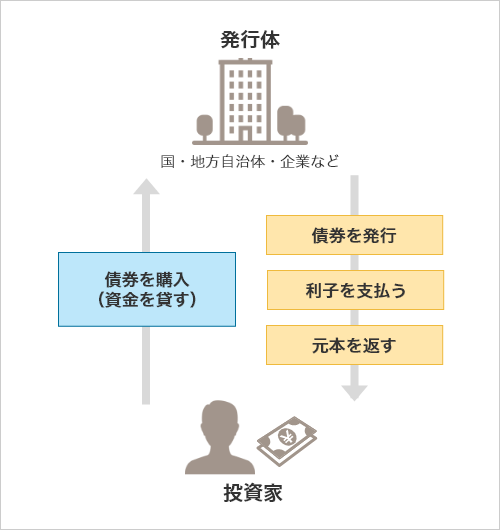

債券投資をおさらいをしましょう。

債券というのは市中の金利が上がると、既存の債券単価は下がり、市中の金利が下がると、既存の債券単価は上昇します。つまり債券投資をするなら後者に投資をすべきなのです。

これからの円建て債券がどちらかというと前者。利上げ局面であり、確実に今回発行する債券は7年という運用期間中、債券単価が下落することが想定されます。

対してドル建て(ユーロ、英ポンドも然り)債券はどちらかというと後者。利下げ局面ですから、現在の高い金利のものは、今後債券単価が上昇することが想定されます。

それではやはり今回のソフトバンク債券への投資はしてはいけませんね。

はい、資金調達をする企業側にとって都合が良いだけです。米ドル建て債券へ投資をしましょう。

まとめ

- ソフトバンク社債は投資魅力なし

- ベンチャーキャピタルとしての魅力なら、ソフトバンク株へ投資をしよう

- 円建て債ではなく、米ドル債へ投資をしよう

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/21106/trackback