こんにちは。K2 College大崎です。

先般の記事「楽天SCHD」 vs 「SBI VYM」において、

「楽天SCHD」は楽天証券からしか投資できないので、すでに楽天証券を利用していれば「楽天SCHD」、SBI証券を利用していれば「SBI VYM」で運用されてはどうかと結論づけましたが、

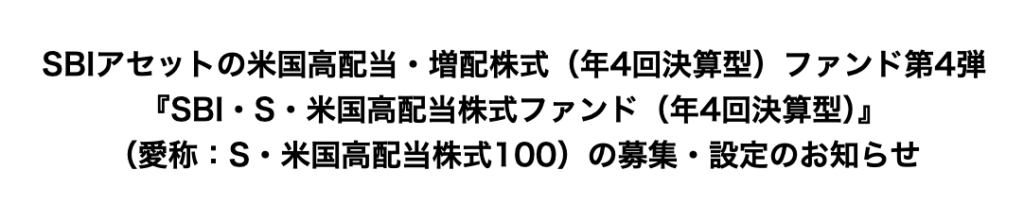

SBI証券から「SBI・S・米国高配当株式ファンド(年4回決算型)」が発表され、12 月 20 日(金) に運用が開始されるようです。

SBI SCHDも本家のSCHD(シュワブ・米国配当株式 ETF)に投資するだけですので、楽天SCHDと比較しても仕方ありませんが、

私がSCHDについて解説したのは2023年1月で、解説してから時間も経過しておりますので、今回はSCHDの最新情報を確認しながら「SBI・S・米国高配当株式ファンド(年4回決算型)」について解説します。

- 動画解説

- 『SBI・S・米国高配当株式ファンド(年4回決算型)』概要

- SCHDのパフォーマンス

- SCHD構成銘柄

動画解説

『SBI・S・米国高配当株式ファンド(年4回決算型)』概要

SBIからのプレスリリースでは、以下のように発表されておりました。

本ファンドは、米国上場の「シュワブ・米国配当株式ETF」(投資対象ETF)への投資を通して、米国の株式を実質的な投資対象とし、配当等収益の確保および中長期的な値上がり益の獲得をめざすファンドです。投資対象ETFは、ダウ・ジョーンズUSディビデンド100インデックスのパフォーマンスへの連動をめざす上場投資信託(ETF)であり、REITを除く米国株式の中から、連続10年以上配当を支払っている約100銘柄で構成されています。

SCHD(Schwab US Dividend Equity ETF)は、Charles Schwab Investment Management, Inc.が設定・運用する上場投資信託(ETF)で、

Dow Jones U.S. Dividend 100™ Indexのパフォーマンスへの追従を目指すことを目的としており、このインデックスは、財務比率に基づき、同業他社と比較して基本的な強みを持つ、一貫して配当金を支払ってきた実績を持つ米国企業が発行する高配当利回り銘柄のパフォーマンスを測定するために設計されています。

・10年以上連続の配当金支払い実績があること。

・浮動株調整後の時価総額が5億ドル以上であること

・ファンダメンタルズに基づく4つの特性(総負債額に対するキャッシュフロー、株主資本利益率、配当利回り、5年間の配当成長率)が優良な銘柄

「楽天SCHD」 「SBI SCHD」とも本家SCHDに投資するだけですので大きな違いはありません。異なるのはそれぞれ年4回の決算月と経費率が異なります。

経費率は「楽天SCHD」の年率0.192%程度に対し、「SBI SCHD」は年率0.1238%程度と「SBI SCHD」の方が低いです。

新NISAで「楽天SCHD」に投資しようと考えていたのですが、「SBI SCHD」も出てきて迷います。

まだNISA口座を開設していないならば「SBI SCHD」を選択すれば良いですし、

すでに楽天証券を利用されているのであれば「楽天SCHD」を選べば良いですよ。

SCHDのパフォーマンス

SCHDの設定は2011年10月20日ですから、設定されて13年が経過したETFです。

分配金を含めた設定来トータルリターンは403.56%と約5倍となっており、分配金を除いたプライスリターンでも236.51%となっております。

要は、年4回分配金を受け取っても、しっかり基準価額も増えていくETFということです。

分配はされるけれど、プライスリターンが100%を割り込んでしまうような他のファンドとは異なりますね。

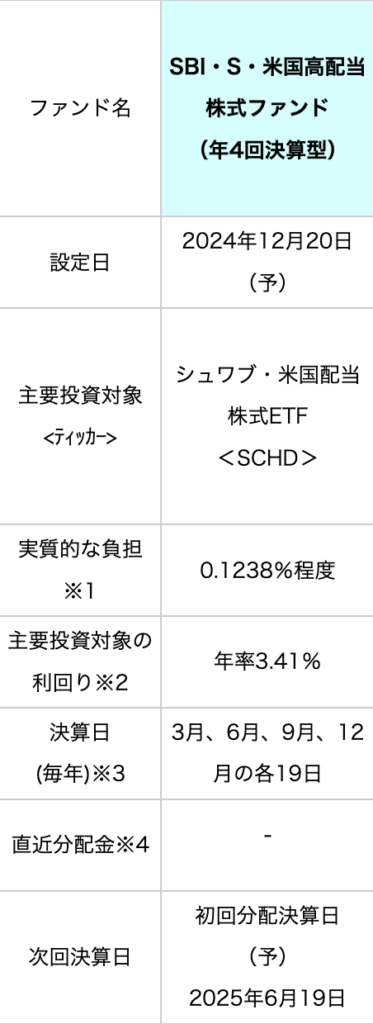

しかもSCHDは高配当で連続増配ETFです。

11月20日時点における分配利回り(過去12ヵ月)は3.41%となっておりますが、分配金も増え続けていくのですよね。

以下は、2011年10月20日の設定以来の1株当たりにおける配当金ですが、2011年は$0.0406だったものが2023年には$0.8860まで増えております。

2023年の増配率は少し下がりましたが、それでも12年連続で増配しております。

※基準価額や分配金額が以前に比べて減少しているのは、SCHDは2024年10月11日付で1株を3株に分割(株式分割)されたからです。これによって、株数は3倍になりますが、株価も3分の1に調整されます。

分配成長率(10年平均)を見ると11.13%もあります。

毎年受け取る分配金が、この割合で増えているということです。

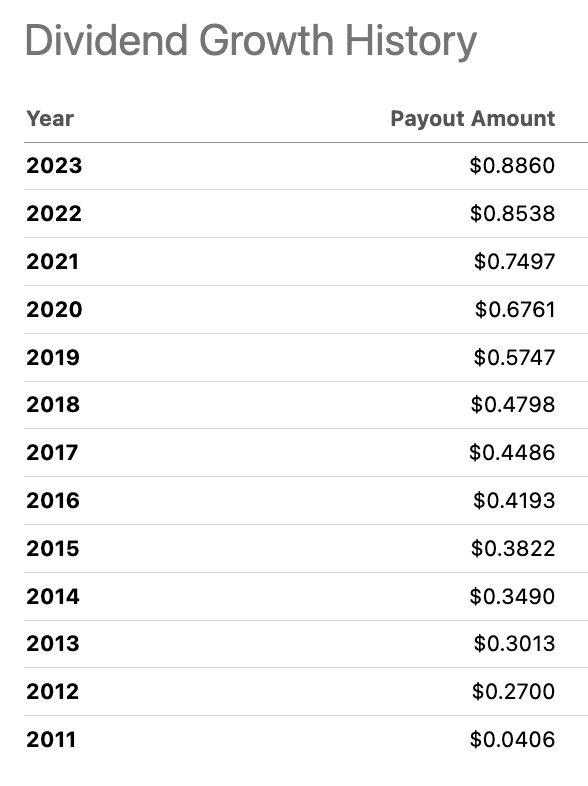

連続増配ETFは長期的に投資を継続することで、投資元本に対する分配金利回りの上昇が期待できます。

まさにSCHDは連続増配ETFでしたね。

以下は、YoC(Yield On Cost)というもので、現在の年間配当を投資元本で割ったものになりますが、もし 2011年10月17日にSCHD投資していれば、現在の分配利回りは11.54%にもなっているということです。

資産額をできるだけ多く増やして、将来、切り崩していくと考えておりましたが、

SCHDに投資して分配金を増やしていくという方法もあるのですね。

そうですよ。

SCHDであれば分配金を受け取りながらも資産額も増えていくETFですから、

分配金は使いながら増やしていくということができます。

SCHD構成銘柄

「SCHD」の構成銘柄は以下条件としておりましたが、

・10年以上連続の配当金支払い実績があること。

・浮動株調整後の時価総額が5億ドル以上であること

・ファンダメンタルズに基づく4つの特性(総負債額に対するキャッシュフロー、株主資本利益率、

配当利回り、5年間の配当成長率)が優良な銘柄

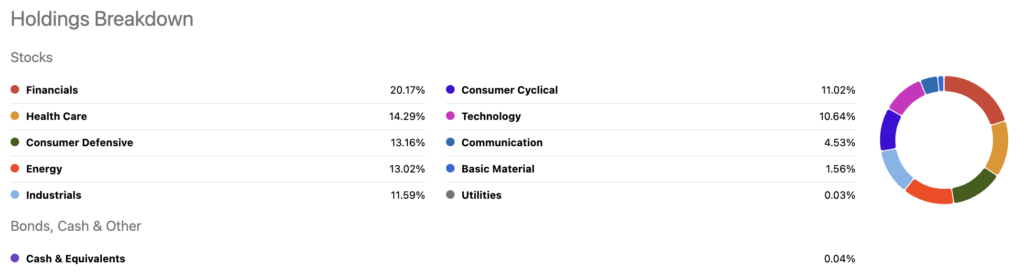

現在の構成セクター比率は、金融セクターがやや多いですね。

その後にヘルスケア、生活必需品、エネルギーセクターが横並びで続いておりますが、全体的にバランスの良い比率となっております。

また、「SCHD」は素材や公益事業セクターの割合が、極端に少ないのも特徴です。

現在の組入銘柄は103銘柄ですが、うち上位10銘柄は以下のようになっており、上位10銘柄で全体の約40.99%を占めております。

組入上位10銘柄はよく目にする企業で占めておりますね。

財務的に健全で、同業他社と比較して基本的な強みを持ち、安定した配当を支払っている米国企業で構成されています。

まとめ

- 「SBI SCHD」も本家のSCHDに投資するだけ

- 「SBI SCHD」は「楽天SCHD」よりも経費率が低い

- SCHDは分配金を受け取りながらも資産額も増えていくETF

リターンで選ぶか、現在の配当利回りで選ぶか、それとも将来の配当利回りで選ぶか。

自分の好みで選べば良いですが、それぞれの年齢や置かれている環境によって適したファンドのアドバイスをしますので、希望される方は、こちらからお問合せください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/26706/trackback