こんにちは。K2 College大崎です。

「YOC」については、こちらの記事などで取り上げておりましたが、

「YOC」についての問合せも増えてきたので、今回は「YOC」について解説します。

- 動画解説

- FIREについてのおさらい

- 「YOC」は将来の配当金の最大化を目指す投資家にとって重要な指標

- 配当金ベースで考えるのであれば株価は重要ではない

動画解説

FIREについてのおさらい

経済的自立と早期退職を目標とするライフスタイルを目指すFIRE(Financial Independence,

Retire Early)は、いっときに比べて聞かなくなりましたが、相変わらず目指している方は多いです。

一般的に、FIREを実現するための方法として、

年間生活費の25倍の資産を築き、それを運用しながら年間支出を4%以内に抑えることができれば、資産が目減りすることなく、暮らしていくことができる(4%ルール)というものがあります。

ちなみに「4%ルール」は米国発の考え方で、米国株式市場の成長率7%とインフレ率3%の差に基づいており、米国株式を中心に資産運用を行なえば、インフレを考慮しても、毎年4%程度の利益を見込むことができるという考え方です。

いずれにせよ、資産運用によって資産が年間4%増えて、年間支出を4%以内に抑えることができれば、資産は目減りしないことになりますから、資産からのキャッシュ・フローが年4%あれば良いということですね。

FIREに憧れていますが、年間生活費の25倍の資産を築くのは無理ですよ。

不足分は好きな仕事をして賄いながら生活する「サイドFIRE」を目指されてはどうでしょうか。

「YOC」は将来の配当金の最大化を目指す投資家にとって重要な指標

FIREを達成するためには、資産からのキャッシュ・フローが年4%あれば良かったですね。

その年4%のキャッシュ・フローを産む仕組みの一つとして、連続増配当株ETFを利用するという方法があります。

連続増配株は配当金を増やし続ける銘柄のことで、連続増配株に長期的に投資を継続することで、投資元本に対する配当金利回りの上昇が期待できます。

また、ETFは複数の銘柄で構成されている、上場している投資信託のことでしたね。

なお、「配当金」は株式投資において企業の利益から支払われるもの、「分配金」は投資信託やETFなどの純資産から支払われるものという違いがありますが、今回の記事では「配当金」で統一します。

ここで「YOC」について説明しますと、YOCは「Yield On Cost」の略称で、現在の年間配当を投資元本で割ったものになります。

・YOC=現在の年間配当 / 投資元本(原価)

ちなみに、配当利回りは、現在の年間配当を株価で割ったものになります。

・配当利回り=現在の年間配当 /株価(時価)

要は、YOCは投資元本(コスト)に対して配当利回りということですから、

連続増配当株ETFに投資していれば、時間の経過とともにYOCは高くなっていきます。

ほったらかしにしているだけで配当が増えていくって素敵ですね。

現在の配当金や配当利回りだけで判断して投資している投資家は少なくないですが、将来を見据えた上での投資が大切ということです。

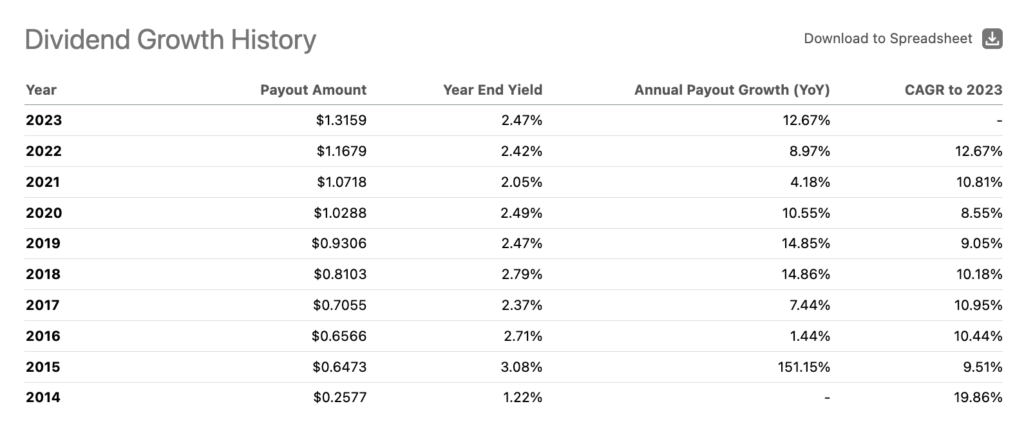

こちらは、以前、K2 Collegeの記事で紹介しました【DGRO】の配当に関する最新の情報ですが、

2014年にUSD0.2577だった1株あたりの年間配当金(Payout Amount)は、2023年にはUSD1.3159まで増えてきております。

毎年、年間配当金は伸び続けており、過去5年間の年平均成長率(Annual Payout Growth)は9.30%もあります。

また、2023年末の配当利回り(Year End Yield)は2.47%ですが、

YOCを見てみると、10年前の2014年7月14日に投資していれば、投資元本に対する利回りは現在5.40%までに増えているということです。

FIREを達成するためには、資産からのキャッシュ・フローが年4%あれば良かったですから、YOCが5.40%までになっていれば、安心ですね。

ほったらかしにしているだけで配当が増えていくって素敵ですね。

そうなのですよね。

その他に連続増配株ETFは、配当金を増やし続けることができるくらい経済的に強く、財務状態も健全な企業で構成されていることが多いです。

また、連続増配株ETFは、市場全体が大きく下落する時でも、比較的堅調な値動きをする傾向があります。

配当金ベースで考えるのであれば株価は重要ではない

投資元本に対して年間配当が大きくなるとYOCは高くなりますから、連続増配株ETFへ投資するモチベーションも上がりますね。

・YOC=現在の年間配当 / 投資元本(原価)

ただし、株式投資で期待できるリターンは、配当金や分配金、利子などのインカムゲインの他に、株価が投資元本よりも値上がりしたところで売却する値上がり益のキャピタルゲインがあり、こちらは株価が大きく下落するリスクもありますが、一般的にインカムゲインよりも大きなリターンを期待できます。

そのため、資産形成期の投資家の場合、より大きなトータルリターンが期待できる投資対象で運用するのが合理的と言えるでしょう。

しかしながら、FIREを目指す場合、考えるべきは「キャッシュ・フロー」でした。

これを資産ベースで考えるのであれば株価が重要になってきますが、

配当金ベースで考えるのであれば株価は重要ではありません。

・YOC=現在の年間配当 / 投資元本(原価)

そのため、配当金からのキャッシュ・フローでサイドFIREを目指す場合、

目標とする時期にどれくらいのYOCになっているかを考え、それを達成できるような連続増配株ETFへ投資をし、株数を増やしていくことです。

S&P500インデックスで年間生活費の25倍の資産を築いてFIREしようと考えてました。

年間生活費が360万円であり、4%ルールに基づいて、毎年資産の4%を取り崩していくのであれば9,000万円必要ですね。

しかしながら、ITバブル崩壊の時のように株価が50%以上暴落した場合、資産は4,500万円 になってますから、年間生活費を補うのに資産の8%を取り崩す必要があります。

また、暴落前の基準価額に戻るまでに13年掛かりました。

資産が半減している中で、資産の8%を取り崩すわけですから、資産の目減りは加速します。

まとめ

- YOCは投資元本(コスト)に対して配当利回り

- 連続増配株は、投資元本に対する配当金利回りの上昇が期待できる

- FIREを配当金ベースで考えるのであれば株価は重要ではない

目的に合った投資をしましょう。

投資家それぞれの状況に合わせたアドバイスをいたします。

相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23266/trackback