こんにちは。K2 College大崎です。

先日、「積立投資」についての大切な話において、ドル・コスト平均法で積立投資を継続すれば、リスクを平準化させる効果はないのかという質問をさせて貰いました。

「ドル・コスト平均法」は平均購入単価を平準化させる効果はありますが、リスクを平準化させる効果はないという話をしましたね。

- 動画解説

- 「ドル・コスト平均法」はリスクに晒される資産が増えていく

- 「一括投資」すべきか、「分散投資」にするべきか

- 積立投資も資産が大きくなるとドル・コスト平均法の効果は小さくなる

- 積立投資で利益を得るためには、投資終了のタイミングで相場が上昇している必要がある

動画解説

「ドル・コスト平均法」はリスクに晒される資産が増えていく

2020/09/28のブログ「一括投資」するべきか、「分散投資」するべきかでも、時間的に分散して投資するだけですから、資金が市場に投じられれば、それ以降のボラティリティ(リスク)は同じになる。別の見方をすると、リスクが増えるのが、遅いだけということもできるともお伝えしてますね。

「ドル・コスト平均法」は、運用期間が長くなればなるほど投資元本が大きくなっていき、そのため、運用期間の終盤になればなるほどリスクに晒される資産が増えていくということですね。

だからこそ、弊社では【積立投資の出口戦略】として、これまで積立した分は下がる前に売ってリスクが低い資産へ移管することを推奨しているわけです。

特に、定年退職をすでに迎えられた方や、10年以内に勤労収入が無くなる予定の方、また、ある程度の纏まった資産をお持ちの方は、今一度、考えてみてください。

「一括投資」すべきか、「分散投資」にするべきか

「ドル・コスト平均法」とは少し話がズレますが、「一括投資」するべきか、「分散投資」するべきかのブログ記事に触れましたので、補足しておきます。

ある程度、纏まった資金がある方で、それをどう投資したら良いかを迷われている方も多く、アドバイザーによっても何回かに分けて投資した方が良いと案内している方も多いと思います。

要は、時間的に分散して投資をするということですね。

特に、現在のようなボラティリティ(リスク)が高い株式市場に投資される場合においては、一括投資後に株価が大きく下落する懸念がありますので、何回かに分けて投資するという考えは理解できます。

しかしながら、市場に投じていないお金は、その間、働かずに遊んでいるわけですから、その分、機会損失も招いております。

投資期間の終盤にリスクに晒される資産を減すことを考えると、リスクを取って資産を拡大する時間はますます短くなってしまい、一括で投資するよりも資産効率は落ちてしまいますから、その点も踏まえて「分散投資」にするのかお考えください。

積立投資も資産が大きくなるとドル・コスト平均法の効果は小さくなる

「積立投資も資産が大きくなるとドル・コスト平均法の効果は小さくなる」というのもよく分からなかったのですが。

こちらで詳しく説明しますね。

「ドル・コスト平均法」とは一定額の購入を続ける手法のため、価格が低いときは購入量(口数)が増加し、価格が高いときは購入量(口数)が減少し、全体の平均購入単価を平準化させる効果がありましたね。

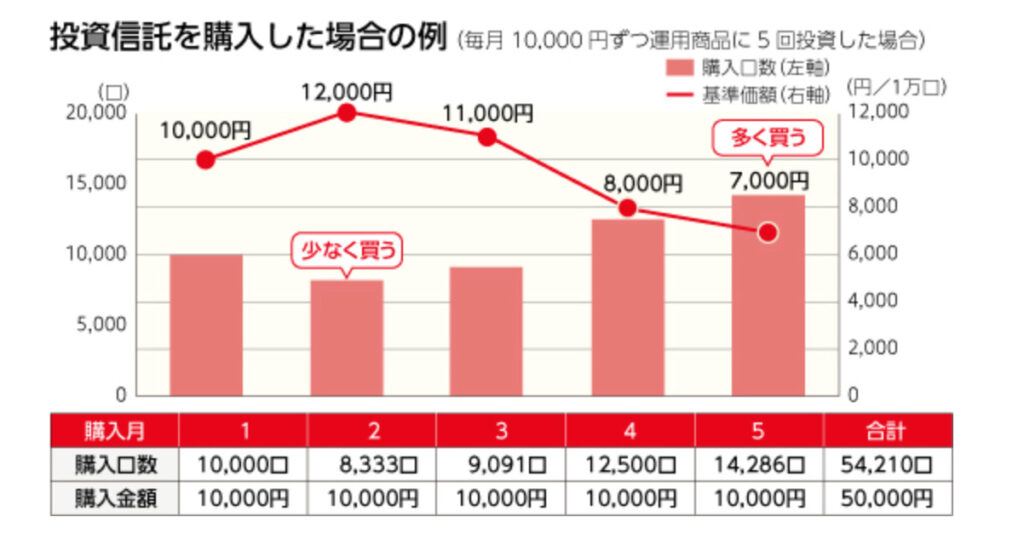

例えば、以下のように毎月10,000円ずつを5ヶ月間、投資信託に投資した場合、

基準価額が10,000円であれば10,000口買えるものが、基準価額が高いときは購入口数が減少し、基準価額が低いときは購入口数は増加することになり、この例の場合で言えば、全体の平均購入単価は9,223円に下がっていますね。

平均購入単価は50,000円÷54,210口=9,223円(1万口あたり)

そして、ドル・コスト平均法は運用期間が長くなればなるほど投資元本が増大していく手法です。

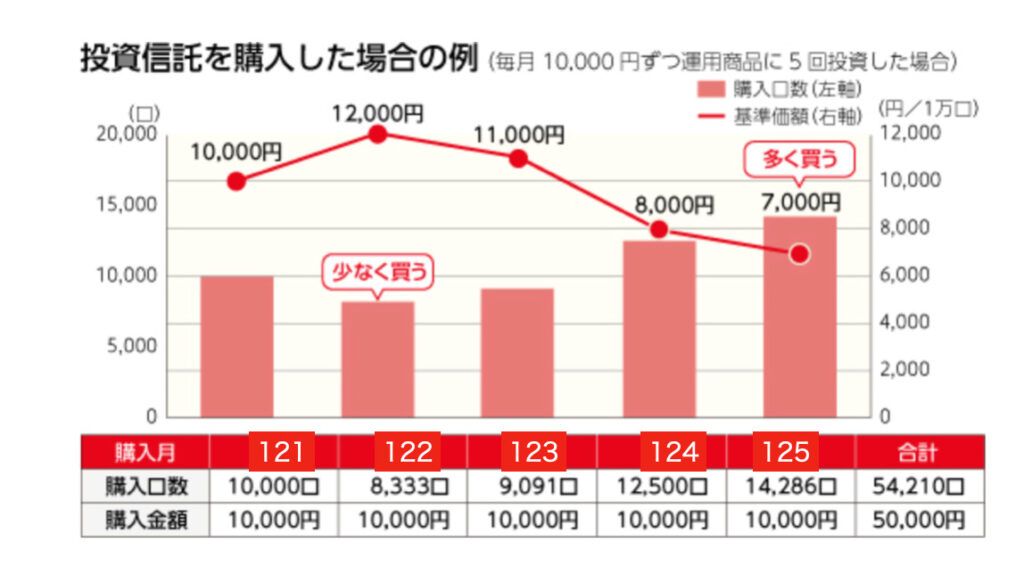

上の例と比較するために、今度は運用10年間(120ヶ月)はずっと基準価額は10,000円で変わらず、121ヶ月目から125ヶ月目の5ヶ月間に上の例と同様に基準価額が変化したとします。

その場合、

毎月10,000円×120ヶ月=1,200,000万円(1,200,000口)

121ヶ月目〜125ヶ月目からの5ヶ月間=50,000円(54,210口)

平均購入単価は1,250,000円÷1,254,210口=9,966円(1万口あたり)

となり、上の例と比べて全体の平均購入単価は上がっていますね。

資産額が大きくなるとドル・コスト平均法の効果は小さくなるわけです。

積立投資で利益を得るためには、投資終了のタイミングで相場が上昇している必要がある

積立投資が成功するためには、基準価額が「右肩上がり」になるか、一旦下がっても、積立期間終了のタイミングで上がっていることが必要です。

一旦上がっても「尻下がり」の相場のタイミングで資産を取り崩さなければならない場合は、利益を得ることは難しい。

最終価格は今まで積み上げてきた「口数」全てに反映されるため、積立期間終了時の値動きがとても重要になってきます。

そのため、運用期間の終わりが近づいてきたら、相場の影響を受けない資産への乗り換えをするようにしてください。

まとめ

- 「ドル・コスト平均法」はリスクに晒される資産が増えていく

- 「ドル・コスト平均法」は資産額が大きくなると効果は小さくなる

- 運用期間の終わりに近づいてきたら、早めに相場の影響を受けない資産へ乗り換えよう

ほとんどの方が「ドル・コスト平均法」で積立投資を続けて、どこかのタイミングで資産を取り崩し始めたり、年金のように毎月(毎年)定額を受け取る金融商品に資産を移管するかと思います。

「ドル・コスト平均法」を利用しての積立投資は、リスクに晒される資産が増えていく手法であり、

また、資産額が大きくなると効果は小さくなる手法でした。

このようなことを踏まえて、早めにリスクが低い資産へ移管することも考えておいてください。

「積立投資」の出口戦略は、投資の成功・失敗を左右します。

自分に適した投資戦略を相談を希望される方は、こちらからお問合せください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/13307/trackback