こんにちは。K2 College大崎です。

先般の記事「まずは資産を買え」では、余裕資金ができたらまずは資産を買って、資産からの運用益を再度、資産購入に回すことについてお伝えしました。

今回は、お金を増やすには「お金を使う順番を変える」ということについて、お伝えしたいと思います。

- お金を使う順番を変える

- 天引きした資金で「資産」を買っていく

- 資産からの運用益を資産購入に回す

お金を使う順番を変える

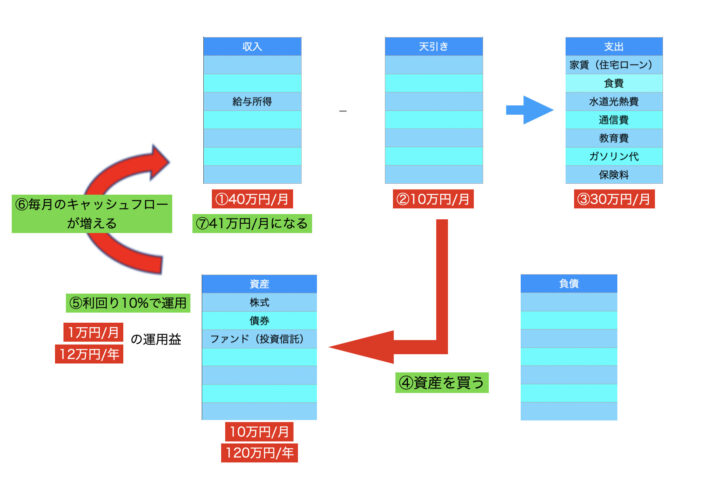

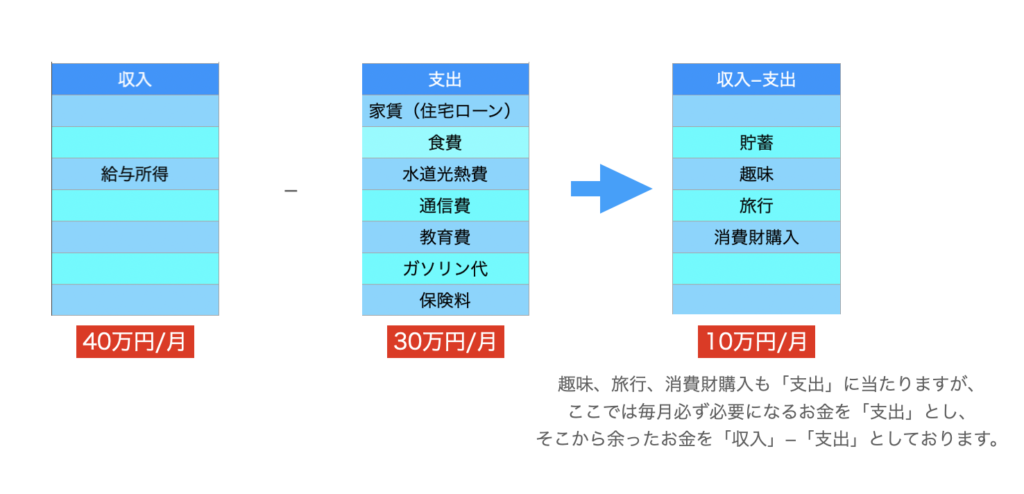

ほとんどのみなさんのお金の使い方は下図の流れになっていると、先般の記事でもお伝えしましたね。

①給与所得から、まず、税金や社会保障費を源泉徴収で差し引かれ、その残りを手取り給与(可処分所得)として銀行口座に振り込まれる。

②そこから、家のローン(もしくは家賃)や食事代などの生活費が支出として出ていき、

③残れば、銀行口座にそのまま預金として残る(貯蓄)。

しかしながら、このやり方ですと、一定金額を毎月残すことは難しいですし、中には、支出が収入を上回ってしまっている方もおられますので、お金を増やしたいのであれば、「お金を使う順番」を変えていただきたいのです。

お金を貯めたいとは考えているのですが、なかなか貯まらなくて困っています。

どうしたら良いのでしょうか。

年収が1,000万円以上あっても、お金を貯められない方は少なくないです。

お金を貯めるためには、給与収入が銀行に振込まれたタイミングで、一定金額を別の口座に移すように手続きしておき、残りの金額の中で生活するようにすれば良いだけです。

お金が残らない、貯まらない、あるだけ使ってしまうという方は本当に多いですが、このお金を使う順番に変えるだけで、どんどんお金が溜まっていくことになります。

手続きが面倒くさいといった心理的ハードルを感じて実行に移さない方もいるかと思いますが、手続きは、ただ、自分の給与が振り込まれる銀行に定期口座を作るだけでもできます。

毎月、給与が支払われる口座に給与が振り込まれた後、自分で決めた金額が、定期口座に移るだけ。

この仕組みを一度作ると、毎月自動で定期口座に、一定額ずつ貯まっていきます。

最初は、通帳を確認するかも知れませんが、そのうち通帳も見なくなり、気づいたらお金が貯まっていたという状況になりますよ。

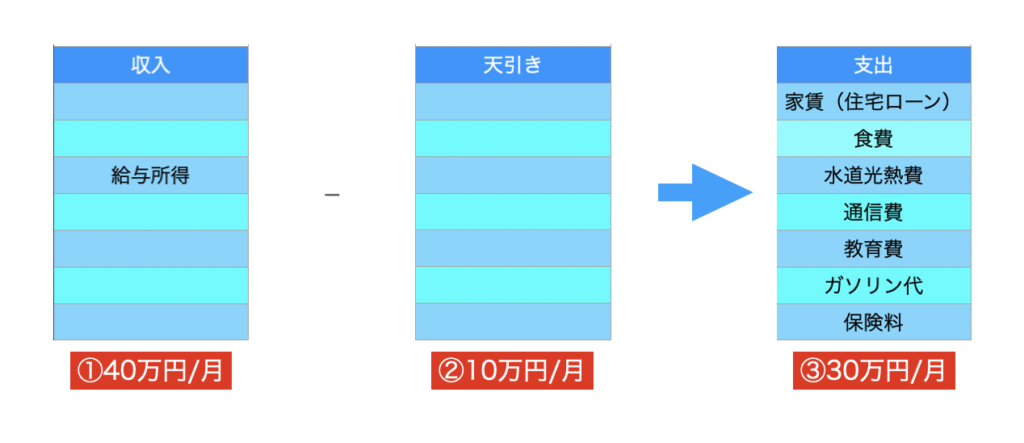

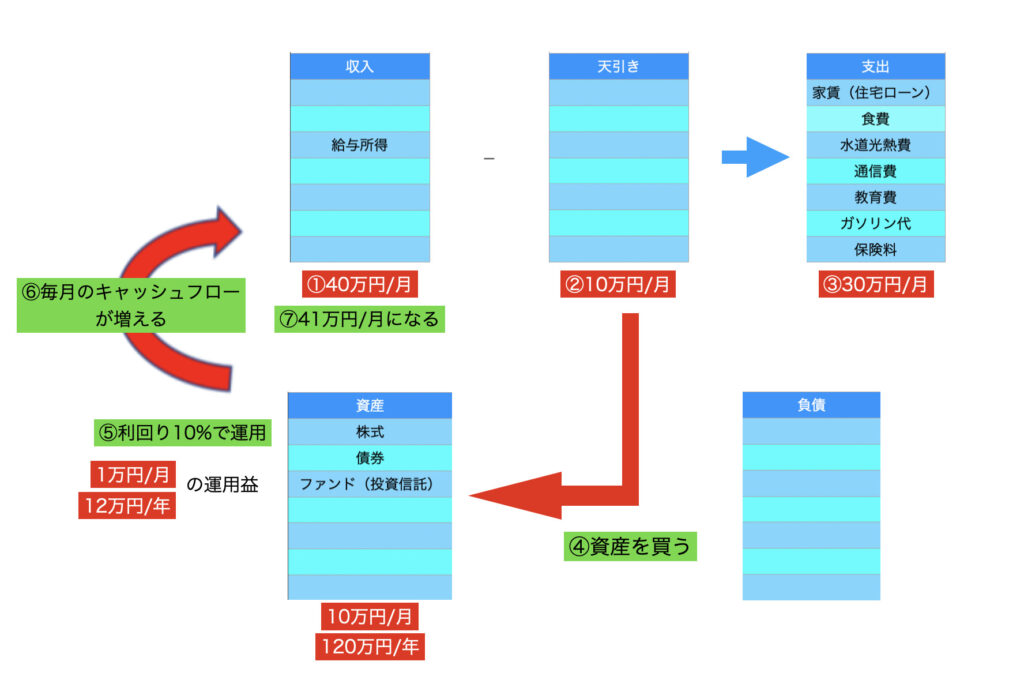

天引きした資金で「資産」を買っていく

毎月、天引きした一定金額(ここでは毎月10万円とします)が定期口座に溜まっていく。

お金を貯めるといった点では、この仕組みを作るだけでも良いですが、先般の記事でもお伝えしましたとおり、インフレーション(通貨の価値が下がっていき、物価が上昇していく)が進んでいくと、貯めてあるお金の価値はどんどん目減りしていきます。

天引きでお金を貯めた方が良いことは理解しましたが、インフレーションで減らさないようにするにはどうすれば良いでしょうか。

給与天引きで確保した資金を使って「資産」を買っていくのです。

少なくともインフレ下における目減りを上回るような運用益を上げられる資産を所有しておくべきです。

下図では、イメージしやすいように数字は簡略化しておりますが、利回り10%/年で運用していくと、

1年後には資産は12万円増えて、資産合計は132万円(120万円+12万円)になります。

本日(2023年8月23日)現在、すでに11カ月連続で3%以上の物価上昇が続いておりますが、この1年間、資産運用をせずにただ貯蓄だけをしていれば、単純に36,000円の資産が目減りしていることになります。

政府は2%のインフレーションを目標としておりますので、インフレーションによる資産の目減りに負けないように、最低でも利回り2%以上を上回るような運用をしておいた方が宜しいかと思います。

資産からの運用益を資産購入に回す

資産からの運用益をまた資産購入に回していくと、どのようなイメージになるのでしょうか。

上の例でお伝えしますと、毎月、天引きした10万円で資産を購入して、利回り10%/年で運用(複利運用)していくとします。

1年後には、120万円が1,256,557円に増えます。

2年目に天引きした資金で同様に運用したとしますと、資産は2,644,692円に増えます。

3年目に天引きした資金で同様に運用したとしますと、資産は4,178,183円に増えます。

4年目に天引きした資金で同様に運用したとしますと、資産は5,872,250円に増えます。

5年目に天引きした資金で同様に運用したとしますと、資産は7,743,708円に増えます。

5年間、ただ貯めてるだけであれば5年後には6,000,000円にしかなりませんが、資産を追加購入して運用していれば、総資産は7,743,708円まで膨れ上ります。

これ、仮に6年目以降は毎月10万円の天引きはせずに、総資産7,743,708円をそのまま運用してキャッシュフローを受け取るようにすれば、毎年、約774,000円を受け取ることができます。

ただ貯めてるだけとの違いがわかりますかね?

ボーナスを住宅ローンの支払いに充当している家庭も多いかと思いますが、最初の数年間でまずは資産を買って運用していけば、そのうち資産の運用益で返済していけるので、その後のボーナスは自由に使えることになります。

まさに、お金に働いてもらって、自分の代わりに稼いでもらう。

ローンの返済をしてもらう。

「まずは資産を買え」、「お金を使う順番を変える」とお伝えしているのは、できるだけ早く、そのような仕組みを作って頂きたいからです。

みなさんは何のために働いていますか?

働く理由は人それぞれですし、わたくしがとやかく言うことではないのですが、お金のために働いている方は、「お金に働いて貰う仕組み」を創られると人生の選択肢が拡がりますので、ぜひ試してみてください。

お金のために残業をして、家族や大切な人との時間を削られている方。

その家族とは、この先どれだけ一緒に過ごせますか?

少しずつ「人的資本」から「金融資本」にシフトしていき、家族や大切な人と過ごせる時間を増やしてください。

毎月、不動産からの家賃収入や太陽光発電からの売電収入などのキャッシュ・フローがある方で、まだ資産形成期の方は、それを資産購入に回してお金を増やして行きましょう!そうすることで、資産拡大のスピードは早くなって行きます。

資産構築の相談は、こちらからご連絡ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/14989/trackback