こんにちは、K2 College編集部です。

日本の二重課税は、同一の所得や資産に対して複数の税が課される状況を指します。これは国際的な取引や多国籍企業の活動において特に問題となり、企業や個人に対して過重な税負担をもたらす可能性があります。本稿では、日本の二重課税の現状、原因、影響、そして解決策について詳述します。

グローバル企業などでは問題になりそうですね。

はい、海外の取引が多いと可能性はあります。

動画解説

二重課税の概要

二重課税は、国内課税と国際課税の両方で発生することがあります。国内課税では、同じ所得や取引に対して異なる税法に基づいて複数の税が課されることがあります。国際課税では、二つ以上の国が同一の所得に対してそれぞれ課税することにより生じます。

- 国内二重課税

国内二重課税は、例えば企業の利益に対して法人税が課された後、その利益から支払われる配当に対して再度所得税が課される場合などが典型例です。これは法人と個人の二重課税とも呼ばれます。 - 国際二重課税

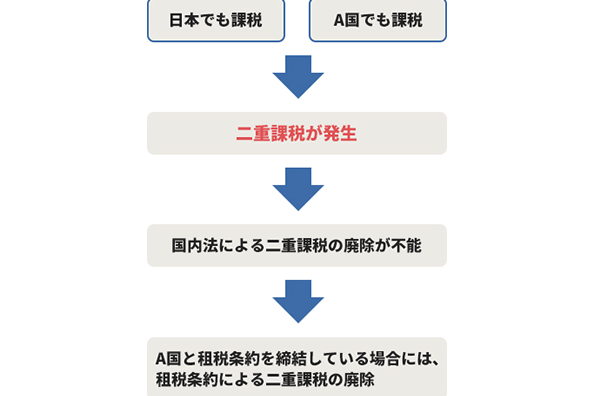

国際二重課税は、例えば日本企業が海外で得た利益に対して現地国で課税された後、日本でもその利益に対して課税される場合に発生します。これにより、同一の所得が二重に課税されることとなり、企業の国際競争力を低下させる要因となります。

国際課税は確かに不利になりますね。

はい、租税条約を確認し、二重課税にならないようにする必要があります。

二重課税の原因

- 税法の複雑性

日本の税法は非常に複雑であり、異なる税法が同一の所得や資産に対して課税を行うことがしばしばあります。この複雑性が、二重課税の発生を助長しています。 - 国際的な税制の不整合

各国の税制が異なるため、国際取引において二重課税が発生しやすくなります。特に、国ごとに異なる課税基準や所得認識のタイミングが、二重課税の原因となります。 - 多国籍企業の活動

多国籍企業は、複数の国で活動を行うため、各国の税務当局から同一の所得に対して課税されるリスクが高まります。これは特に移転価格税制の適用において問題となります。

税法は難しいですね。

はい、専門家のチェックが必要です。

二重課税の影響

- 企業の競争力の低下

二重課税は企業に対して過重な税負担をもたらし、国際競争力を低下させる要因となります。特に、海外市場での利益が減少することで、企業のグローバル展開が制約されます。 - 投資意欲の減退

二重課税のリスクが高い国では、外国企業や投資家の投資意欲が減退する可能性があります。これは国内経済の成長にも影響を及ぼすことがあります。 - 所得の不平等

二重課税は、同じ所得に対して複数回課税されるため、所得の不平等を拡大させる要因となります。特に、中小企業や個人投資家にとっては、大企業よりも相対的に重い負担となることが多いです。

海外からの投資にも影響があるんですね。

そうですね。いくら投資で利益があってもそれぞれの国で税金がかかってしまっては意味がありません。

解決策

- 二重課税防止条約

日本は、多くの国と二重課税防止条約(DTA)を締結しています。これにより、国際取引における二重課税を回避するための仕組みが整備されています。DTAは、所得の配分方法や税額控除のルールを定めることで、同一の所得に対する二重課税を防止します。 - 外国税額控除制度

日本では、海外で支払った税金を国内の税額から控除する外国税額控除制度が導入されています。これにより、国際的な二重課税の負担を軽減することができます。この制度は、企業や個人が外国で納税した額を日本の納税額から差し引くことで、二重課税を回避するものです。 - 移転価格税制の整備

移転価格税制は、多国籍企業が関連会社間で行う取引価格を適正に設定し、税逃れを防止するための制度です。日本は、OECDのガイドラインに基づいて移転価格税制を整備しており、これにより多国籍企業の二重課税リスクを軽減しています。 - 国内税制の簡素化

国内税制の簡素化も、二重課税を防止するために重要です。税法を簡素化し、一貫性を持たせることで、同一の所得や資産に対する重複課税を防止することができます。

各国と二重課税防止の仕組みを締結しているんですね。

はい、ただ仕組みを理解し、ちゃんと手続きが必要です。

具体例

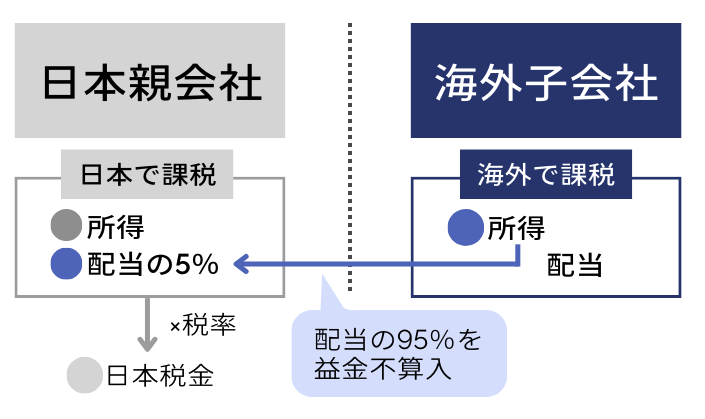

- 配当所得の二重課税

日本企業が海外子会社から受け取る配当に対しては、まず現地国で課税され、さらに日本でも課税される可能性があります。この場合、DTAや外国税額控除を利用することで、二重課税を回避することが可能です。 - 国際取引の二重課税

日本企業が海外で事業活動を行い、現地国で課税される一方、日本でもその所得に対して課税されることがあります。この場合も、DTAや外国税額控除制度を利用することで、二重課税の負担を軽減することができます。 - 移転価格調整

日本の税務当局が多国籍企業の移転価格を調整し、追加の課税を行った場合、現地国でも同様の調整が行われることがあります。この場合、DTAに基づいて相互協議を行い、二重課税を回避するための調整を行うことが求められます。

実際、そういったケースがあるんですね。

税金をかける側は多く支払われる分には問題ないですからね。

まとめ

- 国際取引の二重課税が発生しないよう、外国税額控除制度を使う

- 国内税制の簡素化も求められる

日本の二重課税は、国内外の税制の複雑性や多国籍企業の活動によって引き起こされる問題です。これに対する解決策として、二重課税防止条約の締結、外国税額控除制度の活用、移転価格税制の整備、そして国内税制の簡素化が重要です。これらの対策を通じて、企業や個人に対する過重な税負担を軽減し、公正な税制を実現することが求められます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23528/trackback