近年、アジア圏の富裕層、特に日本や中国、東南アジアの若手起業家や資産家の間で、シンガポールのプライベートバンク(PB)が注目を集めています。これは、富裕層向けにオーダーメイドの資産管理サービスを提供する銀行部門であり、欧米の富裕層文化の一部として発展してきたものです。

その中でも、シンガポールという地理・法制度・税制に恵まれた環境を背景に、近年、アジアの「富のハブ」としての地位を確立。若手の富裕層(30〜40代の起業家、クリプト長者、ファミリー経営者など)が税制回避だけでなく、投資戦略・資産保全・事業承継まで含めたグローバルなアドバイザリーを求めて利用しています。

シンガポールのプライベートバンクについて、詳しく教えてください。

シンガポールのプライベートバンクの定義、特徴、サービス、人気の背景、利用に際する注意点まで、体系的に整理します。

- プライベートバンクとは?——通常の銀行とは異なる“富裕層専門機関”

- シンガポールPBが若手富裕層に人気の理由

- 提供される主なサービスとアドバイザリー内容

- 実際の利用にあたってのハードルと注意点

- 今後の展望:アジア富裕層の“コア・バンク”へ進化するPB

プライベートバンクとは?——通常の銀行とは異なる“富裕層専門機関”

まず、「プライベートバンク(Private Bank)」の定義から確認します。

● 一般的な定義

• 預金、融資、為替などの通常業務に加え、富裕層向けに投資運用、資産保全、税務・法務アドバイスを行う専門部門

• スイスのUBSやクレディ・スイス、米系のJPモルガン、モルガン・スタンレー、仏系BNPパリバなど、世界的な大手PBが存在

• 富裕層向けPBの最低口座開設額は500万〜1,000万シンガポールドル(約5〜10億円相当)が一般的。ただし近年は**ミニPB(100万ドル〜)**も増加

● シンガポールにおけるPBの特徴

• 20行以上のプライベートバンクが営業しており、アジア最大級のPB集積地

• MAS(シンガポール金融管理局)の厳格かつ柔軟な規制体制に支えられ、高い信頼性と透明性を誇る

• 英語が公用語かつコモンロー法体系で、法的枠組みが国際標準

つまり、PBとは「預金する場所」ではなく、「世界の富を保全・成長させるためのハブ」なのです。

シンガポールPBが若手富裕層に人気の理由

特に近年、30〜40代の富裕層(起業家・仮想通貨成功者・上場準備者など)にとって、シンガポールPBは**「資産の出島」**的な存在となっています。その理由は次のとおりです。

● ① 税制メリット

• シンガポールにはキャピタルゲイン税・相続税・贈与税がない

• ファンド設立時の優遇(13R, 13Xスキームなど)もあり、タックス・ニュートラルな運用が可能

● ② 政治・法制度の安定性

• 香港と対照的に、政治的中立性と法治国家としての信頼が厚く、資産保全に適した国際的拠点

• 国際ファミリーオフィス(SFO/MFO)設立の法整備も進む

● ③ 国際分散投資の玄関口

• 欧米、東南アジア、中国、インドへの投資ルートが豊富

• プライベートエクイティ、ヘッジファンド、クリプト資産など非公開商品へのアクセスも容易

● ④ アジア時間帯における利便性

• 欧州や北米PBとは異なり、時差が少ないため、リアルタイムでの資産運用判断が可能

● ⑤ 個別対応の柔軟性

• 相続、事業承継、資産分割、子どもの教育・移住など、個別にカスタマイズされた助言とサービスが受けられる

これらの要素が、従来の国内金融機関にはない「世界とつながる実感」をもたらし、PBが“ステータス”以上の存在となっています。

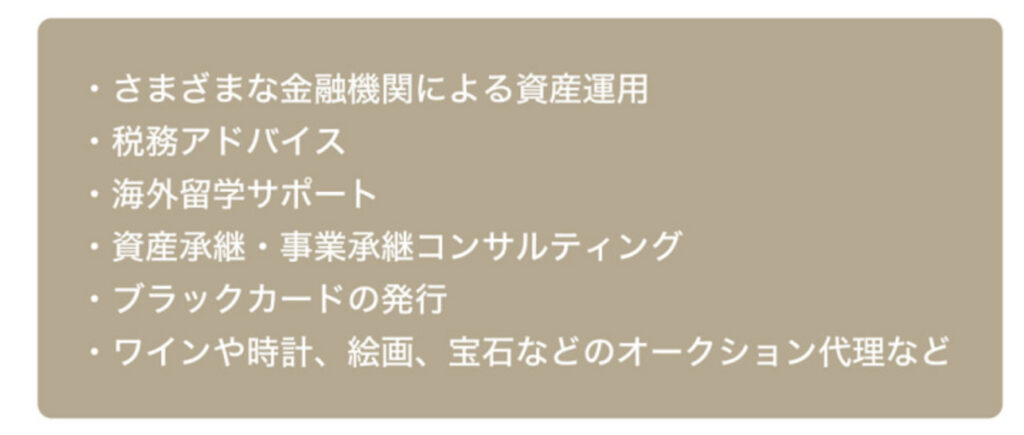

提供される主なサービスとアドバイザリー内容

PBでは単なる運用だけでなく、包括的な資産戦略コンサルティングが行われます。主なサービス内容は以下のとおりです:

● 投資管理

• オルタナティブ投資(PE、VC、ヘッジファンド)

• グローバル債券・株式のポートフォリオ構築

• ESG投資やインパクト投資の助言も

● ファミリーオフィスの設立支援

• 13O/13Uライセンス取得支援

• 財団・信託設立

• 家族憲章(Family Constitution)作成支援

● 税務・法務のクロスボーダー対応

• 国際税務、タックスレジデンシー、FATCA/CRS対応

• 海外居住・移住支援、パスポート戦略(シチズンシップ・バイ・インベストメント)

● 相続・事業承継アドバイス

• クロスボーダーの遺産設計

• 自社株式の信託化、段階的移転

• 若年世代への投資教育、ウェルスマネジメント研修

つまり、PBとは「富裕層のパーソナルCFO機能」を担う存在であり、一族全体の資産戦略の司令塔といえるでしょう。

実際の利用にあたってのハードルと注意点

魅力的なPBですが、利用には以下のような現実的なハードルがあります。

● ① 最低資産基準(AUM要件)

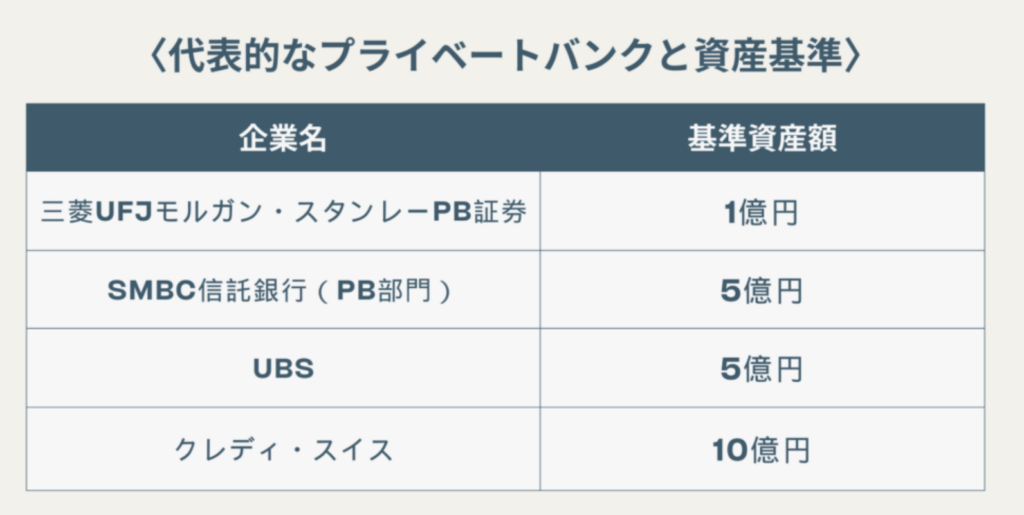

• UBSやクレディ・スイスなど大手PBでは最低5〜10億円程度の預け入れが必要

• 一部ローカルPBやブティックPBでは**100万米ドル(約1.5億円)〜**対応可

● ② アカウント維持のための積極的運用

• 放置された口座や、投資を伴わない単なる預金利用は、PB側から解約を通告されることも

• 継続的な取引・関係構築が求められる

● ③ コンプライアンスの厳格化

• KYC(顧客審査)やAML(マネーロンダリング対策)が非常に厳格。収入源や資産の正当性を詳細に提示する必要あり

• 日本の税務当局との情報共有(CRS)もあるため、「節税」としての安易な期待は禁物

● ④ 法人・信託設立コスト

• ファミリーオフィスや信託を活用する場合、年間数百万円〜の維持コストがかかる

• 立ち上げ段階では弁護士・税理士・コンサル費用が別途必要

利用するには「投資目的」だけでなく、「自らの資産に対する哲学と戦略」を持っていることが前提です。

今後の展望:アジア富裕層の“コア・バンク”へ進化するPB

今後、シンガポールPBは以下のような方向でさらに進化していくと予測されます。

● アジアの次世代富裕層(ミレニアル・Z世代)へのシフト

• スタートアップで成功した若手起業家、暗号資産トレーダーなど、“若い一代富裕層”がPBの新規ターゲットに

• テックネイティブな顧客に合わせたデジタルPBの進化も進行中(AIアドバイザー、アプリによる投資管理)

● サステナブル・インパクト投資の拡大

• ESGやSDGsに関心を持つ富裕層が増加し、PBでもインパクト志向の商品提案が増えている

● ファミリーオフィスのエコシステム化

• 税務・法務・教育・哲学(家訓)まで含めた「一族単位の資産インフラ」の整備が主流化

• すでに2023年時点で、シンガポールに1,500を超えるファミリーオフィスが設立済

PBは単なる“口座”ではなく、“資産哲学の共有パートナー”へと進化しているのです。

プライベートバンクとファミリーオフィスの違いはなんですか?

簡単に言えば、以下の違いでしょうか。

プライベートバンク=お金を預けて運用してもらう場所

ファミリーオフィス=一家の資産すべてを包括管理する組織

まとめ

- シンガポールのプライベートバンクは、単なる富裕層向け銀行ではなく、「グローバル資産マネジメントの司令塔」としての存在感を強めている

- 若手富裕層の間では、税制・法制度の安定、グローバル投資アクセス、多角的アドバイザリーの観点から、高い支持を得ている

- 最低1〜5億円程度の資産が必要となるため万人向けではないものの、資産保全・移転・承継の全方位戦略を求める層にとっては、国内にはない高度なサービスが提供される貴重なインフラ

- デジタル化と次世代富裕層対応が進む中で、PBは「個人の資産戦略」から「家族・一族の未来設計」へと進化していく

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実 コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い

コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点

コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点 コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30316/trackback