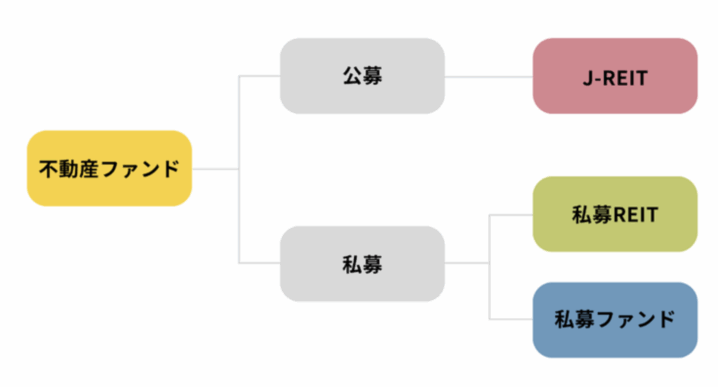

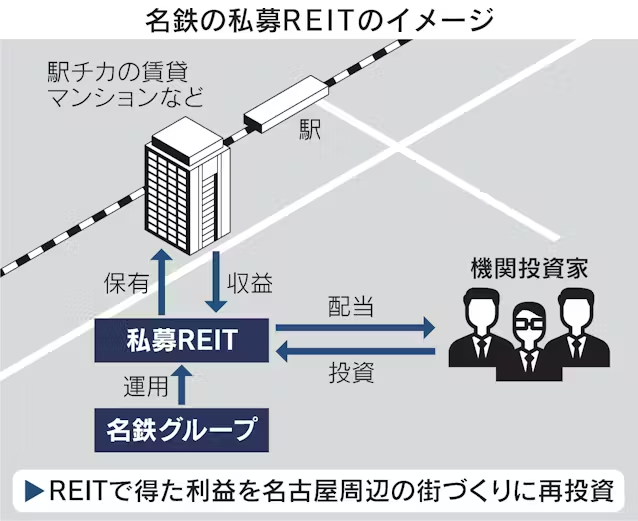

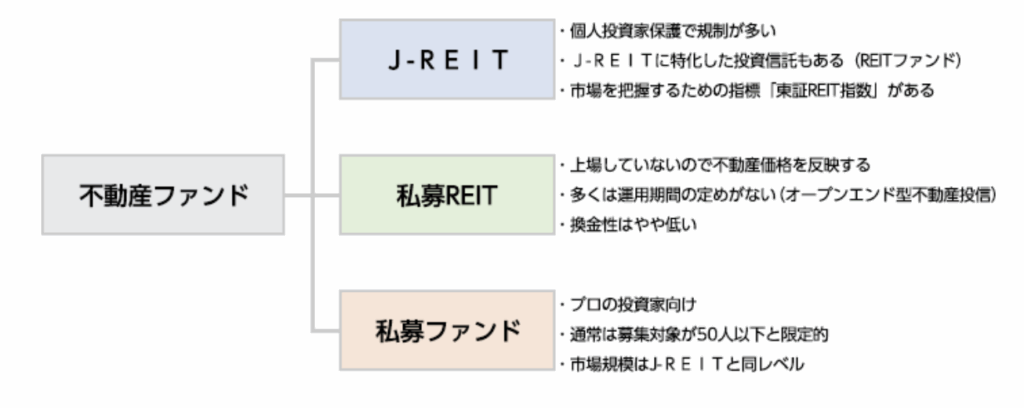

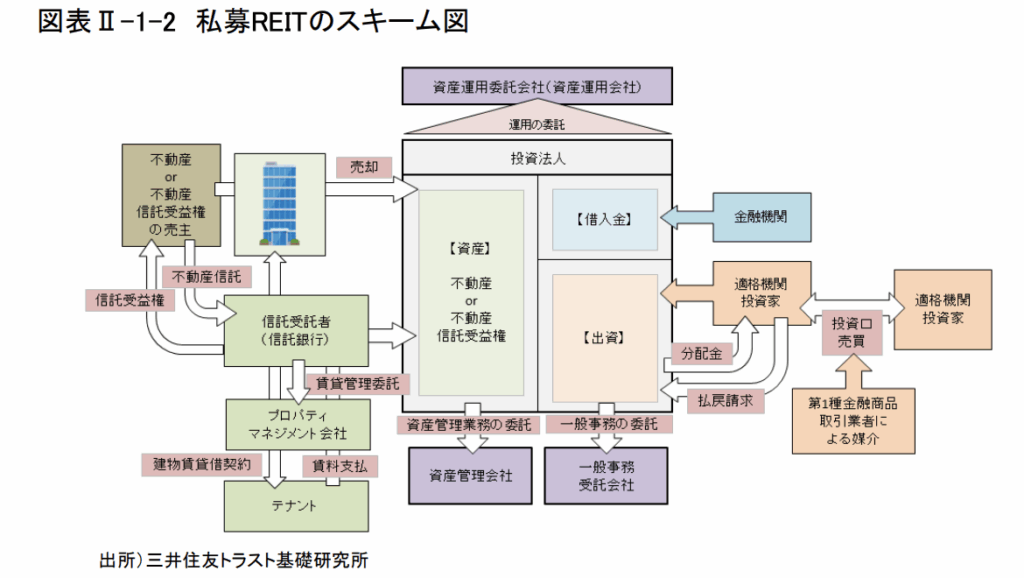

私募REIT(Private Real Estate Investment Trust)とは、特定少数の投資家を対象として非公開で募集される不動産投資信託の一種です。上場している「公募REIT(Listed/Public REIT)」とは異なり、証券取引所を通じての取引が行われず、通常は機関投資家や一部の富裕層を対象とした私的募集によって資金を集め、不動産への投資・運用を行います。

私募REITは、信託型・会社型のいずれかの形で設立されますが、信託型が主流です。資産の運用は運用会社(アセットマネジメント会社)に委託され、投資対象としては商業施設、オフィスビル、物流施設、賃貸住宅、ホテル、ヘルスケア施設などが含まれます。

私募REITについて詳しく教えてください。

以下で解説しますね。

- 【特徴】私募REITの基本構造と仕組み

- 【メリット】私募REITが支持される理由

- 【デメリット】私募REITの課題とリスク

- 【投資家の留意点】私募REIT投資における実務と検討ポイント

【特徴】私募REITの基本構造と仕組み

1. 非上場のクローズド型ファンド

• 投資口は市場で取引されず、解約も原則として満期まで不可。

• 途中売却は私設市場や譲渡によるしかないため流動性は限定的。

2. 投資対象は実物不動産

• 日本国内のオフィスや物流施設などに広く分散投資される。

• 一部では海外不動産も組み込まれることがある。

3. 運用はプロが担う

• アセットマネジメント会社が選定・取得・運営・売却まで一貫管理。

• 投資家は運用結果に応じた配当(インカム)と譲渡益(キャピタル)を享受。

4. 一定の匿名性と柔軟性

• 募集は50名未満の適格機関投資家・特定投資家(プロ投資家)に限定。

• ファンドの設計や運用戦略が自由で、個別ニーズへの対応が可能。

【メリット】私募REITが支持される理由

1. 安定的なインカムゲイン

• 保有不動産の賃料収入を源泉とするため、比較的安定した分配金が期待される。

• 特に、長期契約のあるテナントや物流施設では収益のブレが小さい。

2. 市場変動の影響を受けにくい

• 上場REITと異なり、株式市場の価格変動とは無関係。

• マーケットセンチメントによる価格の上下に左右されにくい。

3. ファンド設計の自由度

• 投資対象、配当方針、期間、レバレッジ比率などを柔軟に設計可能。

• 投資家ニーズに応じたカスタマイズが可能。

4. 税務上の利点

• 特定目的会社(TMK)や合同会社(GK)などのスキームを活用することで、税効率の高い分配が実現可能。

• 一部の案件ではキャッシュフローの多くが分配され、税引き後収益の最大化に寄与。

5. 機関投資家レベルの案件へのアクセス

• 通常、個人ではアクセス困難な大型優良不動産への共同投資が可能。

【デメリット】私募REITの課題とリスク

1. 流動性リスク

• 上場REITのように市場で即時売却できない。

• 中途解約不可であることが一般的で、資金拘束が強い。

2. 透明性の欠如

• 公開資料が少なく、情報開示も限定的。

• 投資家は運用状況を定期レポートなどを通じてしか把握できない。

3. ミドルリスク・ミドルリターン

• 安定性はあるものの、リスクプレミアムはさほど高くない。

• レバレッジを用いることでリターン向上を狙うケースもあり、逆に損失拡大の要因ともなる。

4. 少額での投資が困難

• 最低投資金額が1,000万円以上に設定されていることが多く、一般投資家には敷居が高い。

5. 利害相反の懸念

• アセットマネージャーが系列会社の不動産を取得するなど、利益相反が起こりうる。

• フェアな評価やガバナンス体制の確認が重要。

【投資家の留意点】私募REIT投資における実務と検討ポイント

• 投資対象不動産の選定方針を確認

• 地域分散、用途の多様性、テナントの信用力などを総合的に評価すべき。

• 運用会社の実績とガバナンス体制

• 同様の私募REITを複数組成しているか、運用実績は信頼できるかを要確認。

• 投資判断のプロセスや評価体制の透明性も重視すべき。

• 償還タイミングと出口戦略の有無

• ファンドの終了後、資産売却によって償還が行われるが、想定通りの価格で売却できる保証はない。

• エグジット(売却)戦略の妥当性と現実性を確認することが必要。

• 税制・会計処理への理解

• 国内投資家は配当・譲渡益について所得税・住民税の申告が必要。

• 法人が投資する場合は経費処理の可否、損益通算の扱いなどを精査する必要がある。

• 個人投資家がアクセスする場合の注意点

• ファミリーオフィスやIFA(独立系ファイナンシャルアドバイザー)などを通じて私募REITにアクセスできることもあるが、販売手数料や紹介料が高額になる場合も。

私募REITはどんな投資家に向いてますか?

以下のような投資家に向いています。

• 安定収入を狙いたい高額資産保有者

• 長期運用を前提としたファミリーオフィス

• 金利低下局面で代替インカム先を探す機関投資家

まとめ

- 私募REITは、公募REITや現物不動産投資の中間に位置するミドルリスク・ミドルリターン型の不動産金融商品

- 市場価格の変動に煩わされず、安定的な収益を得たい投資家にとって魅力ある選択肢となる

- 一方で、長期間にわたる資金拘束と情報開示の乏しさ、流動性リスクといった特有の課題もあるため、投資判断には十分な調査と理解が必要

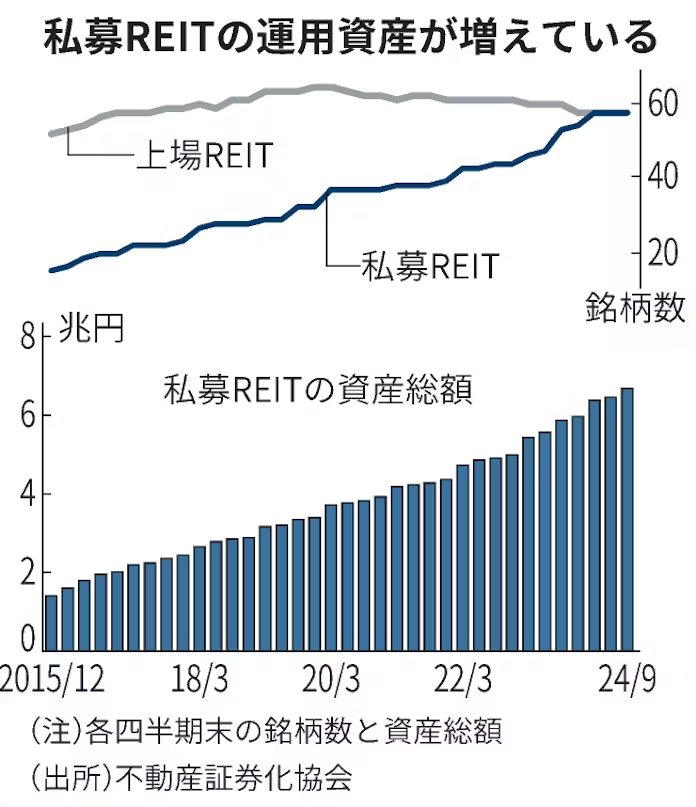

- 今後、低金利時代の長期化や年金資金の活用先として、私募REITのニーズは拡大する可能性がある

- 個人投資家が無理に手を出すのではなく、プロによる厳密な審査とモニタリングの下で組み入れるべき資産クラスである

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造 コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

この投稿へのトラックバック: https://media.k2-assurance.com/archives/32688/trackback