NISA(少額投資非課税制度)は、税制優遇を受けながら長期投資を促すための制度ですが、短期的な相場変動に弱い投資家心理とのギャップが問題となることがあります。

特に、株価や投信基準価額が急落すると、本来“非課税で長期投資”を想定していたにも関わらず、「今売らなければもっと損をするかも」という心理で売ってしまうケースがあります。

NISAは税制優遇を受けながら長期投資を促すための制度なのに、どうして多くの投資家は売ってしまうのか教えてください。

以下で詳しく解説します。

- 【実際の行動傾向】NISA口座での売却データ

- 【なぜ投げ売るのか?】

- 【制度設計の盲点】

- 【投資家が取るべき対応】

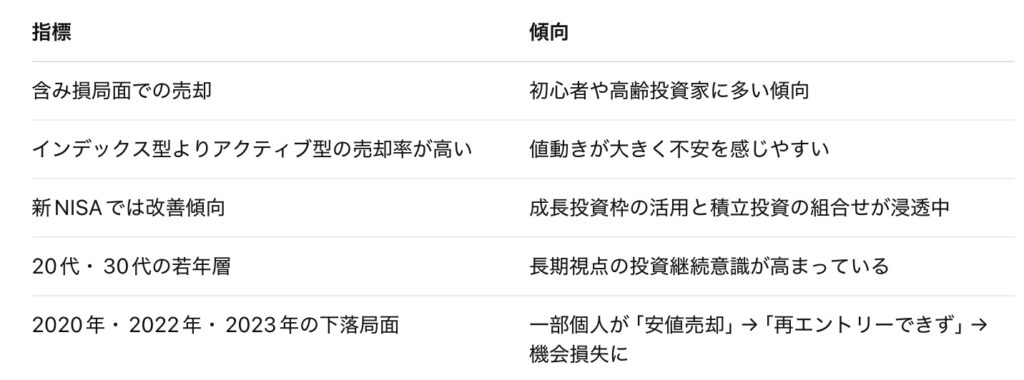

【実際の行動傾向】NISA口座での売却データ

証券会社や金融庁が公表している統計や、業界報告書などから見える行動傾向は以上のとおりです。

※NISAを活用していても、下落局面で利益確定ではなく“損切り”を選ぶ人が少なくないという点が特徴的です。

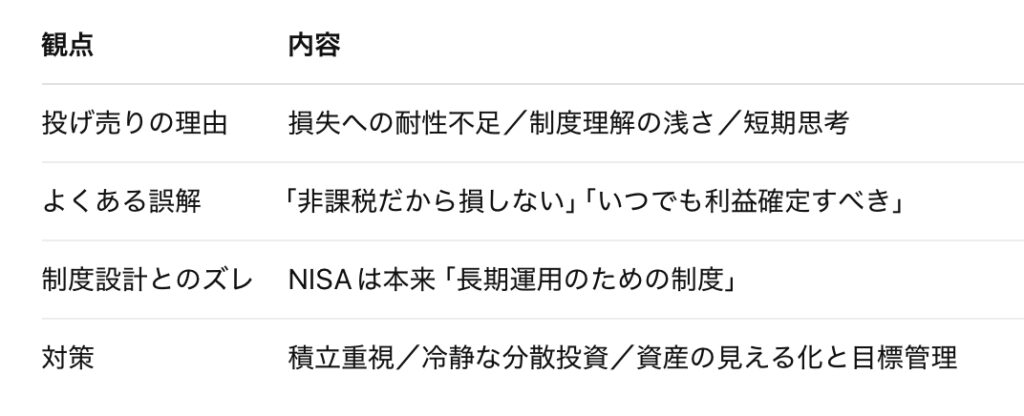

【なぜ投げ売るのか?】

「非課税=損しない」の誤解

NISAは非課税枠があるだけで、価格が下がれば当然損失も出ます。制度のメリットとリスクを混同している投資家が、下落時に「想定外」と感じて売却してしまう。

投資経験の少なさ

特に2020年以降の「株高時代」に始めた投資家は、大きな下落に直面したことがないため、下がった途端に不安になり、利益確定ではなく“損切り”してしまう。

一括投資による値動きのインパクト

積立投資と比べ、一括購入した人は短期での含み損が大きく出やすい。不安心理が大きくなり、売却へとつながる。

周囲の情報に影響されやすい

SNSやニュースの「暴落」「リスクオフ」などの煽りに過敏に反応し、冷静さを失いやすい。

【制度設計の盲点】

NISAは“制度的には長期投資を推奨”しているものの、実際の投資行動とはミスマッチも存在します。

【投資家が取るべき対応】

① 下落局面でも「売らない勇気」を持つ

NISAの最大のメリットは「長期運用による非課税効果の最大化」です。短期的な価格変動ではなく、10年・20年後のゴールを意識すべきです。

② 積立投資を基本にする

積立NISAや成長投資枠の積立運用を基本とし、時間分散によるリスク低減を図ることが心理的安定にもつながります。

③ アクティブファンドや高ボラ商品に偏らない

テーマ型や海外株集中型の投信は値動きが大きいため、バランス型やインデックス型の活用も検討しましょう。

④ 「非課税だからこそ損失を出しても損」という意識を持つ

NISA枠で損を出してしまうと、他の課税口座での損益通算ができないため、通常より“損失のダメージが大きい”という逆説的な性質もあります。

下落局面でも「売らない勇気」を持てば良いのですね。

NISAは優れた制度ですが、「使い方次第」で結果は大きく異なります。下落時こそ「慌てず、売らず、積み続ける」ことが、長期的な非課税メリットの最大化につながります。

まとめ

- NISA投資家の一部は、相場下落局面で**「想定より損が大きい」と感じて投げ売りをする傾向**があります。これは制度の趣旨(長期・積立・分散)を活かしきれていない行動であり、以下のように整理できます

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月29日AI時代の雇用変容と人員整理 ── 米国・日本企業の現状と数字で見る実態

コラム2026年1月29日AI時代の雇用変容と人員整理 ── 米国・日本企業の現状と数字で見る実態 コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

この投稿へのトラックバック: https://media.k2-assurance.com/archives/32815/trackback