こんにちは。K2 College大崎です。

金相場の高騰により買取専門店への来客が増加しており、金の買取価格も最高値を更新しているとのことです。

シリコンバレーバンク(SVB)の経営破綻を受けて金価格が上昇しているということですが、「金」への投資はどうなのでしょうか。

希少性が高く、実物資産として価値がある金が安全資産として買われておりますね。

わたくしは資産全体の10〜15%程度はアセット・アローケーションに組み込んだ方が良いと思います。

ただ、金への投資は金利が付かないために、投資としてよりも資産防衛として「現物」で所有することをお勧めしております。

アセット・アローケーションについては、こちらの記事でご確認ください。

- 金は資産防衛として「現物」で所有する

- 「金」への投資でリスク分散をする

- 「金」への投資でキャピタルゲインは得られる

金は資産防衛として「現物」で所有する

ブログでは何度かお伝えしておりますが、現在の金融システムはいずれ維持できなくなり、また、各国もそれを理解しているためにデジタル通貨への移行に舵を切り始めているわけで、普通の人ができる資産防衛手段としては、金を現物で保有するのが良いと考えております。

(ちなみに、現物で所有と言っても、自宅で保管するという方法以外に、販売会社での保護預かり、銀行の貸金庫利用、特定保管預かりなど、様々な方法があります。)

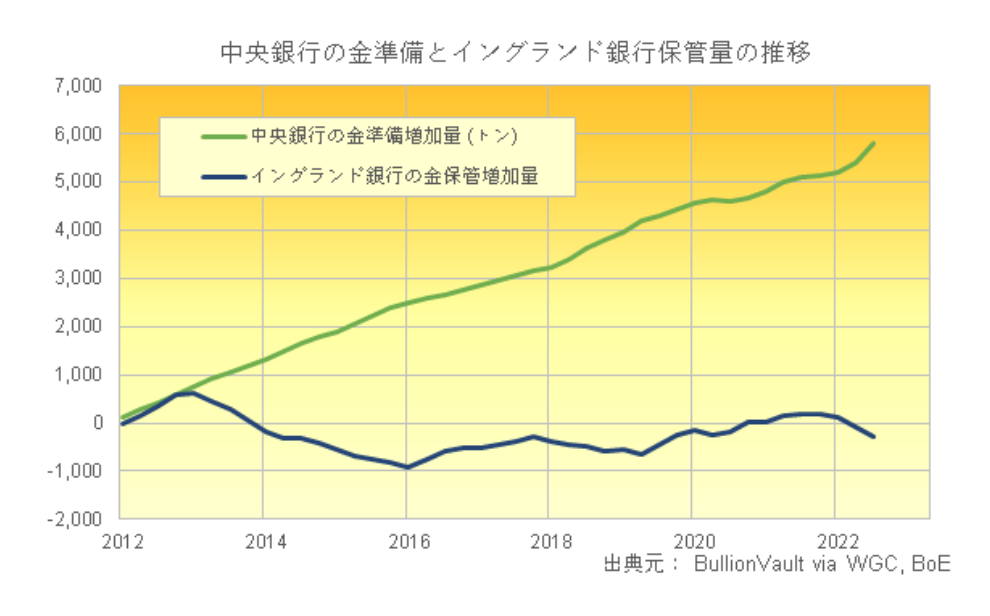

各国の中央銀行も金を保有しており、準備資産に占める金保有の割合は、世界平均で12~13%と言われております。

そして、特に西側諸国以外の国では金の購入を記録的なペースで増やしており、しかも、報告されていない購入が相当数あると考えられております。

米国が制裁や資産差し押さえなどで基軸通貨としての米ドルの役割を悪用してきたために、多くの国が米ドル以外の通貨での決済を始めたり、金の保有を増やしているわけですね。

世界がこのようなに動いているわけですから、我々も資産の10〜15%を金で保有するというのも理にかなっているでしょう。

金の埋蔵量と産出量は徐々に減っていきます。

そして、金は歴史的に貨幣として重用されてきており、現在の紙幣のようにいくらでも刷れるわけではなく、希少性が高いから価値があるわけです。

「金」への投資でリスク分散をする

では、金利は付かないし、資産防衛として「現物」で保有する以外は、避けた方が良いでしょうか。

そうとも言えませんよ。

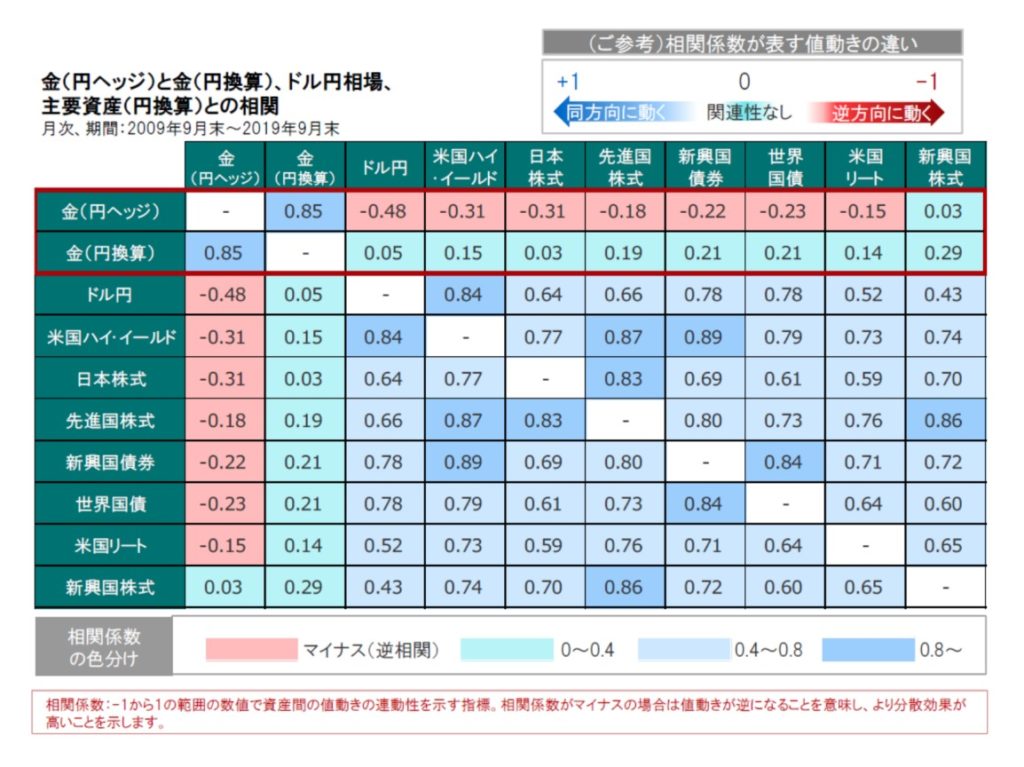

「金」の価格は、他の資産と異なった動きをする傾向があり、他の資産と組み合わせて持つことで、リスク分散として有効に働き、資産全体の運用効率を高めることにつながるからです。

以下の表は、「相関係数」を表すものですが、ご覧いただくと、金(円ヘッジ)は、ほとんどの資産に対して逆相関を示しており、金(円換算)でも低い相関を示しています。

※金(円ヘッジ):米ドル建ての金を為替ヘッジしたもの

※金(円換算) :米ドル建ての金をドル円レートで円に換算したもの

ですので、リスク分散のために「金」へ投資することも良いです。

「金」の価格は、株や債券といった資産と異なった動きをする傾向があるということを相関係数を用いて説明しましたが、金は株式や債券と違い、長い歴史を振り返っても、世界共通の価値を持ち、無価値になる心配はありません。

「金」への投資でキャピタルゲインは得られる

金への投資は金利が付かないとのことですが、投資する以上はリターンは得たいです。

実は、金への投資でキャピタルゲインは得られます。

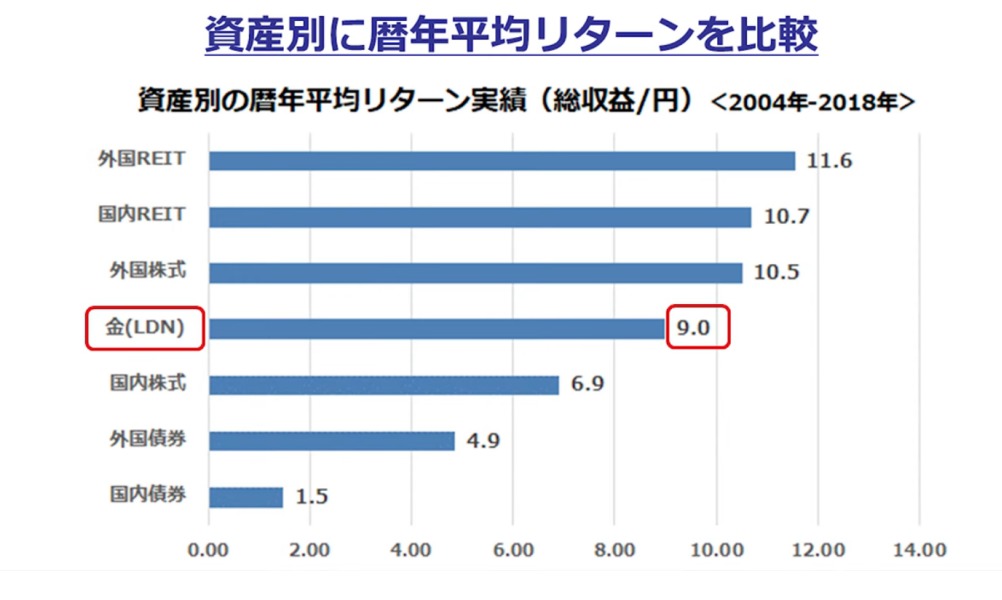

以下は、2004年から2018年(14年間)の資産クラス別の年平均リターンを比較したものですが、金は、債券(国内・外国)に対してはもちろんのこと、国内株式に対しても平均リターンが上回っているのが見て取れますよね。

今だに銀行にしかお金を置いていなかったり、国内債券や国内株式だけに投資している方も多いですが、アセット・アローケーションに「金」や「REIT」を加えて投資をしていれば、14年間で運用益は随分と違っていましたね。

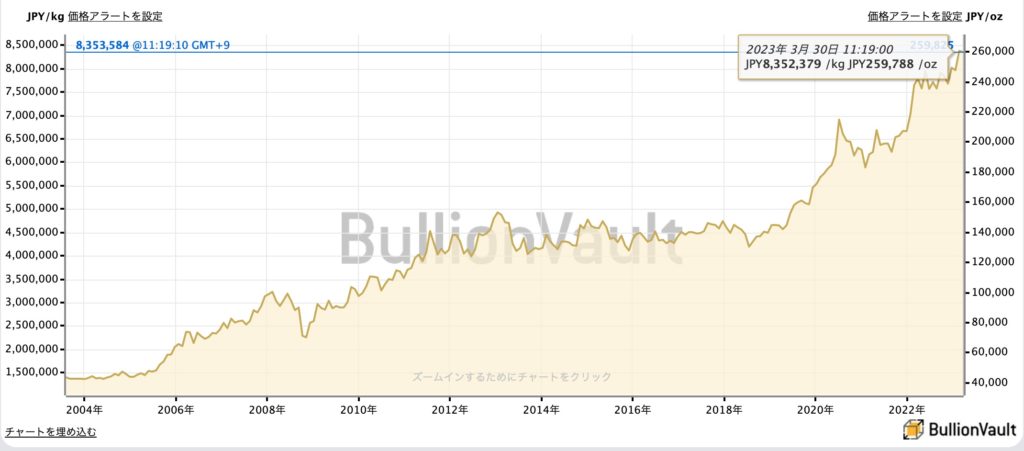

また、以下は円建ての金価格(現物価格)のチャートですが、多少の上げ下げはあるものの、この20年間で右肩上がりに上昇してきているのを確認いただけるかと思います。

本日(3月30日)11時現在の金1kgの価格は8,352,379円/kgですから、

もし2003年8月6日に1,403,810円/kgで購入していたら、約695万円のキャピタルゲインを得られるわけです。

まとめ

- 金は資産防衛として「現物」で所有する

- 「金」への投資でリスク分散をする

- 「金」への投資でキャピタルゲインは得られる

金価格は過去と比較すると高値圏にあることは間違いないのですが、需要と供給のバランスから今後も高まる可能性はありますので、資産全体の10〜15%程度はアセット・アローケーションに組み入れることを検討されてはいかがでしょうか。

保有資産や年齢、年収を考慮の上、適したアセット・アローケーションを組んでください。アセット・アローケーションの相談は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/11922/trackback