こんにちは、K2 College河合です。

日本人に大人気の元本確保型ファンドですが、本日はその元本確保型ファンドへ投資した方の失敗例をご紹介したいと思います。商品は同じでも、結局投資する方の理解の仕方が間違えると失敗してしまうという例です。失敗しないためにも参考にしてください。

元本が保証された上で投資するのに失敗することなんてあるんですか?

はい、結局は満期まで待てなくて焦って売ってしまう、というのが、失敗する投資家のパターンですね。

- 2つの元本確保型ファンド

- 失敗例1)下がっているのに途中売却してしまう

- 失敗例2)投資するタイミングがたまたま悪かっただけ

- 失敗例3)満期まで持てない資産なら最初から投資するのはやめよう

2つの元本確保型ファンド

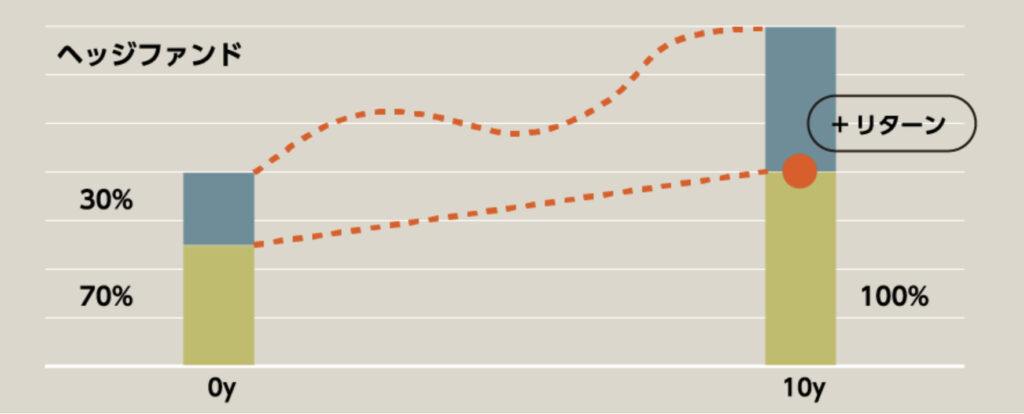

まずは元本確保型ファンドのおさらいです。元本確保型ファンドには2つの種類があります。

元本確保型ファンド(ヘッジファンド)

元本確保型ファンド(S&P500)

元本確保型ファンド(Magnificent7)

いずれも満期時に元本を保証してもらいながら、上記どちらからの投資先へ投資ができるというものです。満期は条件にもよりますが主に6年後となってます。

更に参加率というのがあります。仮に150%の参加率だとすると、6年間の上記投資先の四半期平均に対し150%上乗せでリターンをもらえます。

商品性としては実にシンプルですよね(詳細は各商品のFactsheetをご覧ください)。

ヘッジファンドとS&P500、どちらも良いパフォーマンスですし、満期時に元本を保証してもらえるんですから、なんて良い商品なんでしょうか。

ですよね。ただし場合によっては、それでも投資に失敗する方がいるので、気をつけてください。

失敗例1)下がっているのに途中売却してしまう

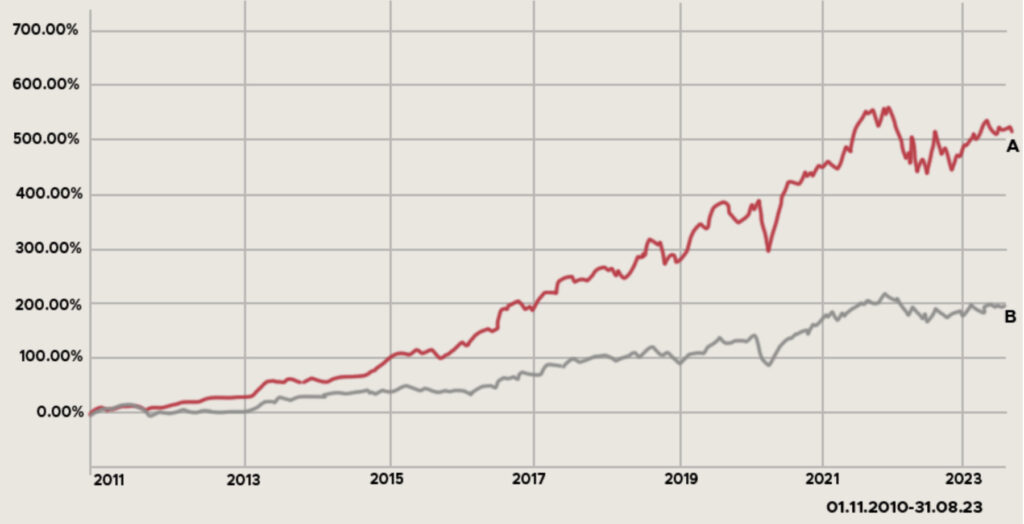

ヘッジファンドとS&P500のこれまでのパフォーマンスがこちら(2023年10月時点)。

<ヘッジファンド(下図A)>

<S&P500>

上がったり下がったりはありますが、良いチャートですよね?これに更に参加率分プラスリターンがもらえるわけですから、普通に考えたら満期まで(6年間)持っていたら良いですよね。それが運用期間中、ずっと基準価額(NAV)が気になって見続けている方いるんです。

元本確保型ファンドは仕組みとしてはNote(仕組債)となっており、金融機関(モルガン・スタンレー、バークレイズ、BNP Paribas、ソシエテジェネラルなど)が発行しています。満期時の保証などはこういった大手銀行がしてくれてるため、投資家は安心して投資をします。

その債券は株のように上場している訳ではありませんから、流動性は高くありません。つまり売りたいと言っても買い手がいないわけですから、上記金融機関が買い取ることになります。そうすると当然ながら買い手市場となり、売り手(投資家)には不利な価格となります。

投資先はヘッジファンドもしくはS&P500なので、NAVはその価格にも連動しますが、いざ途中で売ろうと思ったら、買い手にとって都合がいい値段となり、その分本来あった利益は損なわれてしまいます。それでも十分な利益が出ている場合のみ、途中売却をして利益確定をするんですね。

なのにタイミング悪く、NAVが高い時に買ってしまった(発行されてしまった)方が債券価格が下がっていることに不満となり、売却してしまったりするんです。そういう時のための元本確保なんですから、満期まで持っておけば良いのに・・・残念です。

運用期間中の価格はオリジナルのヘッジファンドやS&P500とイコールではないんですね。

はい、企業が発行するハイイールド債をイメージしてもらっても良いかもしれません。株価にも影響されますが、債券の価格として売買がされます。

失敗例2)投資するタイミングがたまたま悪かっただけ

長く見ると誰もが良いと思うS&P500も期間によってはこのように見え方が大きく異なります。

これと同じで、どのタイミングで元本確保型ファンドが設定されるか(運用開始されるか)で、その先儲かるか損するかというのは異なってきますよね。将来のことは誰にもわかりませんし、今の価格が高いのか安いのかは、将来になってみないとわかりません。だけれど、長期で持っておけば上がっているものだからこそ投資しているのですから、長期で持つことを前提としていないといけませんよね。

また元本確保型ファンドは仕組債として組成されている商品(満期があるのもそのため)のため、運用期間中の価格(NAV)は市中の金利に影響を受けます。中央銀行の政策金利が上がればNAVは下がり、金利が下がればNAVは上がります。金利が低い時に始めた元本確保型ファンドは満期まで持つ、金利が高い時に始めた元本確保型ファンドは運用期間中に利益確定をすることも検討する、というスタンスでいましょう。

わかってはいるのですが、どうしても投資を始めると、その後の価格が気になって仕方がありません。

投資家心理ですね。気持ちはわかりますが、成功する投資家になるためには、「気にしない」「見ない」という選択肢も必要となります。デイトレード、スイングトレードをするわけでないなら、基本的に気にしないことをベースとしましょう。

失敗例3)満期まで持てない資産なら最初から投資するのはやめよう

債券と同じで元本確保型ファンドには満期があります(厳密に言うと元本確保型ファンドは仕組債なので、満期があります)。6年という期間は投資の世界では決して長い期間ではありません。その期間で元本を保証してもらえてるのですから、最悪のケースでも満期までは売却をしなくてもいい資産で投資をしましょう。

損を承知でも売却するという方については、投資は自己責任ですから我々アドバイザーも止めることはできません。ただし元本確保型ファンドでさえリターンを出せなかったのですから、どんな投資をしてもリターンを出すことはできないでしょう。ご自身で投資判断をするのではなく、保険の中で保険会社が代わりに運用してくれるようなものをお勧めします(いずれにせよ長期保有が前提です)。

投資というのは、投資を始めるのも、どんなアロケーションにするかも、どれをいつ売るかも全部自分で決めないといけないので、大変ですね。私には向いていない気がします。

はい、向き不向きはあるので、無理に投資をしなくてもいいと思います。そういう方はSMA、ファンドラップ(一任勘定)や保険商品を検討しましょう。ただし日本の証券会社のSMAやファンドラップは高いばかりで運用は決して良くありません。日本の保険も増えるものは極めて少ないので、最初から海外の保険を検討しましょう。

※『海外保険入門書(マニュアル)』はこちら(無料)【NEW】

まとめ

- 元本確保型ファンドは満期(6年)まで持てる人のみ投資をしよう

- 途中売却は買い手市場

- 利益が出ている場合のみ、途中売却をしよう

米国の政策金利が上がり、元本確保型ファンドの条件もどんどん良くなっています。最新の募集については私の海外投資メルマガで告知しますので、登録しておいてください。

※海外投資メルマガバックナンバーはこちら

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/16034/trackback