こんにちは、K2 College編集部です。

新NISA(少額投資非課税制度)は、投資利益が非課税となるため、多くの投資家にとって魅力的な制度です。しかし、新NISAと社会保険料控除は直接的に関連する制度ではありません。社会保険料控除は、納税者が支払った社会保険料を所得から控除することで所得税や住民税の負担を軽減するための制度です。

以下では、新NISAの基本情報と社会保険料控除の概要、そして社会保険料控除を受けるための手続きを詳しく解説します。

社会保険料控除にはどんなものがありますか?

まずは概要から見ていきましょう。

- 新NISAの基本情報

- 社会保険料控除の概要

- 社会保険料控除を受けるための手続き

- 社会保険料控除の計算方法

- 社会保険料控除を最大限に活用する方法

動画解説

新NISAの基本情報

新NISAは運用益が非課税となる投資制度です。年間投資枠の上限額は360万円で、内つみたて投資枠が120万円、成長投資枠が240万円となります。

新NISAは、投資利益が非課税となるため、所得税や住民税の申告において利益を申告する必要がありません。

特に申告は必要ないんですね。

はい、すべて非課税ですので基本必要ありません。

社会保険料控除の概要

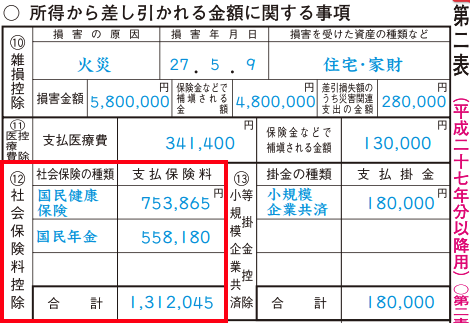

社会保険料控除は、納税者が支払った社会保険料を所得から控除することで、所得税や住民税の負担を軽減するための制度です。社会保険料控除の対象となる保険料は、以下の通りです。

- 国民年金保険料:国民年金の第1号被保険者が支払う保険料。

- 厚生年金保険料:給与から控除される厚生年金の保険料。

- 国民健康保険料:市区町村が徴収する健康保険の保険料。

- 介護保険料:介護保険の第1号被保険者が支払う保険料。

- 雇用保険料:給与から控除される雇用保険の保険料。

- 共済組合の保険料:共済組合員が支払う保険料。

社会保険料控除は、支払った保険料全額が控除対象となり、所得税の計算において総所得金額等から差し引かれます。

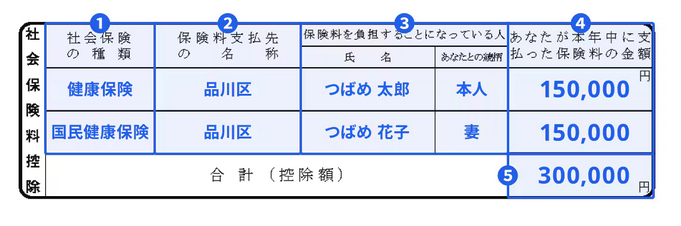

それぞれの払った保険料を記載するんですね。

はい、その通りです。

社会保険料控除を受けるための手続き

社会保険料控除を受けるためには、以下の手続きを行う必要があります。

1. 必要書類の準備:

- 給与所得者の場合:

- 年末調整時に、給与所得者の保険料控除申告書を会社に提出します。これには、1年間に支払った社会保険料の金額を記入します。

- 支払った保険料の領収書や控除証明書(国民年金保険料などの場合)を添付する必要があります。

- 自営業者やフリーランスの場合:

- 確定申告書に、支払った社会保険料の金額を記入します。

- 支払った保険料の領収書や控除証明書を添付します。

2. 確定申告の手続き:

- 給与所得者の場合:

- 年末調整の際に、給与所得者の保険料控除申告書を会社に提出することで、年末調整が完了します。これにより、社会保険料控除が適用され、源泉徴収税額が調整されます。

- 自営業者やフリーランスの場合:

- 確定申告時に、支払った社会保険料の金額を申告書に記入し、領収書や控除証明書を添付します。これにより、所得税の計算において社会保険料控除が適用されます。

3. 必要な書類の提出:

- 給与所得者の場合:

- 年末調整時に会社に提出する書類には、給与所得者の保険料控除申告書、支払った保険料の領収書や控除証明書が含まれます。

- 自営業者やフリーランスの場合:

- 確定申告書には、支払った社会保険料の金額を記入し、領収書や控除証明書を添付します。

年末調整や確定進行で申告する形ですね。

はい、必要書類と合わせて提出します。

社会保険料控除の計算方法

社会保険料控除は、支払った保険料全額が控除対象となります。具体的な計算方法は以下の通りです。

- 給与所得者の場合:

- 年末調整時に、給与所得者の保険料控除申告書に1年間に支払った社会保険料の金額を記入します。これにより、源泉徴収税額が調整され、過不足が精算されます。

- 自営業者やフリーランスの場合:

- 確定申告書に、支払った社会保険料の金額を記入します。これにより、総所得金額等から社会保険料の全額が控除されます。具体的な計算式は以下の通りです。

所得税の総所得金額等 - 社会保険料控除額 = 課税所得金額

- 控除後の課税所得金額に対して税率を適用し、所得税額を計算します。

支払った金額が控除されるので忘れないようにする必要がありますね。

はい、自営業やフリーランスの人は忘れずに申告が必要ですね。

社会保険料控除を最大限に活用する方法

社会保険料控除を最大限に活用するためのポイントを以下にまとめます。

- 全額控除を活用:

- 支払った社会保険料は全額控除されるため、1年間に支払った保険料を正確に把握し、漏れなく申告することが重要です。

- 証明書の保管:

- 支払った保険料の領収書や控除証明書をきちんと保管し、年末調整や確定申告時に提出できるようにしておきます。

- 控除対象の確認:

- 社会保険料控除の対象となる保険料を確認し、正確に申告します。例えば、国民年金保険料、厚生年金保険料、国民健康保険料などが対象です。

- 年末調整のタイミング:

- 給与所得者は年末調整のタイミングを逃さずに、会社に保険料控除申告書を提出します。これにより、年末調整によって税額が正確に計算されます。

- 専門家への相談:

- 税務に詳しい専門家や税理士に相談することで、確実な申告が可能となり、最大限の控除を受けることができます。

まとめ

- 全額控除を活用し、もれなく申告

- 領収書もきちんと保管

新NISA自体は社会保険料控除の対象とはなりませんが、新NISAの投資利益が非課税であることを活用しつつ、社会保険料控除を受けることで、所得税や住民税の負担を軽減することができます。社会保険料控除を受けるためには、正確な申告と必要書類の提出が重要です。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年2月12日日本のストックオプションと海外移住における税務戦略

コラム2026年2月12日日本のストックオプションと海外移住における税務戦略 コラム2026年2月10日自己啓発セミナーに群がる大衆 ― 高揚感を買い、現実を忘れる人々

コラム2026年2月10日自己啓発セミナーに群がる大衆 ― 高揚感を買い、現実を忘れる人々 コラム2026年2月10日利上げ局面における銀行預金のリスク ― 日本の個人資産防衛を考える

コラム2026年2月10日利上げ局面における銀行預金のリスク ― 日本の個人資産防衛を考える コラム2026年2月9日行政・司法はなぜ“全件管理”を放棄し、“見せしめ統治”に依存するのか ― 日本社会に根付く萎縮型ガバナンスの正体

コラム2026年2月9日行政・司法はなぜ“全件管理”を放棄し、“見せしめ統治”に依存するのか ― 日本社会に根付く萎縮型ガバナンスの正体

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23054/trackback