日本社会は急速に高齢化が進行しており、総務省統計(2025年推計)では、65歳以上の人口が全体の30%近くを占めるとされています。これに伴い、個人が保有する金融資産の大半が高齢者に集中していることが明らかになってきました。特に証券口座に関しては、投資経験豊富な高齢層が多く、長年にわたり自助努力で資産運用を行ってきた人々が多い一方で、**判断能力の低下や認知症の発症などによる「資産凍結リスク」**が現実化しつつあります。

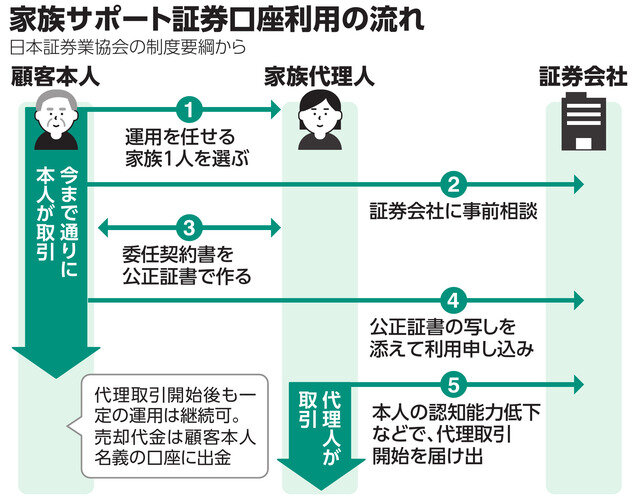

このようなリスクに対応する形で、証券各社が導入を進めているのが「家族サポート口座(または家族サポート制度)」です。これは、高齢の顧客本人の同意を得たうえで、家族(主に子や配偶者)が資産管理に関する情報を共有し、異変を早期に察知できるようにする制度です。あくまで本人の財産権を保護しつつ、家族の見守り機能を補完的に導入する**ことを目的としています。

家族サポート証券口座について解説お願いします。

以下に、整理しながら解説します。

- ① 制度の背景と必要性:資産の高齢化と判断能力の課題

- ② 家族サポート口座の仕組みと運用モデル

- ③ 主な導入企業と制度名称の違い

- ④ 制度利用の注意点と限界

- ⑤ 他の制度との比較:任意後見、信託、家族信託との違い

① 制度の背景と必要性:資産の高齢化と判断能力の課題

超高齢社会となった日本では、個人の判断力が低下しても多額の金融資産を持ち続けるという状況が一般化しています。特に証券取引のように、自己責任と迅速な意思決定が求められる分野では、以下のような課題が顕在化しています。

• 高齢者による誤発注や過剰なリスクテイク

• 詐欺的商法・不適切な勧誘への被害増加

• 認知症の進行によって資産が「凍結」されるケース

• 成年後見制度導入による「資産の流動性喪失」

成年後見制度は法律上の保護制度として機能しますが、一度後見開始が決定されると、本人による証券取引は基本的に不可能となり、口座も事実上ロックされます。また、後見人による取引も原則として家庭裁判所の許可が必要であるため、柔軟な資産運用はほぼ不可能になります。

これを回避し、本人の判断能力があるうちに家族との情報共有や意思確認体制を整えておくことが重要となり、証券会社は自主的に家族支援制度を導入する流れが強まっています。

② 家族サポート口座の仕組みと運用モデル

家族サポート制度の内容は証券会社ごとに多少異なりますが、基本的な構造は共通しています。

■ 制度の基本構造

• 対象口座: 本人名義の証券口座(特定口座・一般口座・NISA口座など)

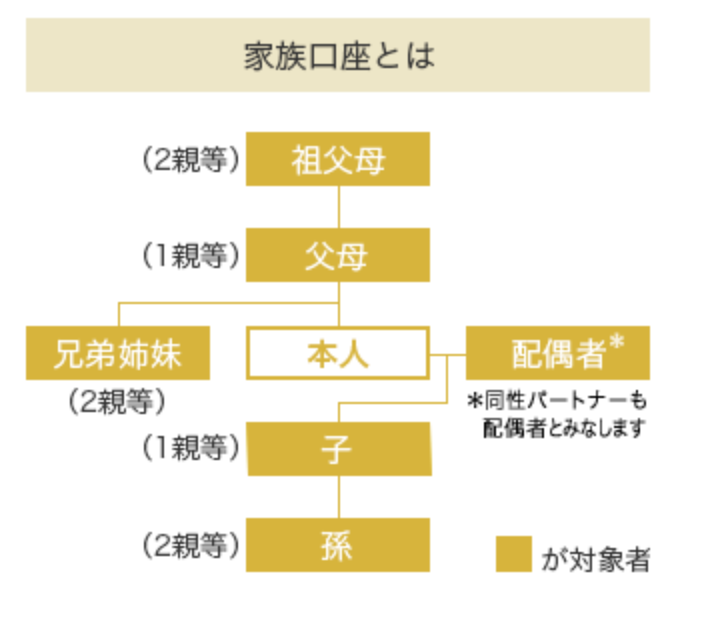

• 登録可能な家族: 二親等以内(配偶者・子・兄弟姉妹など)が一般的

• 必要書類: 本人と家族の本人確認書類、申込書、同意書など

■ 主なサービス内容

• 本人の同意を得て、家族に対し取引報告書や残高報告書をコピー送付または閲覧権限の付与

• 本人と証券会社の間の重要連絡事項について、家族も同席・説明を受けることが可能

• 本人が体調不良などの際に、あらかじめ登録された家族が連絡窓口として機能

■ 制限事項

• 家族が本人の代理で売買を指示することは原則不可

• 本人の同意がなければ、家族は情報を一方的に取得することはできない

• 家族が単独で資産を動かすには、委任状や法定代理制度が別途必要

この制度は「後見制度」や「任意後見契約」と異なり、民法上の代理権を伴わない「準サポート制度」として設計されているのがポイントです。

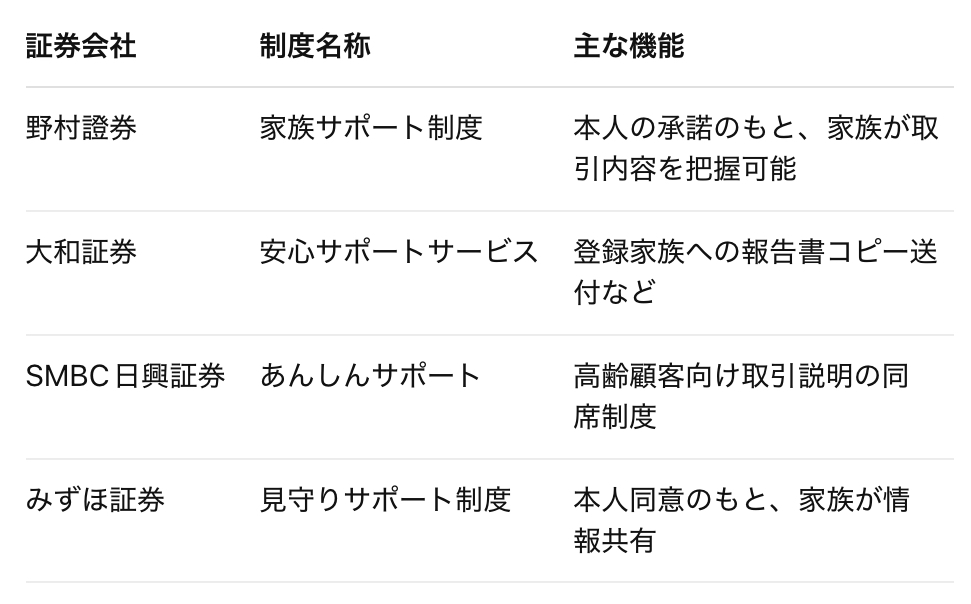

③ 主な導入企業と制度名称の違い

家族サポート制度は、主要な大手証券会社を中心に導入が進んでおり、それぞれ名称や機能に若干の差異があります。

また、ネット証券では現時点で導入が限定的で、対面型証券会社のほうが制度整備が進んでいる傾向があります。これには、高齢者顧客の比率や面談体制の有無が関係しています。

④ 制度利用の注意点と限界

家族サポート制度は便利で柔軟な仕組みですが、いくつかの注意点や限界も存在します。

• 法的代理権はないため、資産移動・出金には使えない

→ 本格的な代理が必要なら、任意後見契約・信託設定などが必要

• 本人の判断能力が完全に失われた後では利用できない

→ 導入のタイミングが重要(元気なうちに設定を)

• 相続トラブルへの対処機能はない

→ 遺言や生前贈与との併用が望ましい

• ネット証券では制度そのものが未整備な場合がある

この制度は「認知症になる前段階でのリスク管理」の一環であり、万能な仕組みではないことを理解したうえで利用する必要があります。

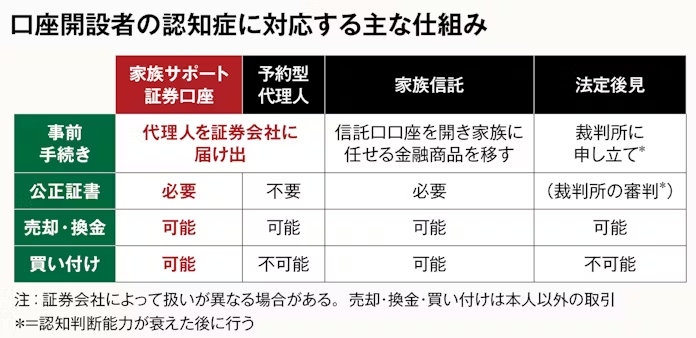

⑤ 他の制度との比較:任意後見、信託、家族信託との違い

「家族サポート口座」はあくまで金融機関内の運用ルールによる支援制度です。したがって、以下の制度とは目的や法的効力が異なります。

家族サポート制度は便利で柔軟な仕組みですが、万能ではないのですね?

万能ではないため、こうした法的枠組みを導入する前の予防的な段階で活用することが最も効果的です。

まとめ

- 家族サポート証券口座は、本人が元気なうちから家族とともに資産の動きを見守り、不測の事態に備えるための制度です。制度の特徴を要約すると、以下のようになります:

- • 本人の意思を尊重しながら、家族との適切な情報共有を促進

- • 認知症による「資産凍結」を未然に防止するツールとして活用可能

- • 家庭裁判所や公証人を必要とせず、手軽に導入できるのが強み

- • 一方で、法的な代理権がないためできることに限界がある

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造 コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

この投稿へのトラックバック: https://media.k2-assurance.com/archives/32011/trackback