日本において生命保険や医療保険は、多くの人々の暮らしに深く根付いている金融商品である。加入率は世界的に見ても高く、世帯ベースで見ると9割近くが何らかの保険に加入しているとされる。しかし、その普及の裏側では「保険営業担当者は金融や経済を理解していない」「顧客の利益ではなく自分のノルマを優先している」という批判が絶えない。証券会社の営業マンに対しても似た指摘があるが、保険業界ではその傾向がさらに強いと言われる。その理由はどこにあるのか。本稿では、商品の複雑性、営業ノルマの構造、投資と保障の混同、専門性不足、規制強化と今後の展望という5つの観点から掘り下げ、問題の本質を明らかにしていく。

- ① 複雑な商品設計と情報の非対称性

- ② 営業ノルマとインセンティブの歪み

- ③ 保険と投資の境界が曖昧に

- ④ 専門性不足と属人的営業文化

- ⑤ 規制強化と今後の展望

① 複雑な商品設計と情報の非対称性

保険は一見「安心を買うシンプルな商品」に思えるが、実際には非常に複雑である。例えば生命保険一つをとっても、定期保険・終身保険・養老保険・変額保険・外貨建て保険など多様なバリエーションがあり、それぞれで保険料の仕組みやリスクが異なる。特に貯蓄性を持つ保険は、保険料の中で保障部分に回る金額と手数料部分、運用部分の配分が不透明で、顧客には見えにくい。

さらに近年では「投資」と「保障」を融合させた複合商品が増えており、一般の消費者にはリスクを正確に理解するのが難しい。営業担当者の中には自分でも仕組みを深く理解していないまま販売しているケースもあり、顧客にとっては説明を受けても実態が掴めないことが多い。ここに、情報非対称性の大きな問題が存在している。

② 営業ノルマとインセンティブの歪み

保険業界において最も根強いのが「ノルマ至上主義」である。営業成績は契約件数や月間の保険料収入で評価され、ボーナスや昇進に直結する。顧客にとって必要かどうかよりも「販売しやすい商品」「手数料の高い商品」を優先して勧めるインセンティブが働きやすい。

例えば高額な一時払い保険や外貨建て保険は、保険会社にとって利益率が高いため、現場で強く推奨されることが多い。営業担当者は自らの生活を守るために必死に契約を取るが、その結果「高齢者にリスクの高い商品を売り込む」「ライフプランに合わない契約を結ばせる」といった問題が頻発している。顧客本位よりも営業目標達成が優先される構造が、知識不足と不誠実な販売姿勢を温存しているのである。

③ 保険と投資の境界が曖昧に

近年の保険商品の特徴は「投資性の強化」である。外貨建て保険や変額保険、個人年金型の保険などは、保障と同時に資産形成を目的とした設計になっている。しかし、本来「保障」と「運用」は異なる性質を持つ。保障は不測の事態に備えるリスクヘッジであり、運用は将来の資産増加を目指す投資活動だ。

この二つを一体化させることで、顧客は「保険で運用もできるなら一石二鳥」と誤解しやすい。だが実際には、投資商品としてはコストが高すぎ、保険としても保障部分が薄い「中途半端商品」になりやすい。知識のある営業担当者であれば「保障は必要最小限に、運用は別に考えましょう」とアドバイスできるが、多くの現場では「販売しやすさ」が優先され、投資と保険の混同が顧客に押し付けられている。

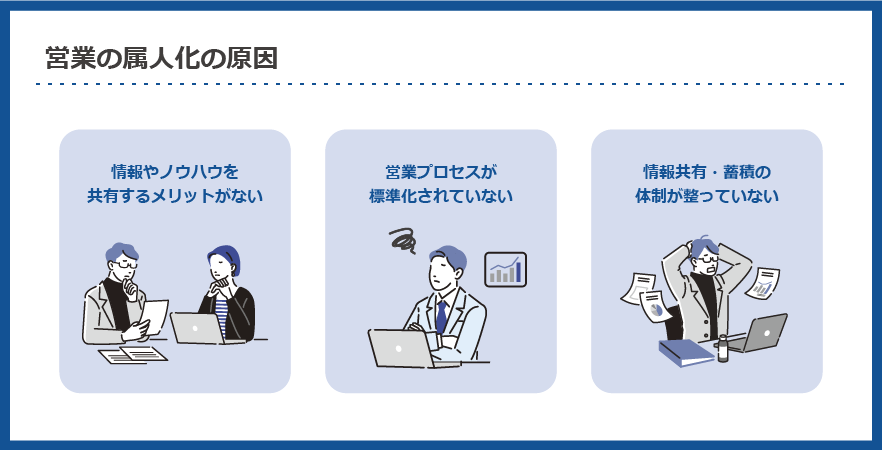

④ 専門性不足と属人的営業文化

保険営業は「人柄営業」に依存する傾向が強い。保険募集人資格は取得が容易で、深い金融知識がなくても販売活動ができるため、専門性よりも「知人の紹介」「家族ぐるみの付き合い」といった人間関係が契約の決め手となることが多い。そのため、顧客は「信頼しているから任せる」と考えがちだが、実際には担当者自身が商品の仕組みを十分理解していないケースもある。

また、証券営業と比べて保険営業はさらに閉じた世界であり、社内研修や人材育成の場で高度な金融理論を学ぶ機会が少ない。結果として、販売担当者の知識水準に大きなばらつきがあり、顧客によっては「ほとんど説明にならない説明」で契約してしまう事態も生まれる。

⑤ 規制強化と今後の展望

こうした問題を背景に、金融庁は近年「外貨建て保険の販売」に特に厳しい目を向けている。高齢者にリスクを十分に説明せず販売した事例では行政処分が下された。金融庁は「顧客本位の業務運営(フィデューシャリー・デューティー)」を保険業界にも徹底させようとしており、適合性原則や説明義務の強化を求めている。

一部の大手保険会社は、社員教育を強化し、顧客に分かりやすい提案を心掛ける動きを見せている。また、外部のファイナンシャルプランナー(FP)や独立系アドバイザーが台頭し、保険会社の販売姿勢を相対化する流れも強まっている。とはいえ、現場レベルでの旧態依然とした営業慣行は根強く、抜本的な改善には時間がかかるだろう。

良くも悪くも営業マンによって当たり外れが大きいってことですね。

また保険の場合は早期で見直すと必ず元本割れしてしまうので、契約する前に慎重に考える必要があります。またセカンドオピニオンとして弊社の保険アドバイザーに相談するのも選択肢の1つです。

直接相談はこちら(無料)

まとめ

保険営業が「証券マン以上にひどい」と言われる背景には、商品の複雑さと不透明性、ノルマ至上主義、保障と投資の混同、専門性不足、そして属人的な販売文化がある。顧客と販売者の間に大きな知識の非対称性が存在し、それを利用した販売が横行してきた歴史があるのだ。

ただし、すべての保険営業が顧客本位でないわけではない。誠実にライフプランに寄り添い、保障と運用を明確に分けて説明できる担当者も確かに存在する。顧客としては、営業担当者の姿勢や知識を見極めることが何よりも重要であり、そのためには「なぜその商品なのか」「コストはどうなっているのか」「リスクはどこにあるのか」といった質問を積極的に投げかける必要がある。保険は長期契約であり、誤った判断は数十年にわたる不利益につながる。顧客自身が主体的に判断する姿勢を持つことこそが、健全な保険市場を築く第一歩なのである。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月29日AI時代の雇用変容と人員整理 ── 米国・日本企業の現状と数字で見る実態

コラム2026年1月29日AI時代の雇用変容と人員整理 ── 米国・日本企業の現状と数字で見る実態 コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34650/trackback