こんにちは。K2 College大崎です。

先般のコラムにおいて、「公的年金以外に3,600万円は必要になってくる」という記事を書きました。

一般的には60歳から毎月10万円程度が不足するというロジックですが、条件については記事でご確認ください。

では、この不足する3,600万円をどうやって用意するか、年齢別にシミュレーションしてみましょう。

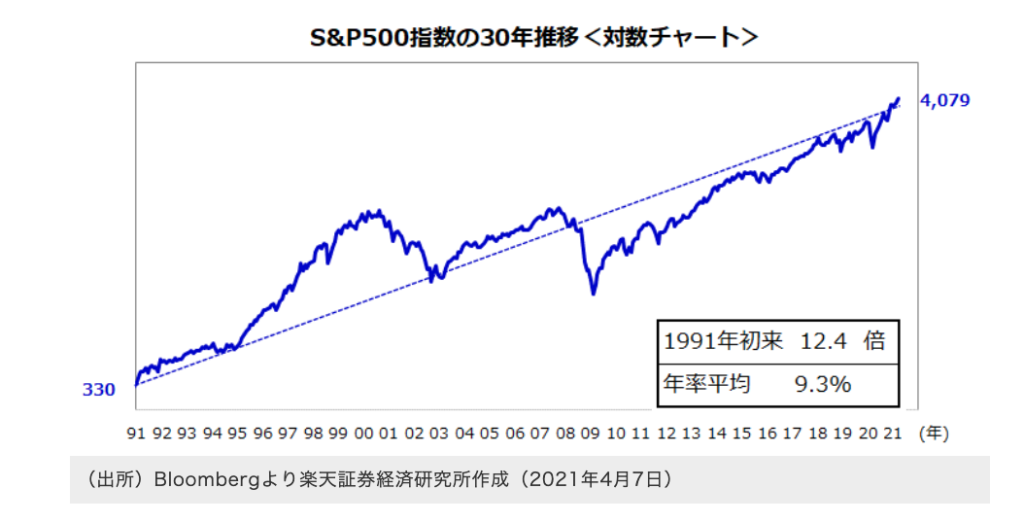

なお、積立のシミュレーションについては、楽天証券経済研究所が出しているS&P500指数の過去30年のデータを参考にし、年率平均リターン(複利)は9%としました(2022年度は約20%のマイナスリターン)。

- 動画解説

- 【年齢別】積立投資シミュレーション

- 【年齢別】纏まった資金+積立投資シミュレーション

動画解説

【年齢別】積立投資シミュレーション

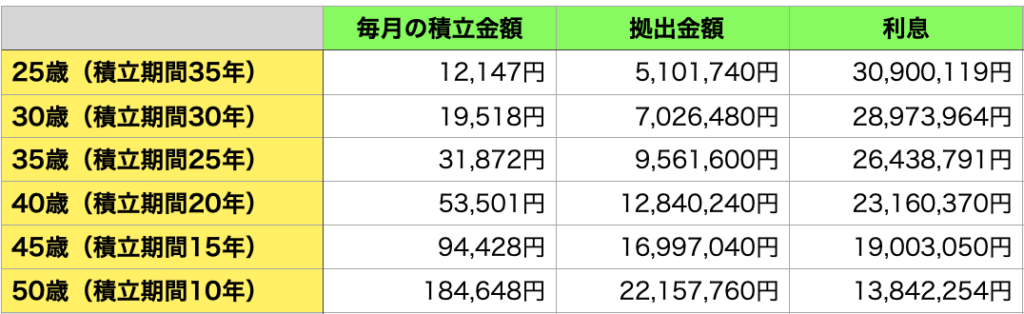

目標額3,600万円から毎月の積立額を算出しました。

複利は月複利で計算し、運用益に対しての課税は0です。

25歳の方が60歳になるタイミングで3,600万円を用意するには、毎月12,147円の積立投資を35年間継続すれば良いわけです。

35年間の総拠出金額は約510万円ですが、利息は約3,100万円と凄いことになっておりますね。

わたしはよく、お金を増やすには以下の要素が重要とお伝えしておりますが、

【投資金額】×【運用期間】×【運用利回り(複利)】

投資金額が少なくても運用期間を長く取ることができれば、これだけ大きな利息を得ることができるわけです。

逆に50歳の方であれば、60歳になるタイミングで3,600万円を用意するには、毎月184,648円の積立投資が必要になります。そして、約2,200万円を拠出しても利息は1,380万円に過ぎません。

1,380万円の利息を得られること自体は凄いことですが、25歳の方が総拠出金額の約6倍の利息を得ているのに対し、得られる利息は総拠出金額のおよそ半分程度となります。

ただ決断できないだけで、なかなか投資を始めない方は少なくないですが、

これを見て、大きな機会損失をしていることを認識されると宜しいかと思います。

50歳の方であれば、5年早く積立投資を始めることで毎月の積立金額はおよそ半分でよくなり、

得られる利息も約500万円増えます。

【年齢別】纏まった資金+積立投資シミュレーション

積立目標額のシミュレーションについては前述しましたが、40歳以降になると毎月の積立金額も5万円を超えてきて、現実的でない方も少なくないと思います。

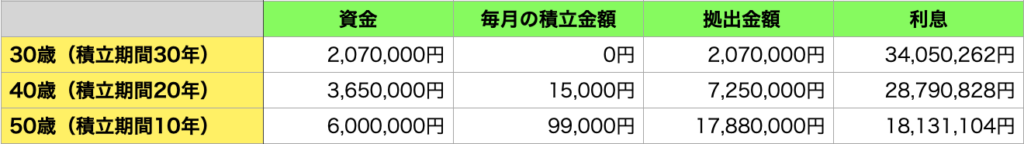

そこで、目標額3,600万円を毎月の積立投資だけでなく、「手元にある纏まったお金」にも働いてもらう場合のシミュレーションしてみましょう。

ただ、年齢ごとの貯蓄額のデータを見つけることができませんのでしたので、

年代別のデータを利用し、それぞれ30歳、40歳、50歳でシミュレーションしました。

そして、「平均値」を利用すると一握りのお金持ちが平均値を押し上げてしまいますので、上から順に並べた際にちょうど真ん中に位置する「中央値」を利用しました。

30代の金融資産保有額の「中央値」は240万円でしたが、60歳になるタイミングで3,600万円を用意するには、30歳から207万円を運用していけば、達成できることがわかりました。

しかも「毎月の積立投資はせずとも」です。

ここでも運用を早く始めることの大切さがわかりますね。

わずか207万円の資金で約3,400万円の利息を得ることができてしまうのです。

ほんと若い方で行動している方は素晴らしいです!

これが50代になると、600万円の「手元にある纏まったお金」を利用しても、

毎月の積立金額は99,000円も必要になります。

50代は子供が独立して教育費の負担もなくなる方も多いでしょうから、「纏まったお金」を増やしてできるだけ早く運用を開始しましょう。

資金を1,000万円まで増やすと毎月の積立金額も50,000円まで減ります。

まとめ

- お金を増やすには【投資金額】×【運用期間】×【運用利回り(複利)】

- 運用開始が早ければ、その分、大きなリターンが得られる

あなたは60歳になるタイミングで3,600万円を用意できそうでしょうか。

毎月の積立投資できる金額と「手元にある纏まったお金」を運用したら、将来どれくらいの資産ができそうか年齢別にシミュレーションしますので、こちらから連絡ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/9407/trackback