こんにちは。K2 College大崎です。

弊社は、第三者のコンサルタントという立場で客観的にアドバイスするというサービスを行っておりますので、様々な相談をいただきます

中小企業経営者からの相談も少なくないですが、中にはその目的が「節税」というものもあります。

節税の相談とはどのような相談があるのでしょうか?

例えば今回で言えば「1億円から1億5,000万円くらい節税したい」という内容でした。

- 大きな金額を節税できたり、会社にお金を残したりできるスキームとは

- 「キャプティブ」概要

- 国内損保会社が教えてくれない不都合な真実

- キャプティブを利用しての贈与

大きな金額を節税できたり、会社にお金を残したりできるスキームとは

利益が出ている会社の中小企業経営者で税金を減らしたいと考える方は多く、実際、節税のために生命保険に加入したり、設備を購入している方は少なくないです。

わたくしは、事業の拡大を目指すならば節税のために保険に加入するのではなく税金は払い、財務状況を良くして金融機関から融資を引き出せる体質にした方が良いとアドバイスしておりますが、保険代理店や税理士から節税になると説明され損金算入できる生命保険に入っている方も多いのですが、ほとんどのケースで節税にはなっておらず、「課税の繰り延べ」をしているにすぎません。

ただ、中には大きな金額を節税できたり、会社にお金を残したりできるスキームがあるのですよね。

それはどのようなスキームでしょうか?

「キャプティブ」を活用するものです。

「キャプティブ」とは親会社のリスク引き受けるための保険会社のことですが、簡単に言えば、親会社が事業リスクに備えるために海外に再保険子会社を設立し、海外子会社が親会社のある日本より税金が低い国であれば節税効果が生まれるというスキームになります。

大企業でも税金をほとんど払っていないケースがありますが、理由のひとつが「キャプティブ」を活用しているからです。

「キャプティブ」については「キャプティブ」を利用して海外に資産を築いていくスキームとはの記事でも取り上げておりますので参考にしてください。

「キャプティブ」概要

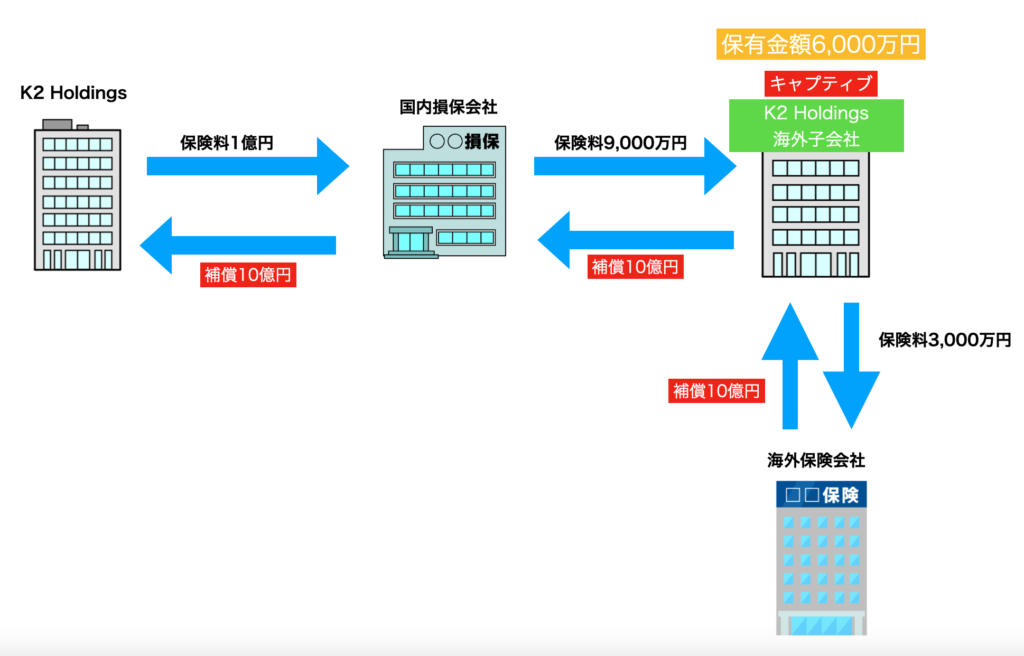

自社でキャプティブを設立し、親会社が元受保険会社に依頼した保険金と補償の一部をキャプティブが受け、海外の再保険市場でその補償を安い保険料で調達するスキームというのは理解できたのですが、もう少し具体的に教えてもらえますでしょうか?

概要図で説明しますので、こちらでご確認ください。

例えばK2 Holdingsが美容整形外科を営んでいるとします。

説明不足や軽度の施術ミスなどで損害賠償が発生することもありますが、重大な施術ミスによる高額な賠償金額になる可能性もあります。そのようなリスクに対する補償をカバーするために損害保険に加入しているのですが、日本の保険は世界的に見ても保険料が高く、中には日本で支払う保険料と海外保険の保険料に数倍の差が出る保険もあります。

そのために、海外に自社の保険子会社(キャプティブ)を設立し、再保険マーケットから補償を安い保険料で調達するのです。

日本の損保会社で加入するだけですと1億円の保険料を支払うだけですが、キャプティブの仕組みを利用することにより、自社の海外子会社に6,000万円を残すことができます。

概要図はあくまでも一例ですが、保険料のおよそ半分くらいは海外子会社に残すことができるのではないでしょうか。

保険会社が教えてくれない不都合な真実

こんな凄いスキームがあるのにどうして知られていないのでしょか?

国内の損保会社が教えてくれないからですよ。

損保会社は当然、海外の保険は安いことは知っておりますから、自社は海外保険会社と低い保険料で再保険契約を締結しております。そして、顧客である企業には高額な保険料を請求する事で大きな利益を得ているわけです。

そんな大きな利益を得ているビジネスを失うことを、わざわざ顧客に教えるはずがありませんよね。

また、企業の大株主は保険会社である場合がありますが、キャプティブを設立する事によって元受会社である保険会社の引受利益が低くなってしまうため保険会社は嫌がります。

大株主が保険会社である企業はキャプティブを設立したくてもできない状況ではないでしょうか。

また、日本の保険業法上、日本企業が直接、海外保険会社と契約することはできないようになっております。保険会社には国債を買って貰わなければならないので、国は保険会社を守っているのです。

企業にとっては、海外保険会社と直接契約することができれば大きなコストダウンになるのに残念なことです。

ですから、自社でキャプティブ(海外子会社)を設立し、日本国内で保険会社に保険契約を引き受けてもらって、そこから子会社であるキャプティブへ再契約してもらうようにしましょう。

キャプティブを利用しての贈与

上述したとおり、キャプティブは親会社のリスク引き受けるための保険会社のことです。

そのため、通常は自社の事業リスクを引き受けるために再保険子会社を設立するのですが、親が会社を経営しており、キャプティブを自身の子供や孫が経営する会社とすれば、資産移転ができてしまい、贈与として活用することも可能です。

ただ、今年も税制改正大綱が発表されて生前贈与に対して実質増税になるなど、相続対策に対して厳しくなってきております。否認されないように専門化に相談して進めるようにしましょう。

まとめ

- 「キャプティブ」とは親会社のリスク引き受けるための保険会社

- 「キャプティブ」を利用すれば大きな金額を節税でき、会社にお金を残すことができる

とは言え、「キャプティブ」はあくまでも海外の保険を利用することで様々なリスクをコントロールすることができ、その過程において節税につながったり、会社にお金を残すことができるとお考えください。

「キャプティブ」についての相談は、こちらから「キャプティブ相談」とお問合せくださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/12718/trackback