こんにちは。K2 College大崎です。

米国の景気後退は2023年後半にやってくると、経済の専門家たちは警鐘を鳴らしております。

6週間後には2023年も後半に突入しますが、景気後退がやってくるのでしょうか。

現在、インフレ率は4.9%とFRBがインフレ目標としている2%を大きく上回っておりますので、FRBはすぐには利下げをしないかも知れませんが、その結果、景気後退となる可能性もありますね。

また、金融危機に直面するのかの記事で、米経済の先行きはインフレから信用収縮に焦点が変わろうとしていると述べましたが、すでに銀行は企業に対しての融資基準を引き締めており、企業および消費者といった借り手の資金需要も鈍化してきておりますから、経済活動に悪影響が生じております。

- 利上げ停止後、債券価格は上昇傾向

- S&P500指数が下落したタイミングでTLTは上昇している

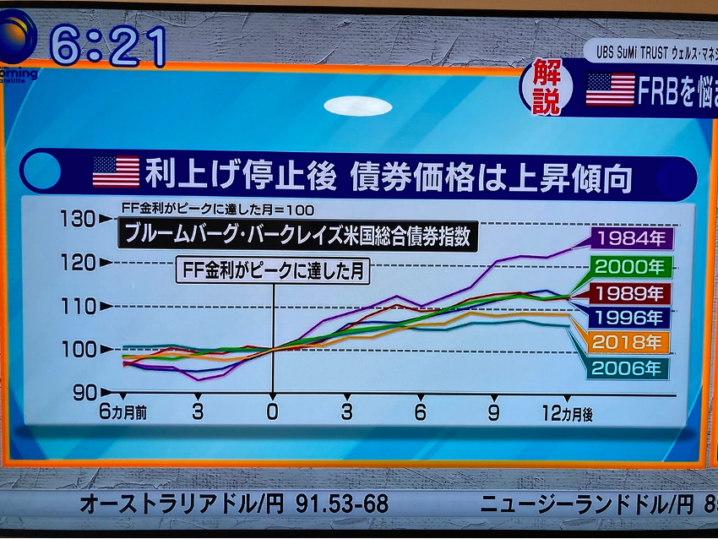

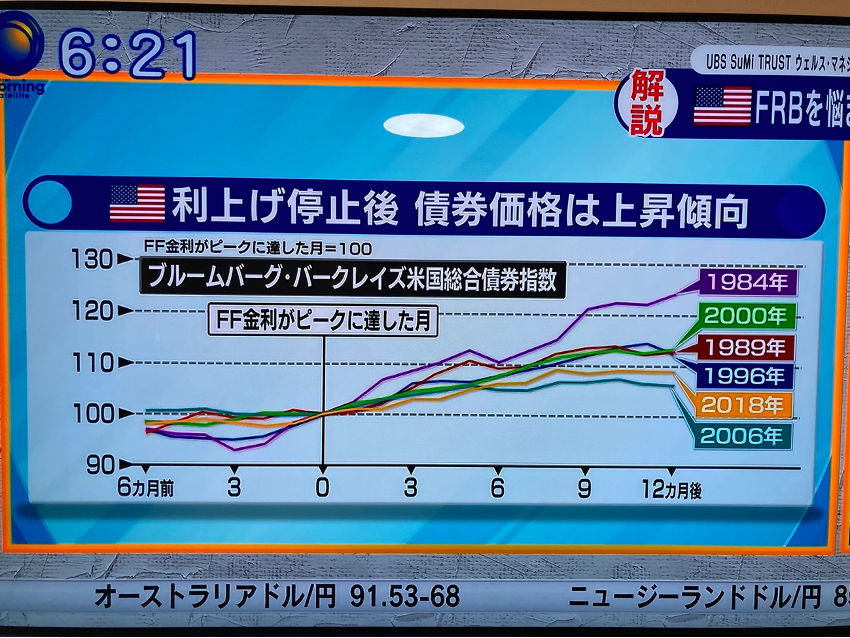

利上げ停止後、債券価格は上昇傾向

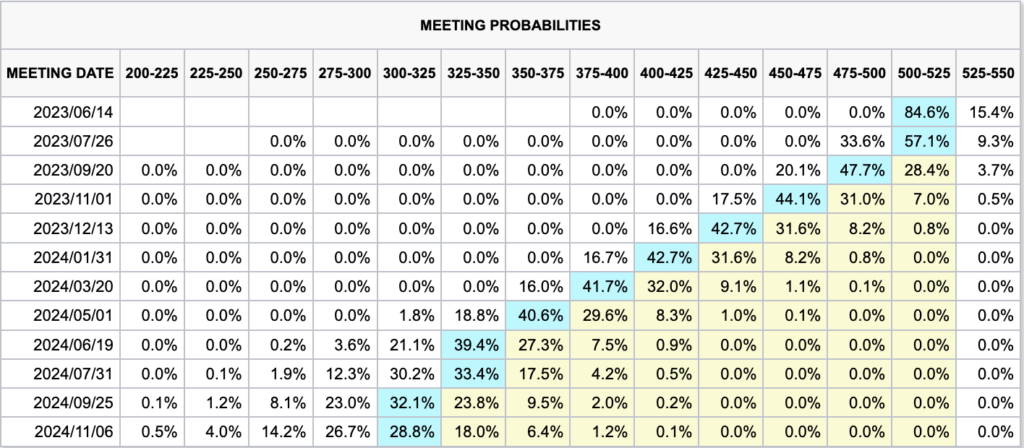

5月11日の記事でもFRBの政策金利の市場予測を取り上げていましたが、その時よりも6月FOMCでの利上げ確率が上昇しておりますね。

それでもまだ金利据え置きの確率は84.6%もあります。

市場では、「利上げ停止」と見込んでいるようです。

リセッション(景気後退)を見越して投資対象を変えるの記事では、リセッション(景気後退)において政策金利を利下げすると株価は大幅下落する可能性があるため、一部資産は市場の変動に影響を受けにくいオルタナティブやヘッジファンドに分散投資した方が良いとお伝えしましたが、債券も分散投資先のひとつです。

先週、Newsモーニングサテライトでは、利上げ停止後、債券価格は上昇傾向にあるとのデータを取り上げておりました。

ブルームバーグ・バークレイズ米国総合債券指数は、

米国において投資適格の格付基準を有している国債、政府関連債、社債、担保付証券(MBS:モーゲージ証券、ABS:アセットバック証券、CMBS:商業用不動産担保証券、Hybrid ARM:ハイブリッド変動金利型住宅ローン)などを対象とする総合型債券インデックスですが、

FF金利がピークに達した月(利上げ停止)以後、債券価格は上昇していることが確認できるかと思います。

インフレが収まらないために、まだ利上げが続く可能性もありますが、今のうちに仕込んでおいても宜しいかも知れません。

S&P500指数が下落したタイミングでTLTは上昇している

また、債券でもキャピタルゲインを得ようや、債券は「魅力的なリターンと下振れリスクからの逃避という両方から恩恵を受ける可能性がある」の記事でも取り上げておりますが、

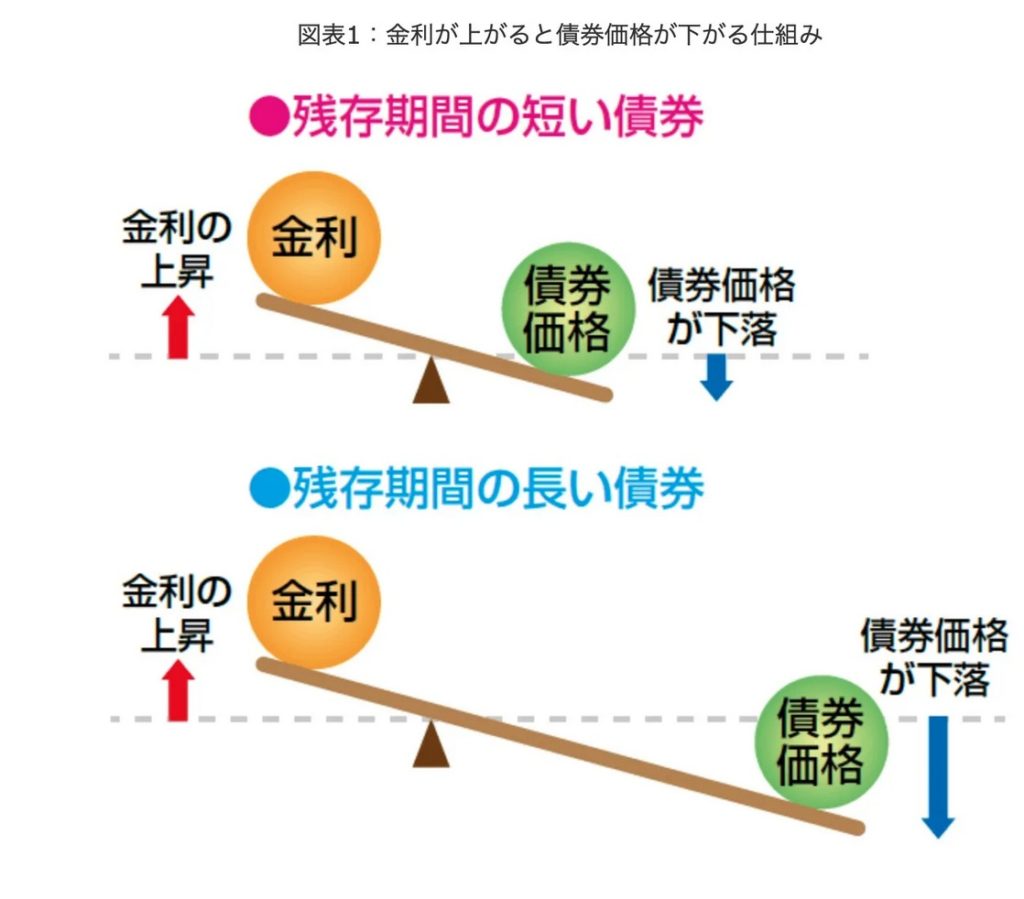

例えば、「TLT」という残存期間20年超の米国長期国債をポートフォリオに加えていた場合、株式が下落した際には債券価格は上昇し、ポートフォリオの損失を防ぐのに役立ちます。

以下は、S&P500指数とTLTの価格推移を比較したグラフ(TLT設定日以降)ですが、S&P500指数が下落したタイミングでTLTは上昇していることが多く、分散効果が効いていることがわかります。

なお、2022年にTLTの価格が上昇しなかった理由は、世界の主要中央銀行が急激な利上げを続けたために債券の利回りが上昇し、債券価格が下がったからです。

逆に急激な利上げで下落した長期債券は下落幅が大きかった反面、上昇するときも大きく上昇することが見込めるわけです。

「金利の利下げ」は「債券価格の上昇」です。

まとめ

- 利上げ停止後、債券価格は上昇傾向

- S&P500指数が下落したタイミングでTLTは上昇している

- 債券に分散投資しておこう

現在の年齢や年収、そして保有資産規模で取る投資戦略は異なります。

自分に適した投資戦略を相談を希望される方は、こちらからお問合せくださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/13027/trackback