こんにちは、K2 College 松本です。

今回はニッセイ・ウェルス生命の一時払終身保険「晴々人生」を解説します。こちらは三井住友信託銀行で販売されている商品です。

銀行の窓口で相続対策にと勧められました。

こちらの商品は保険料に対して死亡保障のレバレッジが大きいので相続対策には非常に有効な商品です。ただ選択肢が多く複雑な商品設計になっています。詳細を確認していきましょう。

- 動画解説

- ニッセイウェルス生命は日本生命の子会社

- 無告知で90歳まで加入できる終身保険

- レバレッジは4倍!10年後の返戻率は140%、実質利回りは3.4%

- 相続対策が必要な人は契約してもOK!

動画解説

ニッセイウェルス生命は日本生命の子会社

会社概要

ニッセイ・ウェルス生命保険は日本生命の子会社です。1907年に「横浜生命」として営業を開始、1935年に「板谷生命」に社名変更。1947年に「平和生命」を発足。1999年に米国エトナ・グループの一員となり2000年に「エトナヘイワ生命」に社名変更。2001年に米国マスミューチュアル・フィナンシャル・グループの一員となり、「マスミューチュアル生命」に社名変更。2018年に日本生命の子会社となり、2019年に「ニッセイ・ウェルス生命」となりました。金融機関窓販領域を中心に資産形成・資産継承に資する商品・サービスを提供しています。

設立:1907年3月

保険料収入:5,705億円(2023年3月末)

総資産:4兆220億円(2023年3月末)

格付情報

S&P:A+ (2023年7月1日)

ソルベンシーマージン比率

643.9%(2023年3月末時点)

社名がよく変わっていますね。

金融業界ではあるあるですね。現在は親会社が業界最王手の日本生命ですから十分に信頼できる会社です。

無告知で90歳まで加入できる終身保険

取扱銀行

- 三井住友信託銀行

契約概要

商品名:晴々人生

正式名称:指定通貨建終身保険/指定通貨建特別終身保険

運用通貨:米ドル、豪ドル、日本円

契約者・被保険者年齢:50歳〜90歳(米ドル、豪ドル、日本円)

保険期間:第1保険期間(2年、3年、5年)、第2保険期間(終身)

積立利率:契約時の利率で固定(利率は2週間毎に更新されます)

告知:告知コース、無告知コース

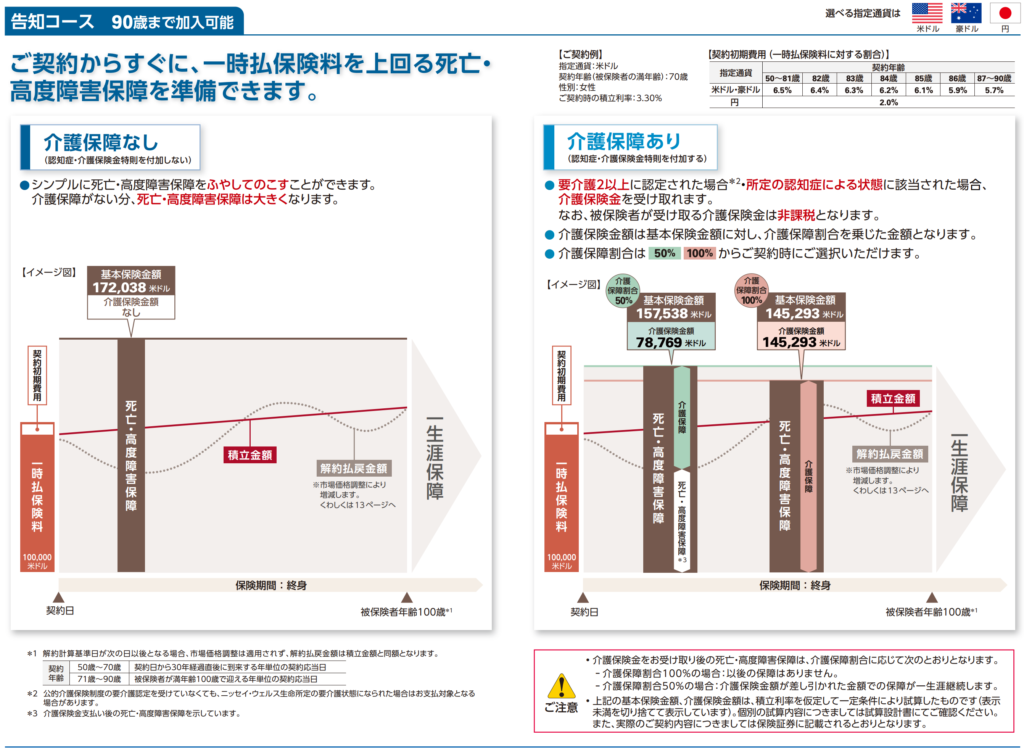

介護保障:あり(50%、100%)、なし

払込期間:一時払

契約初期費用:5.7%〜6.5%(米ドル、豪ドル)、2.0%(日本円)

保障内容

死亡・高度障害保障

被保険者が死亡または高度障害になった時に保険金額を受け取れます。無告知コースの場合は高度障害保険金はでません。

介護保障

下記の条件に該当したときに介護保険金(基本保険金額に対する介護保障割合)を受け取れます。

・被保険者が公的介護保険制度による要介護認定を受け、要介護2以上に認定されたとき。

・会社所定の要介護状態に該当し、その該当した日からその日を含めて180日以上継続していることが医師によって診断確定されたとき。

・会社所定の器質性認知症に該当し、その器質性認知症による所定の状態に該当した日からその日を含めて180日以上継続していることが医師によって診断確定されたとき。

商品解説

通貨指定型の一時払終身保険で無告知で90歳まで加入できます。ただし、内容を決めるための選択肢がかなり多いです。まずは運用通貨を3つの通貨(米ドル、豪ドル、日本円)から選択します。次に告知コースか無告知コースを選択します。無告知コースの場合は、第1保険期間(2年、3年、5年)も選択します。そして介護保障をつけるかどうかの選択をします。介護保障をつける場合は、介護保障割合(50%、100%)も選択します。つまり、、、

・告知コース 介護保障なし

・告知コース 介護保障あり 50%

・告知コース 介護保障あり 100%

・無告知コース 介護保障なし 第1保険期間2年

・無告知コース 介護保障なし 第1保険期間5年

・無告知コース 介護保障あり 50% 第1保険期間3年

・無告知コース 介護保障あり 50% 第1保険期間5年

・無告知コース 介護保障あり 100% 第1保険期間3年

・無告知コース 介護保障あり 100% 第1保険期間5年

上記のように9パターンあり、さらに各通貨を選択できるので全部で27種類から選択できます。ただ積立利率の低い円建で契約することはないでしょうし、米ドルか豪ドルとなれば一般的には米ドルを選択するでしょうから、実質9パターンからの選択になるでしょう。

どれを選択したらいいか難しいです。。。

複雑なのでこれをちゃんと理解できるクライアントは限られるでしょう。また提案する側のスキルも問われる商品です。次のチャプターで数字について解説します。

レバレッジは4倍!10年後の返戻率は140%、実質利回りは3.4%

契約例を見ていきましょう。

契約例

契約者年齢:50歳 男性

基本保険金額:USD 149,066.31(2,176万円)*1米ドル=146円換算

保険期間:終身

告知:なし

介護保障:なし

第1保険期間:2年

積立利率:5.28%(2023年12月1日〜2023年12月15日)

払込期間:一時払

保険料:USD 34,246.58(500万円)

<解約返戻金と返戻率の推移>

10年後(60歳):USD 48,000(140%)

15年後(65歳):USD 58,274(170%)

20年後(70歳):USD 70,180(204%)

30年後(80歳):USD 98,454(287%)

<実質利回り>

10年後(60歳):3.4%

15年後(65歳):3.6%

20年後(70歳):3.6%

30年後(80歳):3.7%

一番の特徴は一時払保険料に対して死亡保険金額が4倍以上あることです。契約年齢が上がると倍率は下がりますが、それでも高いレバレッジを提供しています。その代わり返戻率は控え目の数字で、実質利回りは3%台です。死亡保障のレバレッジと返戻率の増え方は契約時の積立利率に起因するので、積立利率が低いとパフォーマンスは下がります。

死亡保障を重視するなら契約してもいいかと思いました。

そうですね!無告知でこのレバレッジの死亡保障を提供してくれるのは魅力的です。相続対策などで活用するのが一番良いと思います。

相続対策が必要な人は契約してもOK!

この商品に預けるだけで、現金でそのまま相続するよりも4倍の価値で残せるので、相続対策には非常に有効な手段ですね。高齢者でも今から加入できて、死亡保障も解約返戻金も用意でき、保険の非課税枠も使えるので、相続対策にはもってこいの商品ですね。

返戻率を重視するなら他の商品のほうがいいのでしょうか?

はい。もっと実質利回りの高い商品がありますので、下記から私に直接相談して頂ければアドバイス致します。

※直接相談(無料)

まとめ

- 死亡保障レバレッジが高い

- 相続対策には適した商品

- 増やすのが目的なら他の商品を選択しよう

また、まとまったお金がある場合は下記の入門書も効率の良い資産運用ができるので一読ください。

『海外個人年金入門書(マニュアル)』はこちら(無料)【NEW】

『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/18694/trackback