高齢化とともに、親から子、祖父母から孫への生前贈与ニーズが高まっています。そこで登場するのが「相続時精算課税制度(そうぞくじせいさんかぜいせいど)」です。この制度は、生前に2,500万円までの贈与を非課税で行える一方、相続発生時に“まとめて精算”して税金を払うという特徴を持っています。

「生前に大きな財産を移せる」制度である反面、一度選択すると元に戻せない不可逆性や、結果的に相続税負担が重くなるケースもあり、専門家の間でも「慎重に使うべき制度」とされてきました。しかし、2024年の税制改正によって暦年贈与(年110万円非課税)との併用が可能となり、再び注目を集めています。

相続時精算課税制度の解説をお願いします。

以下で、相続時精算課税制度の基本、メリット・デメリット、実際の活用場面、リスクと注意点、今後の税制動向までを包括的に解説します。

- 相続時精算課税制度の基本と適用要件

- 相続時精算課税のメリットと活用シーン

- 注意点とリスク:選択の不可逆性と課税増の可能性

- 暦年贈与との比較と併用戦略(2024年以降)

- 今後の制度改正・運用動向と活用のポイント

動画解説

相続時精算課税制度の基本と適用要件

● 制度の概要

• 直系尊属(親・祖父母など)から、子や孫への贈与に適用

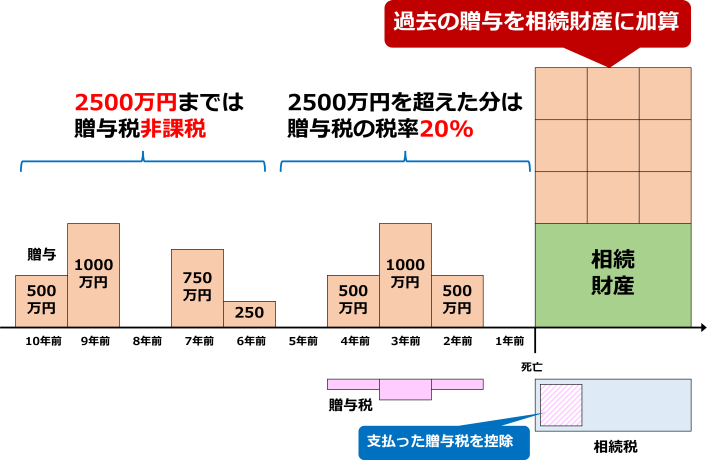

• 生涯で2,500万円までの贈与は贈与税が非課税

• 2,500万円を超えた部分には一律20%の贈与税

• 贈与者が亡くなった時に、贈与分を相続財産に合算して相続税を計算(精算)

● 適用対象者

• 贈与者:60歳以上の父母・祖父母など

• 受贈者:18歳以上(改正前は20歳)で、贈与者の子や孫に限定

● 申告手続き

• 初年度に贈与税申告書と「相続時精算課税選択届出書」を提出

• 一度選択すると、同じ贈与者からの贈与には暦年贈与が使えなくなる(終生適用)

この制度の最大の特徴は、「今は贈与税がかからないが、最終的に相続税を精算する」という“繰延型”であることです。

相続時精算課税のメリットと活用シーン

● メリット

• 早期に大きな財産移転ができる:住宅資金や事業資金など、まとまった額を一度に贈与可能

• 不動産など将来値上がりする資産を贈与するのに有利:贈与時の評価額で相続税を計算するため、値上がり益に課税されない

• 相続争いの予防:遺産分割時の対立を避け、親が存命中に意志を反映できる

• 2024年改正により、110万円までの非課税贈与との併用が可能に

● 典型的な活用場面

• 不動産(自宅、賃貸用物件)の早期贈与

• 同族会社の自社株を後継者に集中移転

• 子どもが住宅購入・起業する際の資金援助

• 認知症発症前に財産を計画的に移す場合

相続税の圧縮目的というより、「資産を早く活かす」ことを重視した制度としての利用が効果的です。

注意点とリスク:選択の不可逆性と課税増の可能性

相続時精算課税制度には以下のような注意点とリスクがあります。

● 一度選択すると暦年贈与に戻れない

• 同一の贈与者については以後すべての贈与が精算課税の対象になる

• 毎年110万円ずつ小さく贈与したいと考えても、それができなくなる

● 相続税額が高くなることもある

• 暦年贈与では非課税枠(110万円/年)を活用できるが、本制度ではすべて相続財産に加算

• 相続財産全体が基礎控除を超える場合、結果として相続税が高くなることがある

● 不動産評価の見誤り

• 贈与時の評価額で相続税が決まるが、評価額の誤算や税務署との見解の違いが発生しうる

• 登録免許税・不動産取得税・名義変更コストは別途発生

● 受贈者側の納税資金問題

• 相続税精算時に、贈与された財産が使い切られていると納税資金に困るケースも

選択肢として魅力的ではありますが、“節税”というより“資産移転の前倒し”という本質を理解した上で使うべきです。

暦年贈与との比較と併用戦略(2024年以降)

2024年1月の税制改正で、暦年贈与との“併用”が可能となり、戦略の幅が広がりました。

● 改正のポイント

• 従来:相続時精算課税を選んだら暦年贈与(110万円非課税枠)は使えなかった

• 改正後:相続時精算課税を選択しても、毎年110万円までは非課税贈与として扱える

● 併用戦略の例

• 相続時精算課税で2,000万円の不動産を贈与 → 資産移転完了

• その後、毎年110万円ずつ現金を非課税贈与 → 暦年贈与枠も併用して節税

● 注意点

• 非課税110万円分についても、贈与税申告は毎年必要

• 相続発生後の加算対象からは除外される(110万円分は3年ルールも適用外)

これにより、制度の柔軟性が高まり、「精算課税=損」とは一概に言えなくなっています。

今後の制度改正・運用動向と活用のポイント

相続時精算課税制度を取り巻く税制は、今後さらに見直される可能性があります。

● 政府の方針と動き

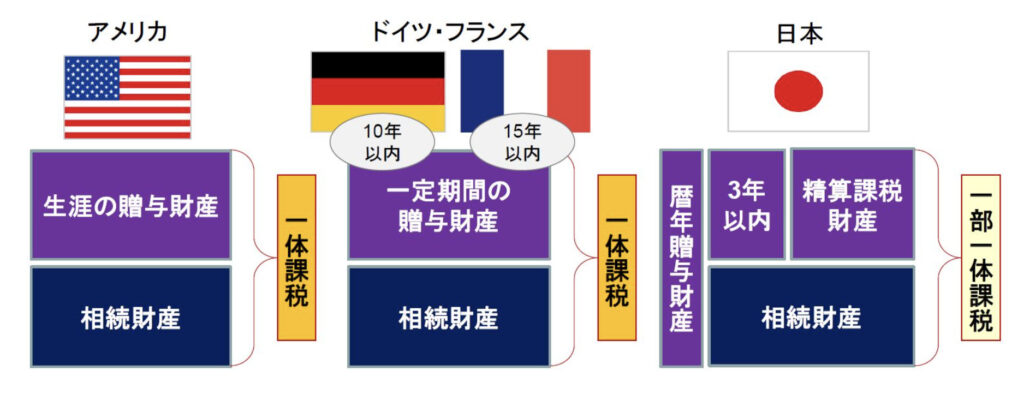

• 「相続と贈与の一体課税」への移行が進行中

• 「死亡3年以内の贈与の加算期間延長」などが議論対象に(現行は3年)

• 若年世代への資産移転を促す観点から、「早期贈与は課税軽減」の流れが強まっている

● 今後の活用ポイント

• 制度改正前のタイミングで活用する:非課税の枠が縮小される前に実行

• 早期から資産設計を始める:相続開始直前より、元気なうちに対策を講じる

• 専門家と組んでリスクを見極める:税理士や信託専門家と併用した戦略構築が重要

特に不動産や株式など評価変動のある資産を早期に渡したい場合において、相続時精算課税制度は今後も有効な手段であり続けるでしょう。

「相続と贈与の一体課税」への移行が進行中なのですね。

相続と贈与のルールが大きく変わろうとしている今こそ、この制度を理解し、上手に活用することが、賢い資産承継への第一歩となるでしょう。

まとめ

- 相続時精算課税制度は、直系尊属からの生前贈与を一括で非課税にし、相続時に精算課税する制度

- 最大2,500万円までの贈与が非課税となるため、早期に大きな財産を子や孫に移転できる点が魅力です。2024年の税制改正により、110万円の非課税枠との併用が可能となり、柔軟性が増した

- 「一度選んだら戻れない」「相続税がむしろ増える可能性がある」などのリスクも存在し、軽率な利用は避けるべき

- 制度の本質は“節税”というより“資産移転の前倒し”。不動産や自社株の移転、認知症対策などには有効な制度であり、他制度との併用を前提とした総合的な相続設計の中で検討することが望まれる

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30286/trackback