NISAの拡大は、日本の個人投資を「特別な人のもの」から「全国民のもの」へと広げたという点で歴史的に重要だ。しかし、制度の普及とともに浮き彫りになったのは、日本人特有の**“横並びの中の微差を重大視する思考”**である。

例えるなら、コンビニで似たようなチョコレートを真剣に比較するように、NISAの中でもオルカン、S&P500、全米株式など、本質的に大差のない商品を悩み抜き、最適解があると信じ込む。

これは偶然ではない。

偏差値教育、新卒採用という日本社会のレールはすべて、**“用意された選択肢の中から正解を選ぶ訓練”**そのものだ。そしてこれは、大人になって投資を始めても一切変わらない。

以下では、NISA内での横並びファンド比較が、なぜ日本社会の深層構造と一致しているのか、5つの視点で論じていく。

- NISA内のファンド比較は“思考しない安心”を提供する装置

- “チョコレート選び”と同じ構造 ― 微差を重大化する日本人の意思決定

- 偏差値教育が育てた“僅差に意味を求める脳”

- 新卒採用の“横並び企業比較”の延長がファンド比較に現れる

- 本来の投資は“レールの外側の世界”にしか存在しない

NISA内のファンド比較は“思考しない安心”を提供する装置

NISAの枠に入った瞬間、多くの人はこう思う。

「この中に正解がある」

「この中ならどれを選んでも安全」

つまり、制度が与える“安心感”が、思考停止を正当化してしまう。

そこに現れるのが、ほぼ同じ商品を並べての比較行動だ。

• オルカン vs S&P500

• 信託報酬の0.001%の差

• 先月の成績の0.3%の差

• 評判の微妙な違い

しかし、これらは長期投資で見れば誤差レベルであり、人生を左右するような差ではない。

それでも真剣に比較してしまう理由は、

「枠の内側で最適解を当てる」ことが日本人の安心の源だからである。

“チョコレート選び”と同じ構造 ― 微差を重大化する日本人の意思決定

そもそも日本人は、実質差のない商品の比較に異常なほど時間を使う。

これはコンビニでのチョコ選びと同じだ。

• 味も価格も似た商品

• どれを選んでも大差ない

• SNSや口コミを参考にする

• 小さな違いに“意味”を見出す

NISA内のファンド比較もまったく同じ。

• MSCIかFTSEか

• 組成の差

• 手数料0.001%の違い

• 過去チャートのわずかな違い

本質的な違いはほぼゼロ。

なのに、あたかも重大な選択のように扱う。

これは投資の問題ではなく、思考のパターンの問題だ。

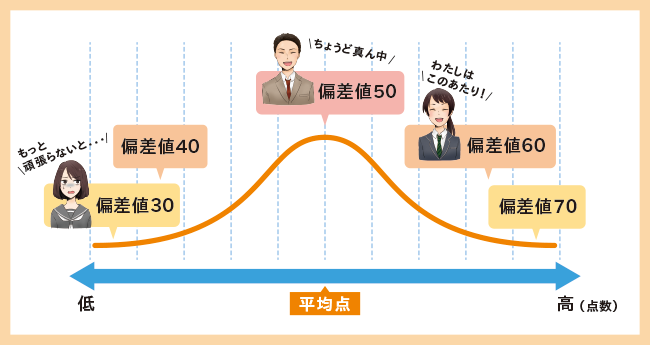

偏差値教育が育てた“僅差に意味を求める脳”

なぜ微差にこだわるのか。

理由は日本の教育システムにある。

• 偏差値1で人生が変わるかのように扱われる

• 内申点0.1で合否が変わる

• 学校のランク差に過敏

• 同じ授業を受け、同じ解法で点数競争する

つまり、「僅差=大差」という感覚が刷り込まれている。

この教育モデルの副作用が、NISAのファンド比較にそのまま現れる。

• 信託報酬0.1%の差 → 学費の偏差値差

• 騰落率1%の差 → テストの点数差

• 人気ランキング → 大学偏差値表

本質や構造ではなく、“数字の微妙な差”を重視する。

これは教育によって形成されたメンタルモデルであり、投資では非効率以外の何ものでもない。

新卒採用の“横並び企業比較”の延長がファンド比較に現れる

新卒活動は、用意されたレールの中の“最適解探しゲーム”だ。

• みんなが受ける企業から選ぶ

• 大企業=正解

• SNSや口コミで評価を決める

• 内定承諾は“空気・評判”で決める

これは“枠の外を探す”という発想が欠落していることを意味する。

NISA内でのファンド選びも同じ。

• 人気ランキング上位のファンド

• みんなが持っているインデックス

• 安心・信頼・王道という言葉

• SNSで肯定される商品

つまり、企業選びもファンド選びも「横並びの中から正解を当てるゲーム」になっている。

だが投資とは、そもそも“正解のない世界”だ。

未来を考える力が必要なのに、日本人は「選択肢の外側」を見る訓練を受けてこなかった。

本来の投資は“レールの外側の世界”にしか存在しない

NISA内でのファンド比較が悪いわけではない。

ただし、そこで思考が止まってしまっては投資ではない。

本来の投資とは、

• 通貨価値の将来

• 金利サイクルの変動

• 人口動態と地域別成長

• 産業構造の転換

• イノベーションの波

• 国際政治・地政学リスク

• 自身の人生設計と必要資産

こうした未来を自分の頭で考え、仮説を立て、最適な配置を行う行為だ。

“レールの中の微差比較”では、未来の変化には対応できない。

レールを外れたところにしか、本物の投資は存在しない。

NISAは入口であり、目的地ではない。

入口の中だけで「どの扉が最適か」と悩む人は、永遠に次のステージに進めない。

多くの人がやっていることと違う視点を持つことが大事ということですね。

その通りです。例えば『海外積立(変額プラン)』の弊社推奨ポートフォリオでは、直近1年のリターンが39%です。詳しく知りたい方は、下記の公式LINEから「海外積立(変額プラン)資料希望」とお問い合わせください。

公式LINEアカウントの追加はこちら

まとめ:NISAのファンド比較は“日本式行動パターン”の縮図にすぎない

• コンビニのチョコ選び

• 偏差値教育

• 新卒採用の横並び選び

これらと同じ構造が、NISA内のファンド比較に表れている。

僅差を重大化し、横並びの中で正解を探す行動パターン。

それは投資ではなく「思考しない安心の儀式」。

NISAは資産形成の入口としては優れている。

しかし、似たようなファンド比較に人生のエネルギーを費やすのは、本質からずれている。

本当の投資は、“レールの外側”から始まる。

未来を考え、自分の仮説で決め、リスクを引き受ける。

これができるかどうかで、10年後の資産形成は決定的に変わる。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか

コラム2026年1月28日なぜ知性も資産もある親ですら、「お受験」という空虚な成功モデルに囚われ続けるのか コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥

コラム2026年1月28日なぜ保険屋は投資を語れないのか──試算表依存が生む構造的欠陥 コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造

コラム2026年1月27日東大信仰が生み出す日本型ヒエラルキー社会と、そこから逃れられないサンクコスト構造 コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

コラム2026年1月27日グローバルサウスとは何か ― 概念の整理と現在地

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34683/trackback