こんにちは。K2 College大崎です。

以前、紹介しました『海外積立(80%保証プラン)DOMINION:マイセービングストラテジー』ですが、以下3つのプランのうち、

1)ファンドを自由に選択して個別ポートフォリオで運用(2024年3月末時点 18本)

2)ABCプラン(経過に応じて積極から慎重ファンドへ移行)

3)80%保証プラン(アカウント価値が最高値を更新すれば、保護される数値もそれに合わせて拡大)

80%保証プランに「DCS S&P 500 Tracker」での運用が選択できるようになります。

- 動画解説

- S&P500で運用しながらファンド価額の最高値の80%が保証される

- 「DCS S&P500 Tracker」はどのようなファンドなのか

- 投資金額が25%上昇すれば、投資元本も確保される

動画解説

S&P500で運用しながらファンド価額の最高値の80%が保証される

詳しく教えてください。

今までは、80%保証プランで運用する場合は、

市場のパフォーマンスが良い時は全て「Opportunities Plus Fund(オポチュニティプラスファンド)」で運用され、市場が下落始めると資産は徐々にCash Fund(キャッシュファンド)へリバランスされておりました。

詳しくはこちらの記事で解説しておりますので、ご確認ください。

それがS&P500指数に連動するファンドの「DCS S&P 500 Tracker」で運用することができるようになるわけです。

「DCS S&P 500 Tracker」はどのようなファンドなのか

「DCS S&P 500 Tracker」とはどのようなファンドなのでしょうか?

このファンドの投資目標は、様々なファンドに投資することにより、S&P500指数のパフォーマンスに連動して長期的な資本増加を最大化することとしており、S&P500指数に連動するETFおよび欧州の成熟した市場に上場しているファンドで構成されております。

運用を開始してまだ1年強ですが、過去1年間のリターンは+29.33%と、S&P500指数の+27.39%よりもパフォーマンスは良かったようです。

年初来リターンで比較してみるとS&P500指数の+10.79%の方がパフォーマンスは良いようですが、「DCS S&P 500 Tracker」はS&P500指数に連動した投資成果を目指しますので、それほど乖離は出ないと思います。

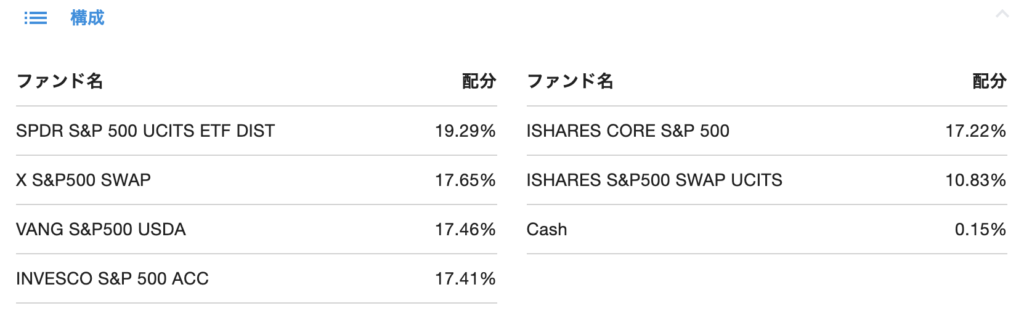

なお、「DCS S&P 500 Tracker」の現在(2024年4月1日時点)におけるファンドの構成は以下の通りです。

S&P500指数のトータルリターンのパフォーマンスに連動する投資成果を目指すETFなどで構成されておりますね。

これらのETF に投資できる方であれば自分でポートフォリオを組むこともできますが、それでは市場の影響を直接受けます。

市場のパフォーマンスが良い時は問題ないですが、市場が大きく下落する時は、

もちろんファンド価額も一緒に大きく下落します。

それに対して、『海外積立(80%保証プラン)』はファンド価額の80%が保証され、またファンド価額が最高値を更新した場合はその80%が保証されますから、保護される金額も上昇して行きましたね。

投資金額が25%上昇すれば、投資元本も確保される

S&P500で運用しながらファンド価額の80%が保証され、また保護される金額も上昇して行くなんて良いですね。

そうですね。

S&P500はここ5年間でも何度か大きな下落を経験しておりますので、ファンド価額の80%が保証されるプランで運用していれば、お金が必要なタイミングで大きな下落に直面しても安心です。

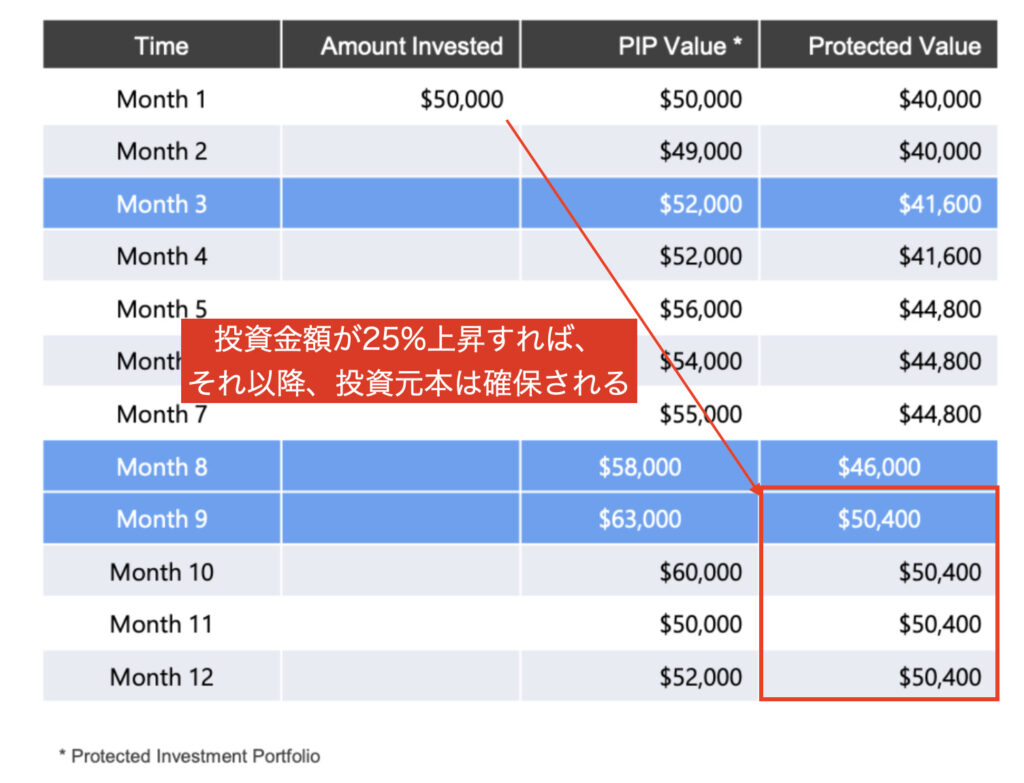

しかも、『海外積立(80%保証プラン)』は投資金額が25%上昇すれば、投資元本も確保されます。

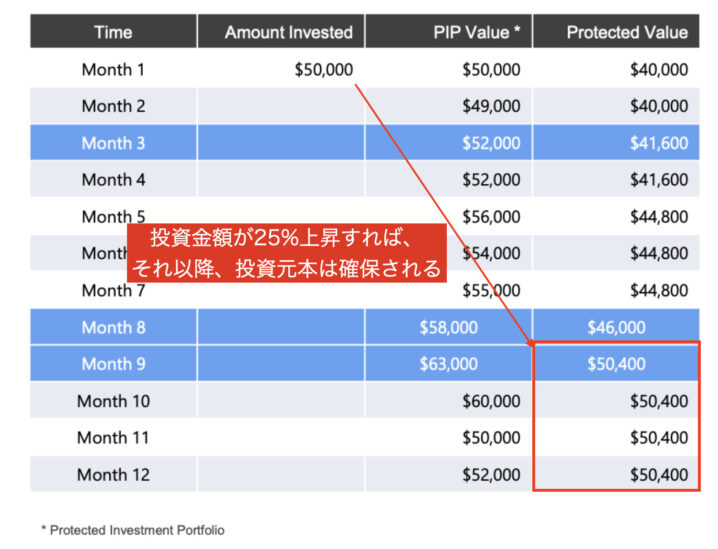

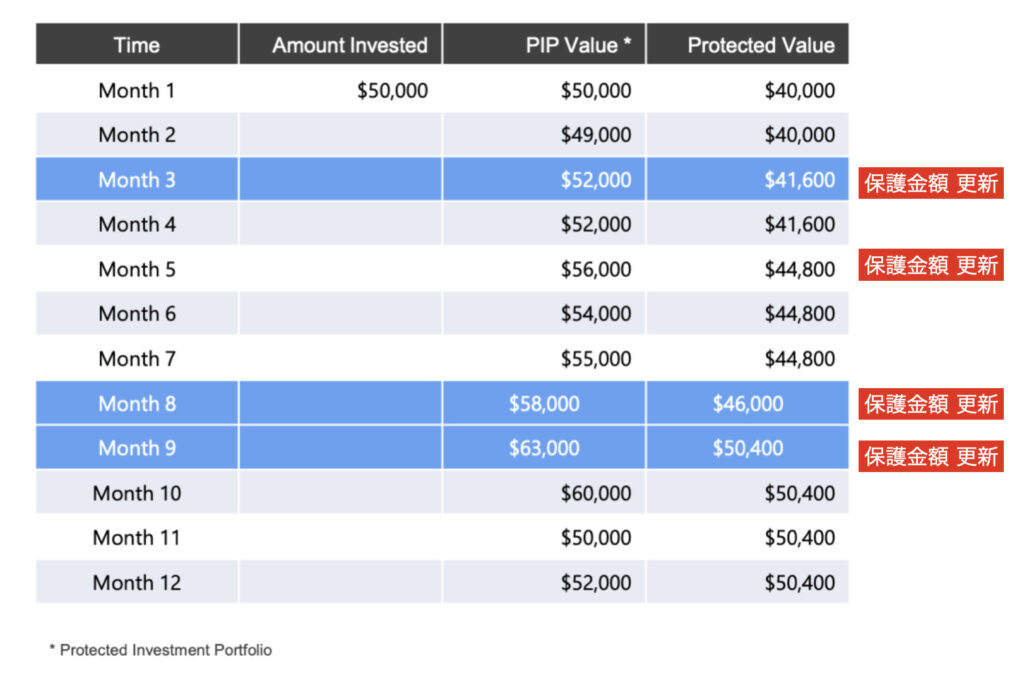

例えば、80%保証プランを利用してUSD50,000を投資したとします。

その時点で投資金額(Amount Investmented)の80%は保証され、投資開始時点における保護される金額(Protected Value)はUSD40,000となります。

その後、ファンド価額(PIP Value)が上昇していけば、それまでのファンド価額の最高値の80%が保護される金額(Protected Value)となります。

上の表で確認すると、ファンド価額(PIP Value)の最高値はUSD63,000で、保護される金額(Protected Value)もUSD50,400まで上昇しているのがわかるかと思います。

また、その後にファンド価額(PIP Value)が下落しても、それまでの保護される金額(Protected Value)の最高値USD50,400が維持されているのも確認できますね。

そして、保護される金額(Protected Value)がUSD50,400になっているということは、投資元本USD50,000を超えているということです。

要は、投資金額が25%上昇すれば、それ以降、投資元本は確保されることになります。

S&P500で運用していけば投資金額が25%上昇するのもそれほど時間を要しないでしょうから、『海外積立(80%保証プラン)』で運用して市場の成長を取り込みながら、大きな下落にも備えていけば良いですね。

まとめ

- S&P500で運用しながら、80%が保証される

- ファンド価額が最高値を更新すれば、保護される数値もそれに合わせて拡大

- 投資金額が25%上昇すれば投資元本も確保される

S&P500での運用を考えている方は、『海外積立(80%保証プラン)』での運用と比較してみてください。

S&P500は、長期的には右肩上がりで上昇していくと思いますが、途中、何度か大きな下落に見舞われる可能性もあります。

そのタイミングとお金が必要なタイミングが重なることを想像してみてください。

『海外積立(80%保証プラン)』で運用していれば、保護される部分がありますので、「こんなはずではなかった」を避けることができます。

『海外積立(80%保証プラン)』の資料を希望される方は、こちらから「海外積立(80%保証プラン)資料希望』とお問合せください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/20055/trackback