こんにちは、K2 Collegeの野村です。

今回は、7月1日の日経新聞の記事にありました「1億総株主化へ3つの条件 始まるNISA・イデコ大改革」について解説しようと思います。「インベスト・イン・キシダ」でまずはIDeCoやNISAのテコ入れといったところですが、今後どのように変わっていくのでしょうか?

- 「インベスト・イン・キシダ」で国民「1億総株主化」へ? 動画解説

- IDeCoとNISAが誕生した背景

- 「資産所得倍増プラン」の概要

- 日本とイギリスのアドバイザーのスタンスの違い

- 1億総株主化へ3つの条件

「インベスト・イン・キシダ」で国民「1億総株主化」へ? 動画解説

IDeCoとNISAが誕生した背景

ここ数年、「貯蓄から投資へ」の一環としてIDeCoやNISAが徐々に浸透してきましたがいつからどのようなきっかけで始まったのでしょうか?

まず、IDeCoからですが、2001年10月1日に制度がはじまりました。資産運用における他の非課税制度「NISA」や「つみたてNISA」よりも長い歴史がありますが、それでもまだ誕生から約20年の制度です。

iDeCoという愛称がつけられたのは2016年9月で、それまでは「個人型確定拠出年金」や「日本版401k」と呼ばれていました。この愛称は一般公募で4,000件を超える応募の中から選ばれたものです。

「個人型確定拠出年金」は英語表記で「individual-type Defined Contribution pension plan」となりますが、この頭文字の大文字と小文字を組み合わせています。

次にNISAですが2014年1月にスタートした少額からの投資を行う方のための非課税制度です。利用できる方は、日本にお住まいの20歳以上の方ですが0歳~19歳の方はジュニアNISA口座をご利用いただけます。非課税の対象は、株式や投資信託等への投資から得られる配当金や分配金、譲渡益などです。1人1口座開設可能で非課税投資枠は新規投資額で毎年120万円が上限は最大600万円が非課税最大投資枠となります。非課税期間は最長5年間で2014年~2023年が投資可能期間となります。

また、積立NISAに関しては特に少額からの長期・積立・分散投資を支援するための非課税制度として2018年1月からスタートしました。積立NISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

NISAとの違いは

- 新規投資額で毎年40万円が上限(非課税投資枠は20年間で最大800万円)

- 非課税期間は最長20年

- 投資可能期間は2018年~2042年

- 投資対象商品は長期の積立・分散投資に適した一定の投資信託 などです。

岸田政権になり、「インベスト・イン・キシダ」の掛け声とともに年内の取りまとめを目指し資産所得倍増プランが動き出しました。少額投資非課税制度(NISA)や個人型確定拠出年金(iDeCo、イデコ)の抜本改革が柱。いわば「1億総株主化」を目指す政策だがどうなることやら。

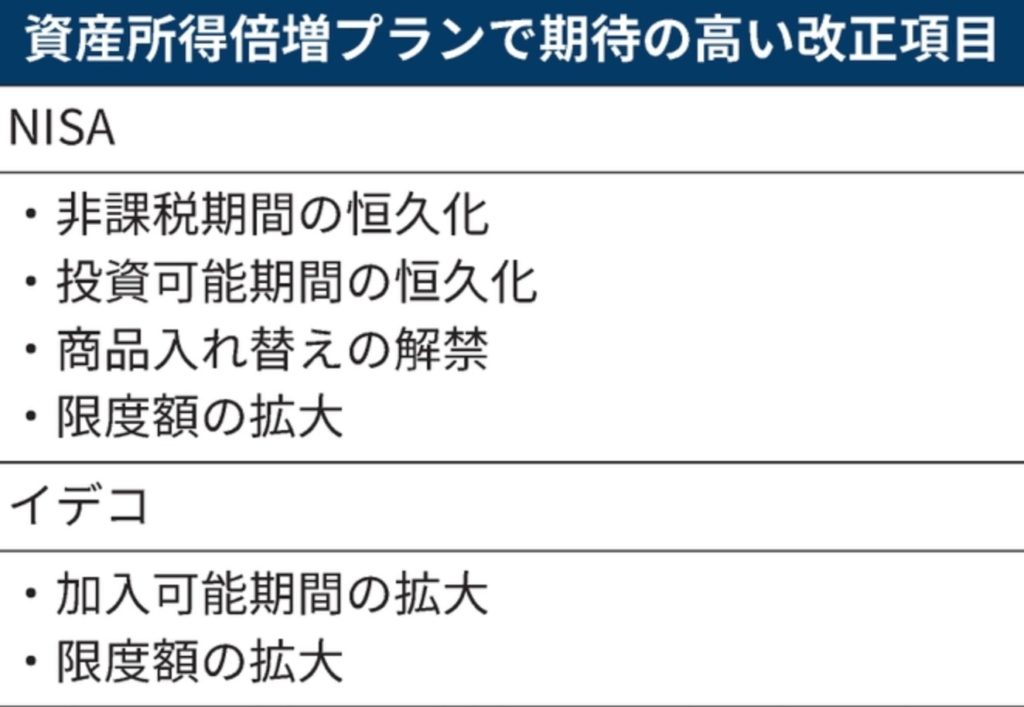

「資産所得倍増プラン」の概要

こちらでは、「所得倍増プラン」とはどのような内容かについて解説します。

その概要とは、金融の本場である英ロンドンの金融街シティーでの講演で、看板施策「新しい資本主義」の目玉として打ち出した。約2000兆円もの日本の個人金融資産の半分以上は現金・預金で滞留する。これを株式などの投資に回し、投資先企業が成長すれば、家計には株の値上がり益や配当として恩恵が及ぶ。首相は「インベスト・イン・キシダ(岸田に投資を)」と呼び掛けた。

日本の個人金融資産2000兆円を生かした投資による資産所得倍増を目指し、NISAの抜本的拡充、高齢者に向けたiDeCo制度の改革、預貯金を資産運用に誘導する新たな仕組みの創設に向け、2022年末に総合的な「資産所得倍増プラン」を策定する。家計の安定的な資産形成に向け、金融リテラシーの向上に取り組み、より適切に金融商品を選択できるよう、将来の受給可能な年金額などの見える化、デジタルによる情報提供の充実、金融商品取引業者などによる適切な助言や勧誘、説明を促す制度整備をはかる。

岸田首相は、昨年秋の総裁選で「中間層の拡大に向け分配機能を強化し、所得を引き上げる」とアピール。分配の財源として、富裕層への増税となる金融所得課税の強化を目指した。これが市場から「株式市場を敵に回す姿勢」と見なされ「岸田ショック」と呼ばれる株価下落を招いた。そこで、今度は金融資産などが生み出す利息や配当に代表される資産所得の倍増に看板を掛け替えた。分配から成長重視に軌道修正したと言える。

倍増プランの実現性として、大和総研によると金融資産が100万円未満の世帯は日本の全世帯の2割を超える。個人金融資産は高齢者層に偏在しており、投資への税優遇拡充は所得格差を一段と広げかねない。現役世代が長期にわたって資産形成に取り組むには、投資の原資となる賃金の上昇が不可欠だ。働き手の稼ぐ力を高めるためのスキルアップ支援も求められる。

日本とイギリスのアドバイザーのスタンスの違い

日本とイギリスでは投資商品の販売や営業方法はどのように違うのでしょうか?

まずは、イギリスですが投資信託などの販売はIFA(独立系金融アドバイザー)経由の比率が高い。しかしイギリスもかつては、運用会社から入る手数料の高い商品をIFAが売りがちで、顧客との利益相反が問題になっていた。

イギリスは12年末、IFAや販売機関が運用会社からの手数料を得ることを禁止、顧客からの助言料だけを収入源にする大改革「RDR」を実施した。現地で会った英大手金融機関の幹部は「英金融庁が最初に言い出したときは、実現不能な冗談かと思った。しかし当局は10年近くかけてやりとげた」と苦笑いしていた。つまり、「RDR後の英国では手数料が厚い商品を売るという顧客との利益相反がなく、英ISAで商品入れ替えを禁止すべきだという声も当然起きない」(フィンウェル研究所の野尻哲史代表)。

一方で日本は未だに金融機関の一部で実質コストもリスクも非常に高い「仕組み債」が回転売買されるなど、顧客本位の業務運営は道半ばだ。

金融機関に属さないアドバイザーも増えているが、主体は証券外務員の資格をもとに金融機関と手数料などをシェアする金融商品仲介業者。手数料の高い商品を売るバイアスが存在する。

業界の自称は「IFA」だが、顧客との利益相反がない英IFAとは実態がかなり異なる。良心的な金融商品仲介業者も多い一方で、高手数料商品を回転売買させる例もやはり多く玉石混交だ。

独立系のファイナンシャルプランナー(FP)も顧客本位とは限らず、IFAや保険募集人を兼ね、高手数料の保険商品などを積極的に売る例も指摘され続けている。

日本ではいわゆる「手数料ハンター」がまだまだ多い現状を考えると、「所得倍増プラン」での道のりはまだまだ険しいだろう。

1億総株主化へ3つの条件

1億総株主化にするためには3つの条件がある。

まず1つ目は、NISA改革での最重要課題である「新規投資可能期間の恒久化」と「非課税期間の恒久化」の2つの恒久化。英ISAも当初は時限措置だったがその後恒久化され普及にはずみがついたと言われている。これは必要不可欠である。

2つめの条件は投資に対するイメージの転換だ。拠出・運用・受給の3段階で税制優遇がある個人型確定拠出年金(iDeCo、イデコ)。加入者は4月末で242万人と17年に加入対象が拡大して以降、8倍弱に急増した。しかしこの数字は、実は加入可能者のわずか5%程度にすぎない。投資というといまだ「いつ何が上がるかを当てられなければ損をする」というイメージが強い。それが「最強の投資優遇税制」とされるイデコすら極めて低い利用率にとどめる。改革でイデコや企業型確定拠出年金(DC)の加入可能年齢や拠出可能額を引き上げる期待が出ているが、「投資は怖い」という人が大部分な中では効果は限定的だろう。

3つ目の条件は「自動化」だ。イデコでも企業型DCでも、資産残高の半分弱は預金など元本確保商品。運用期間中、非課税で増やせる大きな利点を生かせていない。

「投資教育で株式の比率を高める重要性に気付かせるべき」というのが”あるべき論”だが、それには時間がかかるし取り残される人も多い。

NISAやイデコの抜本的な制度改正はもちろん急がれる。しかし同時にこうした3つの条件が整備されてこそ、制度改正の効果は高まり資産所得倍増への道筋が見えてくるのではないだろうか。

まとめ

- 「インベスト・イン・キシダ」の掛け声でIDeCo・NISAを抜本的に見直す動きに

- 「資産所得倍増プラン」は聞こえはいいが今後は増税路線?

- そもそも「手数料ハンター」が多い日本ではまだまだ顧客本位の金融アドバイスはできていない

- 1億総株主化にするためには3つの条件があるが、現実的にはかなり困難

今回は「インベスト・イン・キシダ」で国民「1億総株主化」へ?について寄稿しましたが、いかがでしたでしょうか?「貯蓄から投資へ」の動きがまだまだ浸透しない以上、まずは国民の所得を上げて可処分所得を増やしてそこから投資という順番にしまいとなかなか浸透しないと思います。それなのに岸田政権は真逆の方向で隙あらば増税を企んでおります。国の政策は無視して、余裕ある方や本当に投資をしたい方は国内だけではなく海外にも目を向けてグローバルな視点で考えていきましょう!

また、弊社ビジネスパートナーも随時募集中しております!

*パートナー募集はこちら

著者プロフィール

-

<経歴>

大学卒業後、大手宝飾品専門店に3年2ヶ月勤務。

生命保険業界の杜撰さに唖然として、世直ししたい一心で2006年6月から生命保険の代理店で生命保険の営業マンとして11年半勤務。

その傍らで、より顧客ニーズに立ったアドバイスがしたいと思い、2011年10月より個人事業として海外投資のアドバイスを開始。

弊社代表の河合と共通の知人経由で知り合い、その後弊社保険アドバイザー(K2 Assurance)として2017年12月より参画。

現在では、主に弊社パートナー(K2 Partners)向けに勉強会やセミナー講師、オンライン面談などを日々こなしています。

多くのパートナーが海外投資・海外保険のスペシャリストになるように日々サポートしております。

最近の投稿

医療保険2023年1月17日PayPayほけん「インフル見舞金保険」、3日で1万件突破!

医療保険2023年1月17日PayPayほけん「インフル見舞金保険」、3日で1万件突破! コラム2023年1月8日プルデンシャルが乗合代理店の新会社を設立!〜代理店営業はますます激化〜

コラム2023年1月8日プルデンシャルが乗合代理店の新会社を設立!〜代理店営業はますます激化〜 コラム2022年12月27日東京海上日動あんしん生命保険の元社員が約3億8000万円を詐取!

コラム2022年12月27日東京海上日動あんしん生命保険の元社員が約3億8000万円を詐取! コラム2022年12月24日過去に破綻した事がある日本の保険会社の今

コラム2022年12月24日過去に破綻した事がある日本の保険会社の今

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6241/trackback