こんにちは。K2 College大崎です。

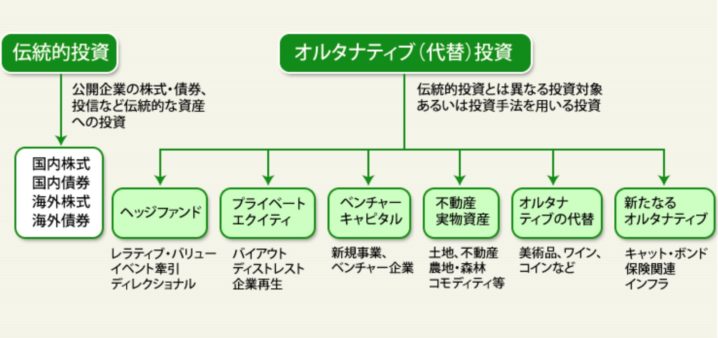

2015年よりオフショア資産管理口座を利用してオルタナティブで運用しているクライアントのポートフォリオを見直しました。

- 年平均リターン7.6%で運用できているオルタナティブを見直す

- S&P500インデックスは、市場へのマネー供給量と連動している

- マネー供給は難しい

年平均リターン7.6%で運用できているオルタナティブを見直す

どうして見直しをされたのですか?

4つのファンドで運用されていたのですが、そのうちの一つがポートフォリオ全体に占める割合と金額も大きかったので、一部を売却して、他のファンドに分散投資をするためです。

運用開始から8年で60.8%のリターンが出ておりましたので、年平均リターンは7.6%ですね。

このファンドの良いところは年平均リスクが1%以下と値動きのブレがほとんどないので、毎年安定したリターンが得られることです。

投資における「リスク」について、まだまだ理解できていない方も多いので、こちらでご確認しておいてください。

この投資家も50代半ばに入ってきており、この先、いつお金が必要なタイミングになるかわかりませんので、そのタイミングで市場が暴落することになっても安心ですね。株式で運用していれば、いつ回復するかはわかりませんから。

そのままでも良かったのですが、不確実性が高まっている昨今、何が起こるかわかりませんので、同じように低いリスクで安定運用できているファンドに一部を分散しました。

考え方のひとつとして、60.8%のリターンが出ておりましたので、利益分を他のファンドに再投資して、分散を高めたというわけです。

若い方や投資金額が少ない方は集中投資というのも良いですが、勤労収入がこの先あまり見込めなくなる方や、投資金額が高額になっているような方は、分散投資をした方が良いですね。

S&P500インデックスは、市場へのマネー供給量と連動している

年平均リターンが7.6%ということであれば、S&P500インデックスの方が高いのではないでしょうか。

確かにこの8年間で見ればそうかも知れませんが、過去、S&P500インデックスは株価が停滞することが何度もありました。そのタイミングでお金が必要になったらどうでしょう。

また、S&P500インデックスは年率リスクが20%程度ありますから、ボラティリティが高すぎるのですよね。

S&P500インデックスで運用していれば、2020年には約30%のマイナス、2022年には約20%のマイナスと株価は大幅に下落しました。

2020年は半年ほどで株価は回復しましたが、それは中央銀行がコロナショックに対応するために量的緩和政策という大量のマネーを供給して景気を下支えしたからです。

これほど大規模なマネー供給してなければ、回復までにはもっと時間を要していたでしょう。

下図は、S&P500インデックスの推移(赤)と、M2と言われている市場に供給されるマネーの量を測る指標(青)です。

見ていただくと、2020年に大幅にマネーの供給を増やしており、それに合わせてS&P500インデックスも急激に回復しているのが確認できるかと思います。

また、このグラフでは2013年以前のS&P500株価を反映させることができませんでしたが、

2008年に発生したリーマンショック以降、S&P500インデックスが右肩上がりに上昇しているのは、中央銀行がマネーの供給を継続してきたからです。

逆に言えば、2022年1月以降、インフレを抑制するために市場に供給されるマネーの量を減らしているため、S&P500インデックスも下落しております。

現在は、そろそろ利上げも停止するのではないかという憶測から株価も持ち直しておりますが、今のところ、FRB(米連邦準備制度理事会)は5月のFOMC(米連邦公開市場委員会)で最後となる利上げを行い、政策金利の誘導レンジ上限を5.25%として、年内は据え置く方針を示しております。

ちなみに、利上げも市場に供給されているマネーを吸収する政策です。

マネー供給は難しい

リーマンショックやコロナショックのようなことが生じれば、また中央銀行がマネーを供給するだろうと考えている方も少なくないかと思いますが、以前とは状況が異なります。

ひとつは、現在は高いインフレを抑制しようと利上げ(金融引き締め)をしている状況ですが、

この状況においてマネー供給を増やし過ぎると、せっかく落ち着き始めていた物価上昇が、再び加速してしまう可能性があります。

また、現在、米国の連邦債務残高は上限に達しており、債務上限が引き上げられない場合はデフォルトを引き起こすことになってしまいます。

例年のように債務上限が引き上げられてデフォルトは回避されるかと思いますが、今年は、上院は民主党が過半数を確保しておりますが、下院は共和党が過半数を確保しており、「ねじれ」が生じております。

共和党は債務上限引き上げの条件として歳出削減をすることを求めておりますが、バイデン政権は、債務上限問題で交渉は行わないと主張しておりますので、どうなりますでしょうか。

不確実性が高く、マーケットは読めません。

資産の一部はオルタナティブで安定運用していきましょう。

まとめ

- S&P500インデックスは、市場へのマネー供給量と連動している

- 40代半ば以降の方や纏まった資金のある方は分散投資をする

- リスクが低いオルタナティブで安定運用していきましょう

『オフショア資産管理口座』の資料や『年平均リターン7.6%ファンド』の資料を希望される方は、こちらからお問合せくださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/12519/trackback