こんにちは、K2 Collegeの野村です。

今回は、6月29日の日経新聞の記事にありました「生損保、25年に資本規制 市場変動に備え契約を時価評価」について解説しようと思います。財務状況の透明性を高めるのが目的で、29年ぶりの見直しとなるそうです。果たして、保険会社や契約者にどんな影響があるのでしょうか?

- 新たな資本規制の背景は?

- ソルベンシーマージン比率では企業評価は不十分?

- 時価評価によるメリットデメリット

新たな資本規制の背景は?

そもそも、2025年から会計を時価評価に変えるということですがこれまでの企業会計の経緯など含めて解説していきます。

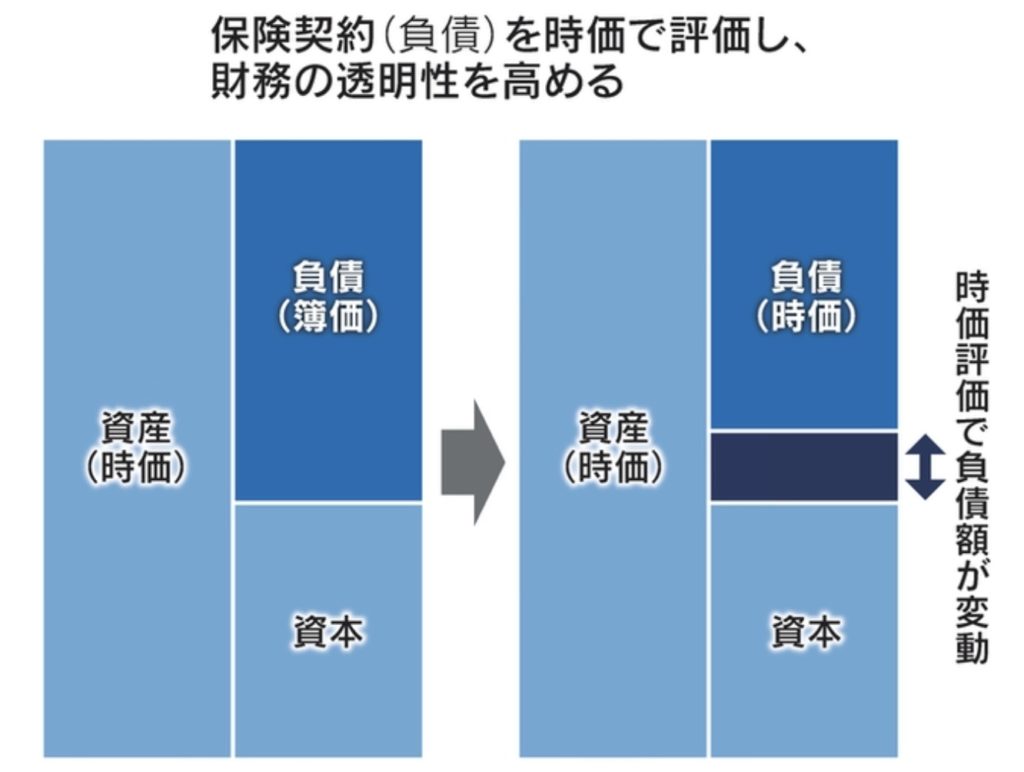

遡ること22年以上前になりますが、これまで金融業界に関してはその企業は簿価会計で決算をしておりました。その後、2000年度に金融商品の時価会計が企業に義務付けられた際に、生命保険会社は経営の安定を損なうとして負債の時価評価を免れる特例が認められた。

しかしながら、現行の規制では金利変動の影響を必ずしも正確に反映できていないとして2025年に国内の保険会社に新たな資本規制を適用するに至りました。財務状況の透明性を高めるのが目的で、29年ぶりの見直しとなる。保険契約を時価で評価し、保険金の支払い能力を正確に見極められるようにする。簿価を使う現状の規制では、市場動向の影響を織り込みにくかった。終身保険など保障期間が長い商品の販売を抑えるなどの影響も出そうだ。

ソルベンシーマージン比率では企業評価は不十分?

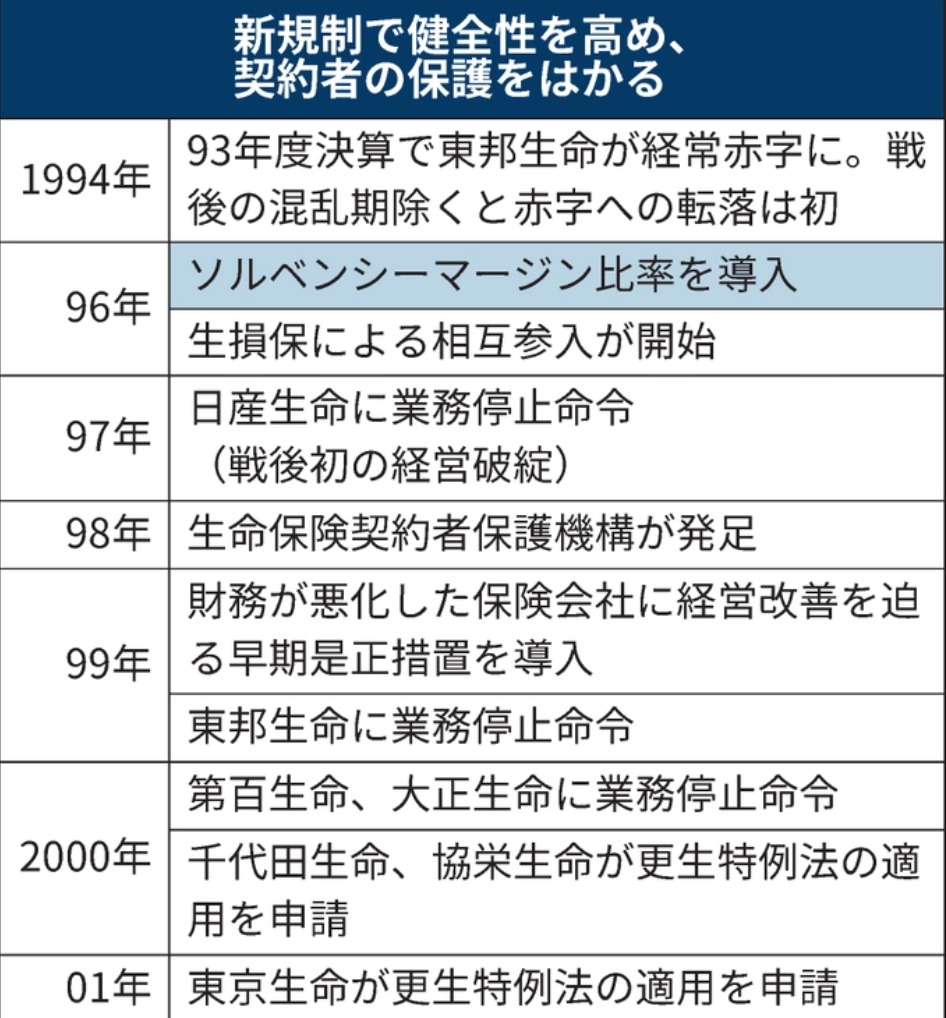

保険会社の体力を見る上で真っ先に出てくるのがソルベンシーマージン比率である。こちらは、1996年に健全性を示す指標として導入されました。ちょうど生損保による相互参入が解禁された年でもあり、一方でバブル後の国内生保数社が政府による経営改善や経営指導に陥るなど生保業界全体が混乱していた時でもある。

ソルベンシー・マージン比率は、一般的に200%以上が安心とされていますが、一概にそうとも言いきれません。ソルベンシー・マージン比率の上位ランキングを見ると歴史の浅い保険会社が見つかることも良くあります。つまりは、新規参入した保険会社は保有資産に対してリスクは少なくなり、保険金や給付金などの支払い実績も少ないことから、ソルベンシー・マージン比率は高くなる傾向にあります。保有契約自体が少ないので当然のことでしょう。

また、ソルベンシー・マージン比率が200%を超えていながら、経営破綻をした保険会社もありますので、いくつ以上だと安心というのは言えないのが現状です。

また、2008年のリーマン・ショックが保険会社の経営にも大きな影響を与えたことを受け、財務状況を正確に映す基準の策定が13年に保険監督者国際機構(IAIS)で始まりました。欧州では「ソルベンシーⅡ」として16年から運用されています。日本でも、2025年に国際基準のルールとして導入する予定。数値は100%以上だと健全とみなされるように方針変換されるみたいです。

時価評価によるメリットデメリット

時価評価になることで、生保会社にとってどんなメリットデメリットがあるのでしょうか?

時価評価のメリットは、現時点における資産の評価を正しく評価できる点にあります。金融商品のように市場動向に影響されて価値が変動する資産は、購入時点での価値のみでは本来の価値がわかりません。こうした資産は、その都度価値を評価しなければ正しい価値を算出できないのです。

そもそも金融商品には時価評価を行うルールがありますが、投資の成果を把握するためにも時価評価を実施する必要があります。金融商品のように価値が日々変動する資産を持っている場合、時価評価によって客観的かつ容易に現在の価値を把握できる点は大きなメリットです。

一方でデメリットは、メリットの裏返しでもあります。時価評価は日々変動する不安定な価格であり、確定した価格は存在しません。そのため、時価評価を行う際は、時価のタイミングの選択や時価の操作などが可能であるため恣意的な評価になりやすいです。

保険契約を時価で評価すると、もっとも影響が大きくなるのも金利変動のリスクだ。円金利が低下した場合、将来の保険金支払いに備えた収益が見込めなくなるため、より多くの資本が求められるようになる。新たな規制ではこうした変動を映し、実態に即した姿を浮き彫りにできるようになる。財務状況の透明性が増し、契約者の保護にもつながるので必ずしもデメリットとは言えない状況でもある。

また、終身保険や年金保険など保障が長期におよぶ商品の販売に影響が出るとの指摘がある。運用の期間が数十年にわたり、金利変動の影響を受けやすくなるためだ。新契約年換算保険料に占める個人年金の割合は明治安田生命保険で2%で、すでに日本生命保険(32%)や住友生命保険(24%)より小さい。新規制は各社の販売戦略にも影響を与える。

(まとめ)リスク性の高い資産を保有している保険会社は今後不利に?

時価評価制度を導入したドイツでは、配当はあるが予定利率のない年金保険の販売が増えたそうです。

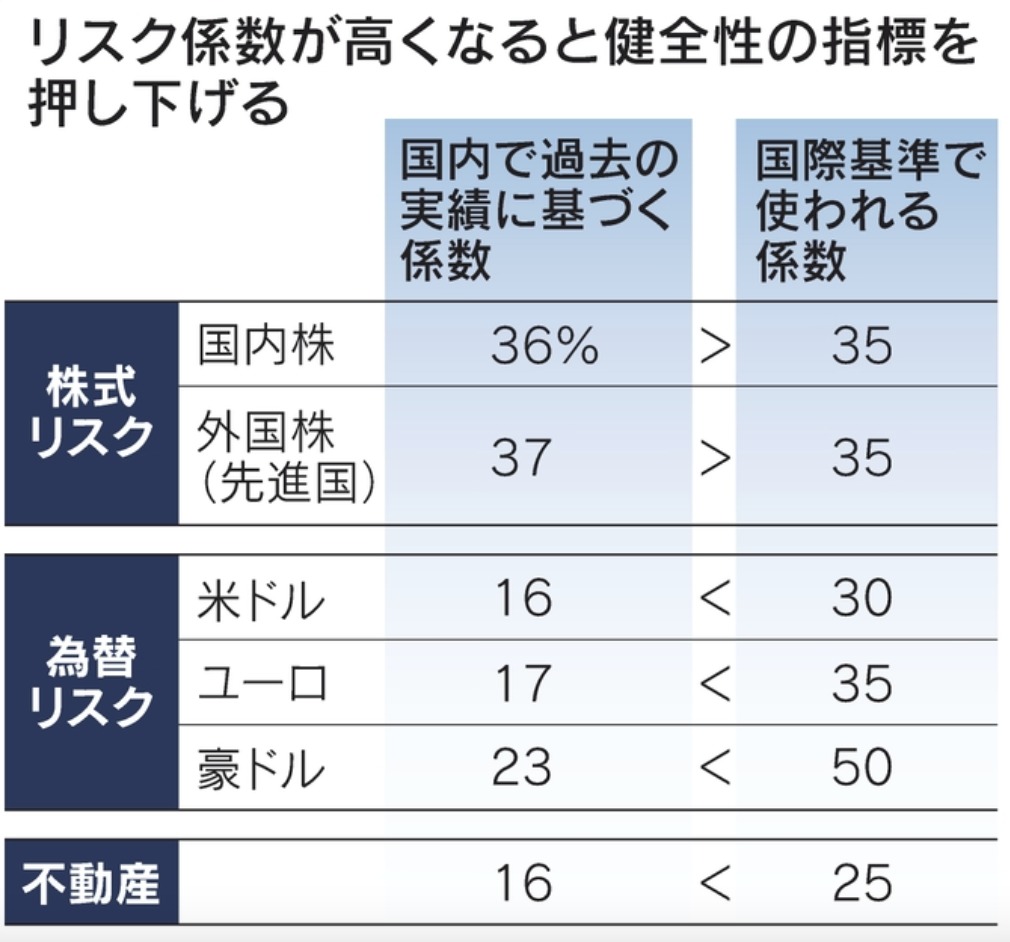

すでに金融庁は業界に原案を示しているが、結論を見送った部分もある。保険会社が運用している株式や不動産といった資産のリスクを計算するための係数だ。金融庁の原案では、国際的に活動する保険グループに求める「ICS(国際資本基準)と基本的な構造は共通にする」と記す一方、国内の実情に照らして必要な範囲で修正する可能性にも言及している。

国際基準であるICSを適用すると、アリアンツ(ドイツ)やアクサ(フランス)といった世界的な保険会社と同一の規制になる。係数が大きいほどリスクが膨らむため、資本を積み増したり、再保険の活用でリスクを減らしたりする必要が出てくる。たとえば不動産のリスク係数は国際基準が25%なのに対し、過去20年の実績は16%だった。

今後、日本でも益々運用のリスクを契約者が負う変額保険に力を入れる保険会社が増える可能性がありそうですね。

まとめ

- 2025年から保険業界も会計を時価評価に変える方針

- これまでの会計方針が保険会社寄りの緩い体制だった?

- ソルベンシーマージン比率だけで保険会社を判断するのは危険!

- 今後、日本でも益々運用のリスクを契約者が負う変額保険に力を入れる保険会社が増える可能性アリ。

今回は「生損保業界、2025年から会計を時価評価へ」について寄稿しましたが、いかがでしたでしょうか?ちょっと専門的な内容でしたので、わかりづらかったかと思いますw今後は時価評価に変わると生保会社の年金商品や終身保険等の貯蓄性の商品に関しては金利変動に敏感になってくるので、ますます商品性は悪くなりそうですね。

また、弊社ビジネスパートナーも随時募集中しております!

*パートナー募集はこちら

著者プロフィール

-

<経歴>

大学卒業後、大手宝飾品専門店に3年2ヶ月勤務。

生命保険業界の杜撰さに唖然として、世直ししたい一心で2006年6月から生命保険の代理店で生命保険の営業マンとして11年半勤務。

その傍らで、より顧客ニーズに立ったアドバイスがしたいと思い、2011年10月より個人事業として海外投資のアドバイスを開始。

弊社代表の河合と共通の知人経由で知り合い、その後弊社保険アドバイザー(K2 Assurance)として2017年12月より参画。

現在では、主に弊社パートナー(K2 Partners)向けに勉強会やセミナー講師、オンライン面談などを日々こなしています。

多くのパートナーが海外投資・海外保険のスペシャリストになるように日々サポートしております。

最近の投稿

医療保険2023年1月17日PayPayほけん「インフル見舞金保険」、3日で1万件突破!

医療保険2023年1月17日PayPayほけん「インフル見舞金保険」、3日で1万件突破! コラム2023年1月8日プルデンシャルが乗合代理店の新会社を設立!〜代理店営業はますます激化〜

コラム2023年1月8日プルデンシャルが乗合代理店の新会社を設立!〜代理店営業はますます激化〜 コラム2022年12月27日東京海上日動あんしん生命保険の元社員が約3億8000万円を詐取!

コラム2022年12月27日東京海上日動あんしん生命保険の元社員が約3億8000万円を詐取! コラム2022年12月24日過去に破綻した事がある日本の保険会社の今

コラム2022年12月24日過去に破綻した事がある日本の保険会社の今

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6190/trackback