総論:日本の保険営業は“限界市場”に近づいている

日本の保険業界は、もはや“成熟”を通り越して「再編と閉塞の時代」に入っている。

少子高齢化、低金利の長期化、代理店の飽和、そして顧客の情報リテラシーの上昇。

保険営業に携わる多くの人が感じているのは、「努力しても伸びない」という感覚だろう。

かつては紹介や人脈営業だけで成果を上げられたが、今やほとんどの顧客が既に何らかの保険に加入している。

金融庁の規制強化により、販売手数料は透明化し、複雑な設計の保険も排除されつつある。

その一方で、富裕層・経営者層は、より高い利回り・柔軟な資産保全機能を求め、「日本国内では買えない金融商品」への関心を強めている。

そうした中で注目されているのが、海外積立・オフショア保険の分野だ。

これは、単なる「外貨建て」ではなく、国際的な資産形成・運用を可能にする仕組みである。

特に海外居住者や国際的な経営者ネットワークを持つ人々の間で人気が高く、今後5〜10年の成長余地が極めて大きい。

耳にはするのですが、なんとなく一歩が踏み出せずにいます。

オフショアの世界を聞いたことがある時点でアンテナは高い方です。こちらのページに日本の金融業界の問題点や海外IFAと提携するメリットをまとめているので、併せて読んでください。

- 国内金融では満たせない“成長マインド”層

- 海外積立・オフショア保険とは何か

- なぜ今、日本の保険営業が“海外化”を考えるべきか

- 副業・パートナーシップという新しい働き方

- 信頼を築くために知っておくべき3つのポイント

国内金融では満たせない“成長マインド”層

日本の保険市場で見落とされがちなのが、「積極的に増やしたい層」の存在である。

国内の生保・損保はどちらかといえば「守る」ことに重きを置き、教育費・老後資金・万一の保障など、生活防衛的な発想を前提としている。

しかし、近年急増しているのは「守りながらも増やしたい」顧客層である。

30〜50代の経営者、医師、士業、ITフリーランス、海外駐在員など、資産を持ちながら国内の運用環境に満足していない人々。

彼らは、日本の生命保険の予定利率1〜2%台では満足できず、「為替リスクを取ってもリターンを狙う」ことを前提に動いている。こうした層に対して、国内保険会社の選択肢はほぼ存在しない。

そのギャップを埋めるのが、オフショア型の保険・積立プランだ。

海外積立、オフショアファンドとは何か

オフショア保険とは、ケイマン諸島、マン島、香港、モーリシャスなどの

国際金融拠点(offshore jurisdiction) に設立された保険会社が提供する「資産運用型の生命保険・積立商品」を指す。

オフショアファンドも同じく国際金融拠点(offshore jurisdiction) に設立されたファンド会社で、オフショア資産管理口座なら世界中のオフショアファンドやビットコインETF(IBIT)、元本確保型ファンド(SP500、Magnificent7など)にもアクセスができる。

代表的な商品や特徴は以下の通り

- 海外積立(変額プラン)

最低保証金利1~5%(積立額による)をもらいながら、200本のオフショアファンドから自由にポートフォリオを組んで積立投資。 - 海外積立(元本確保型プラン)

15年満期で元本確保140%もしくは20年満期で元本確保160%のリターンを確保してもらいながら、S&P500指数へ積立投資。 - 新インデックス型海外終身保険

日本の外貨建終身保険より保険料は1/3ほどで返戻率もこちらの方が高い。 - 新海外個人年金

引き出さずに複利運用なら10年で1.5倍、15年で2.1倍、20年で3倍、30年で6倍となる。最短2年後から元本の5%をずっと引き出しながらも元本を増やす運用も可能。 - オフショア資産管理口座

日本からでは投資できない世界中のオフショアファンドや元本確保型ファンドにアクセスできる口座。 - 元本確保型ファンド

S&P500やMagnificent7などに投資をしますが、5〜6年など満期が設定されており、満期時に元本確保されるので、安心して投資できます。

つまり、「保険の形をした運用口座」であり、ファンドの組み替え、信託設定、相続指定が一括で行える点が魅力だ。

なぜ今、日本の保険営業が“海外化”を考えるべきか

理由は3つある。

① 顧客の情報が国境を超えた

SNSやYouTube、セミナーで「海外積立で資産を作った」という情報が拡散し、

顧客の側から「海外系の商品ないですか?」と聞かれる時代になった。

国内保険だけを扱っていると、顧客の意識との乖離が起こる。

② 代理店収益の二極化

保険会社の手数料体系見直しで、国内だけでは営業報酬が縮小。

しかし、海外のオフショア資産管理口座ならファンドの売買でも手数料が発生するなどポートフォリオの見直しで顧客利益を作ることで、手数料も上がっていく仕組みがある。

③ 「資産防衛×国際運用」というニーズの融合

インフレ・円安・日銀の金融政策転換によって、円建て資産だけに依存するリスクが顕在化。

「外貨+分散+流動性」を兼ね備える海外積立は、もはや富裕層だけでなく中間層にも関心が広がっている。

副業・パートナーシップという新しい働き方

日本の保険業界では、企業所属=独立禁止という固定観念がある。

だが世界的には、IFA(Independent Financial Adviser)が複数の商品・地域を跨いで活動するのが主流である。

現在、日本でも「紹介業」「金融教育コンサル」「海外保険パートナー」として、副業的に活動する人が増えている。

たとえば

- 国内代理店勤務+海外IFA連携(紹介業)

- 法人保険担当+経営者層への資産運用提案

- リタイア層向けの「第二の年金」商品紹介

といった形だ。

重要なのは、売るのではなく、繋ぐこと。

海外保険・積立の世界では「紹介権限」と「信頼」がすべてだ。

顧客との接点を持つ営業が、信頼ある海外IFAや運用会社と協働することで、双方にとって新しい市場が開ける。

信頼を築くために知っておくべき3つのポイント

1. 法的枠組みの理解

日本居住者への直接販売は禁止されている場合が多い。

そのため「情報提供」「教育」「紹介」という形をとる。

違法な勧誘と誤認されないよう、IFA・弁護士との連携が必須。

2. 運用実績と透明性

オフショア=怪しい、という誤解は根強い。

だが実際には、ルクセンブルクやマルタなどのAIFMD準拠ファンドは

日本の公募投信よりも情報開示が厳しい。

正しい情報発信が信頼構築の鍵となる。

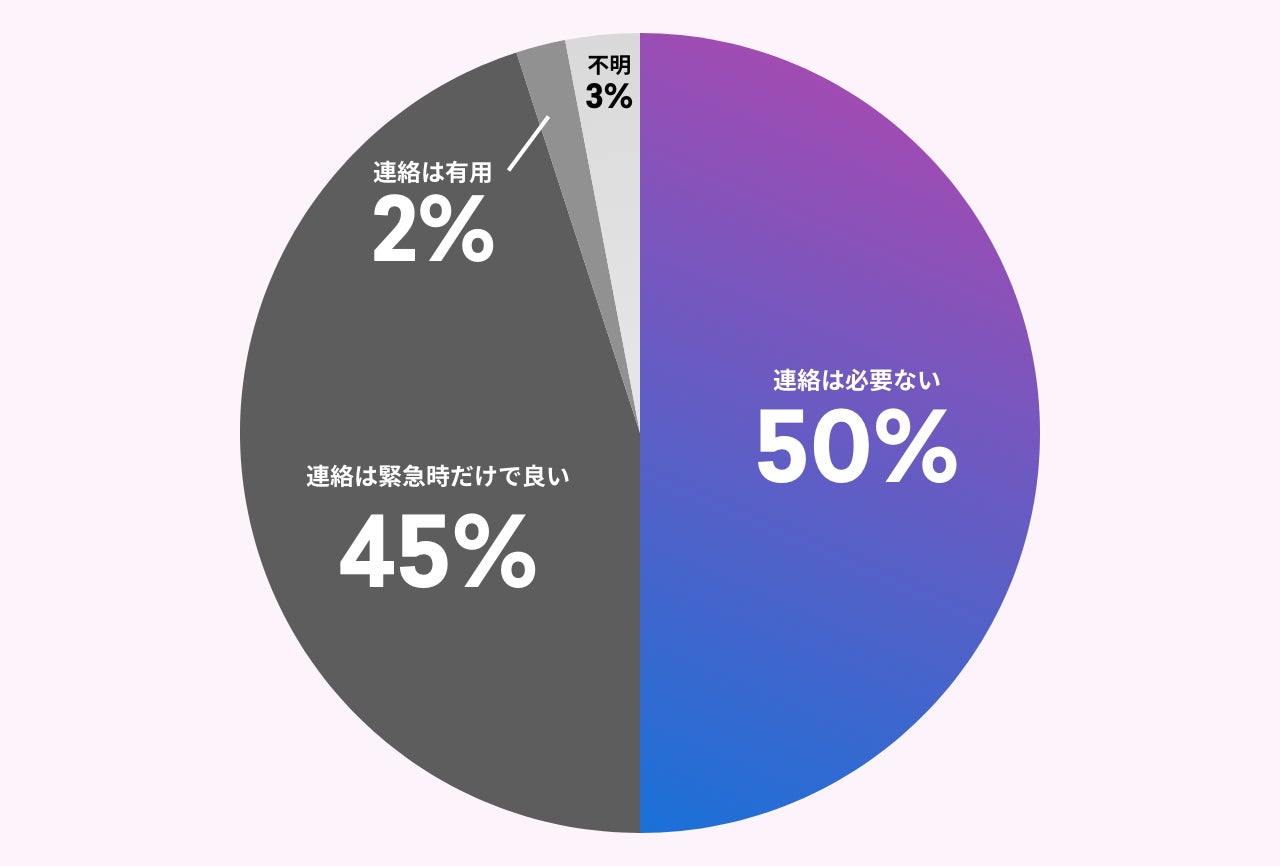

3. 顧客教育と伴走

海外積立は10〜20年単位の長期契約が多い。

契約後も定期的にポートフォリオを見直し、

「投資と保障の両立」をサポートする姿勢が求められる。

日本の金融商品では限界があったり、シンプルに海外の方が利回り含めて良い商品が多いので、ずっとモヤモヤしている部分がありました。海外IFAとのパートナーシップはどのようにして組むことができるのでしょうか?

弊社でもパートナー事業を行っておりますので、一度お話しをお伺いしたうえでご活躍できるような体制を提供することができます。まずは下記のパートナー提携相談から「パートナー提携希望」とお問い合わせいただければと思います。

※パートナー提携相談(無料)

まとめ

- これからの保険営業は「国境を越えて価値を届ける」

- 国内市場が縮小し、金融商品が均質化していく中で、保険営業が生き残る道は、新しい市場と価値観への接続である。

- 海外積立・オフショア保険はその一つの象徴であり、「外貨で資産を守り、増やす」ニーズに応えるソリューションだ。

- いま、あなたが築いてきた顧客基盤は、実は世界と繋がる「資産運用ネットワークの入口」になり得る。

- 日本の保険屋が国際的なIFAと手を組む時代が、静かに、しかし確実に始まっている。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実 コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い

コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点

コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点 コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34173/trackback