こんにちは。K2 College大崎です。

今回は、「複利」と「市場の複利リターン」は別のものといったことについて述べたいと思います。

- 動画解説

- 「年率平均リターン」は約束されたリターンではない

- 「複利」と「市場の複利リターン」は違う

- 50歳以降の方はリスクが低い商品に切り替えて行かれた方が良い

- 複利リターンで運用できる金融商品で運用する

動画解説

「年率平均リターン」は約束されたリターンではない

先般、運用中のファンドの現状を確認したいと希望されるクライアントと個別面談をしました。

運用ファンドごとに状況を説明したのですが、そのクライアントは投資する前に聞いている「年率平均リターンと違う」何度もおっしゃり、理解されようとしませんでした。

「年率平均リターン」と違うとはいっても、ほとんどがリスクの低いオルタナティブで運用されておりますから、乖離があっても2〜3%程度です。ちなみに、ここ最近の高金利の影響でリターンが少し下がっています。

もちろん毎年「年率平均リターン」のリターンが得られるとは説明しておりませんし、それは本人も理解しているのですが、頭では理解していても気持ちが受け入れられないといった感じでしょうか。

「複利」と「市場の複利リターン」は違う

S&P500インデックスで運用しようとしておりますが、平均利回りは10%と聞きます。平均して年10%の複利でお金が増えていくという理解で合っておりますでしょうか。

正確には違います。

正確には違うとはどういうことでしょうか。

S&P500インデックスで運用している場合、

過去30年の年率平均リターンは約10%、年率平均リスクは約15%です。

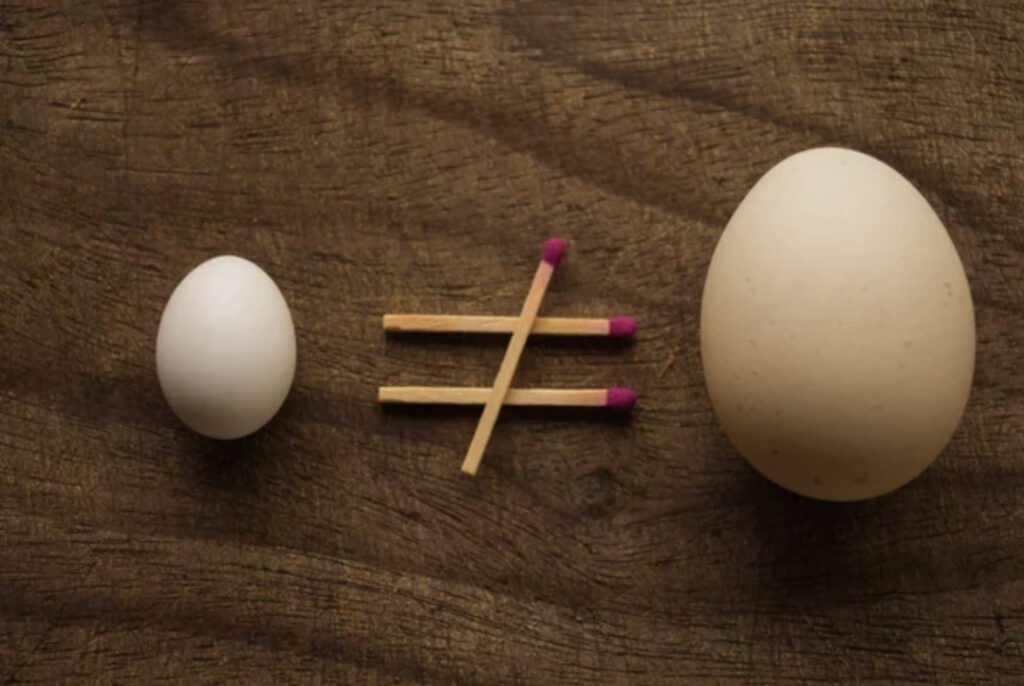

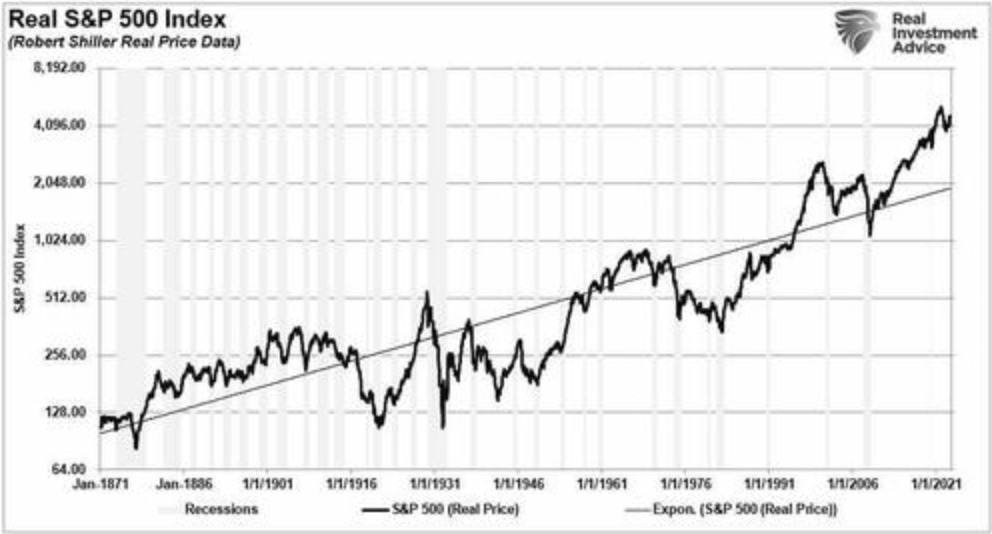

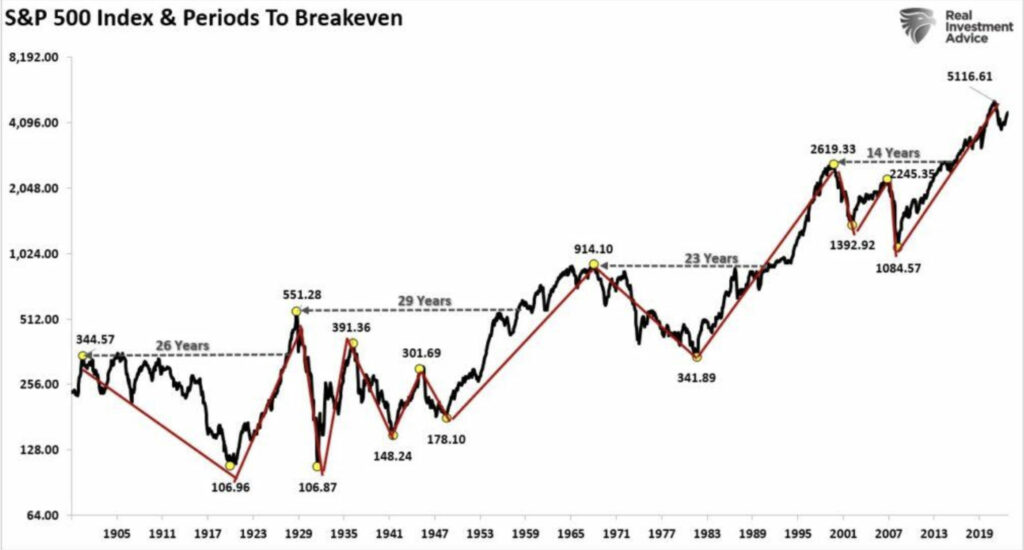

S&P500インデックスは長期的に見れば右肩上がりに上昇しており、何年かに1回経験する大きな暴落も含めて平均利回り10%という数字は間違いありませんが、

その平均利回り(複利)でお金が増えていくというと少し違います。

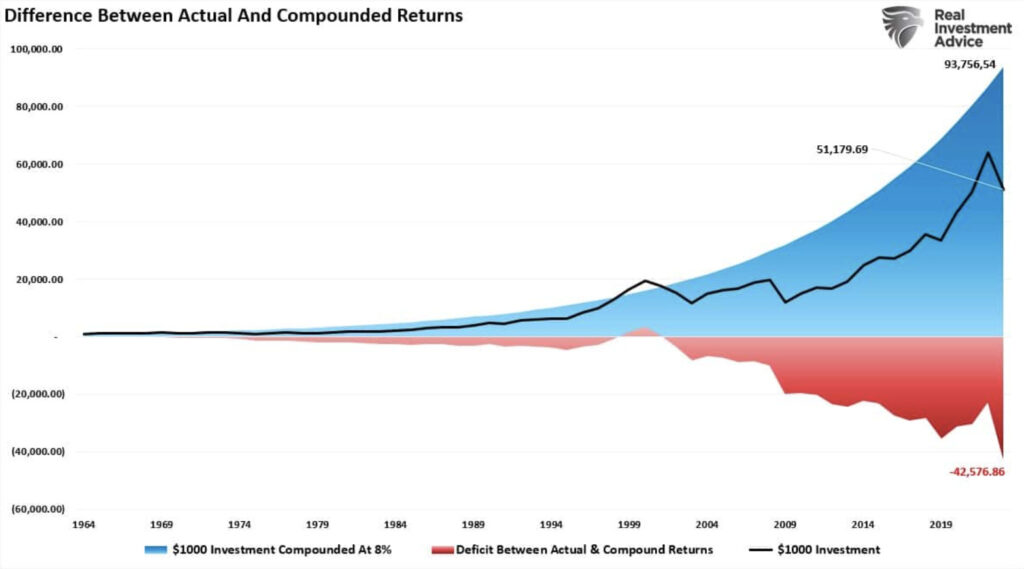

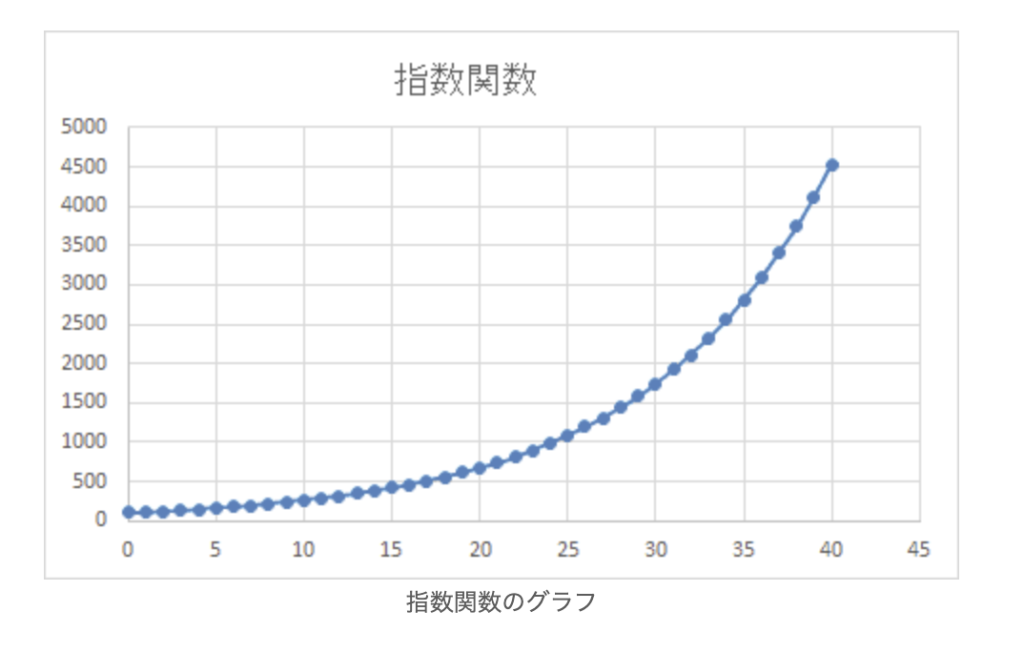

下図は、USD1,000を長期に渡って株式市場で運用してきた市場の複利リターン(折れ線)と、年平均8%の複利リターン(青)のグラフですが、それぞれの間には大きな違いがあります。

マイナスリターンがない金融商品の場合、年平均複利リターン(青)のように複利でお金は増えていくのですが、株式のようにマイナスリターンが生じる金融商品の場合は、そのマイナスの頻度やマイナスの大きさで実際の複利リターンは大きく変わってきます。

要は年率平均リターン8%であっても、年平均複利リターン(青)のように綺麗な指数関数的なグラフのようにはなりません。

50歳以降の方はリスクが低い商品に切り替えて行かれた方が良い

わたくしと面談されたことがある方や、ブログやK2 Collegeの記事を読んでいただいている方はわかるかと思いますが、面談の際、必ず年齢やいつまで勤労収入があるか確認します。

そして、50歳以降の方には、元本が確保された商品やリスクが低い商品に切り替えて行かれた方が良いと提案しております。

それはどうしてでしょうか。

株式で運用している場合、何年かに1回の割合で大きな暴落が生じておりますし、直近の高値まで回復するには何年も時間を要したりしておりますから、お金が必要なタイミングになって、「こんなはずではなかった」ということを避けていただきたいためです。

資産を大きく減らしても、十分な時間があれば、損失分を取り戻すことは可能です。

しかしながら、退職するなり、勤労収入がなくなったり、大きな減額となることが視野に入っている方にとっては、減っている資産をさらに切り崩していくわけですから、資産の減少は加速してしまい、場合によっては尽きる可能性もあるわけですから、リスク(ボラティリティ、ブレ幅)が高い商品での運用は控えた方が良いでしょう。

リスク(ボラティリティ、ブレ幅)が低い商品は、いつ、どれくらいまでお金が増えるのか読みやすいです。

複利リターンで運用できる金融商品で運用する

上で説明したとおり、市場の複利リターン(折れ線)と、複利リターン(青)とでは、実際には大きな違いがあることは理解いただけたかと思います。

株式のようにマイナスリターンが生じる金融商品の場合は、そのマイナスの頻度やマイナスの大きさで年率平均何%と言った数字上のリターンと実際の複利リターンは大きく変わってきますので、

年率何%のリターンを得ようとしている投資家は、マイナスリターンになることのない『海外固定金利商品』やリスクの低いオルタナティブで運用していくようにしましょう。

例えば『海外固定金利商品』であれば、元本確保100%で、利率は4.5%で(満期10年プラン)固定ですから、複利リターンでお金は増えていきます。

また、『マイクロファイナンスファンド』であれば設定来の年率平均利回りは7.6%でマイナスリターンになった月もなく、年率平均リスクは0.35%ですから、ほとんどブレません。

まとめ

- 「複利」と「市場の複利リターン」は違う

- リスクが低い商品に切り替えて行かれた方が良い

『海外固定金利商品』や『マイクロファイナンスファンド』の資料を希望される方は、こちらからお問合せください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/15797/trackback