こんにちは。K2 College大崎です。

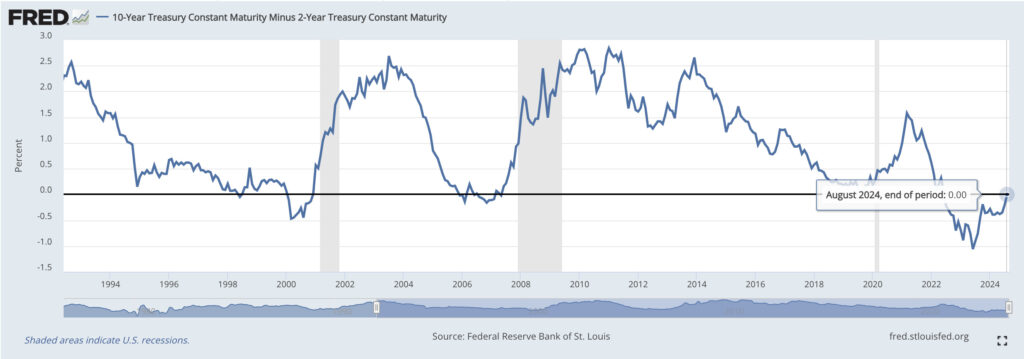

8月27日の段階で、2年物国債と10年物国債の利回りが並びました。

2年物国債の利回りが10年物国債を上回る「逆イールド」がいよいよ解消しそうです。

「逆イールドが解消」とはどういうことでしょうか?

それでは、今回は「逆イールド解消」についてと、逆イールドが解消されることに伴い、株価にどのような影響を与えそうかを解説しますね。

- 動画解説

- いよいよ逆イールドが解消

- 逆イールド発生からすでに25ヶ月。景気後退が開始していてもおかしくない

- 利下げ後に株価は暴落している

動画解説

いよいよ逆イールドが解消

市場ではリセッション(景気後退)の指標として10年物国債と2年物国債の利回りを注視しており、2年物国債の利回りが10年物国債を上回る逆イールドが発生してから6カ月から24カ月の間に、リセッション(景気後退)に陥っていることを、過去の記事でも説明してきました。

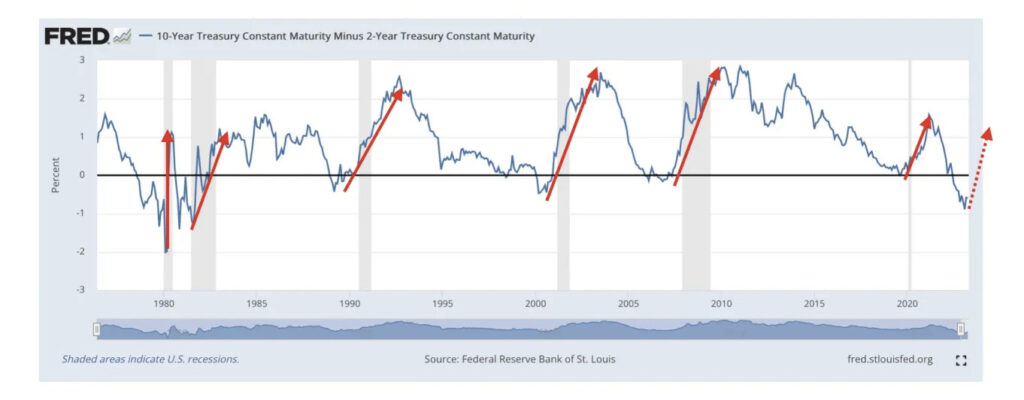

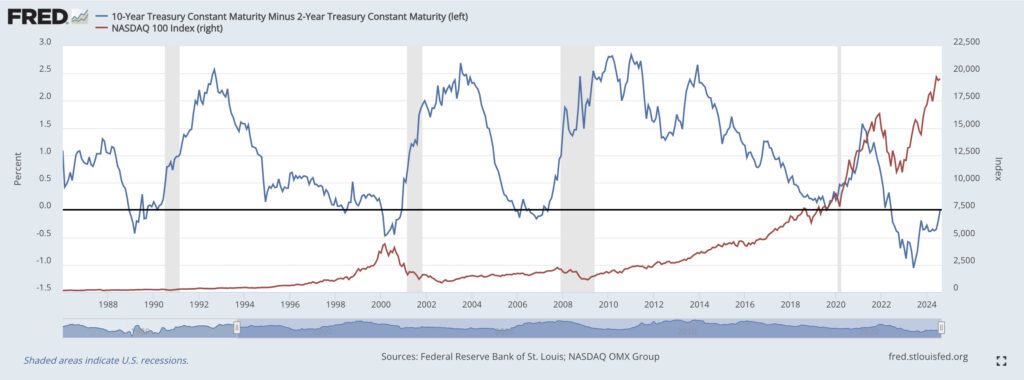

下図は10年物国債から2年物国債の利回りを差し引いた数値を表したもので、この数値がマイナスにあると逆イールド(長短金利差逆転)が発生しているわけですね。

グレーの網掛けとなっているのは景気後退の期間ですが、逆イールドが解消していく過程でグレーの網掛けに突入しているのが見て取れますでしょうか。

要は、逆イールドが解消していく過程で景気後退に陥っているということですね。

ただ、これも過去の記事で説明してきておりますが、リセッション入り後、6~18ヶ月後に全米経済研究所(NBER)が、重要な経済活動の衰退が経済全体に広がり、それが数カ月以上続いていればリセッション(景気後退)と、後から判断します。

ですから、景気後退も、景気後退入りして数ヶ月後に判定されるため、既に景気後退入りしている可能性もあるわけです。

その、2年物国債の利回りが10年物国債を上回る逆イールドがいよいよ解消しそうです。

8月27日の段階で、2年物国債と10年物国債の利回りが並びました。

9月利下げのタイミングで、2年物国債の利回りが10年物国債を上回る勢いで下がり、ここで逆イールドが解消するのかなと考えておりましたが、それまでに解消するかも知れませんね。

どうして利下げのタイミングで、2年物国債の利回りが10年物国債を上回る勢いで下がると考えるのですか?

政策金利の利下げが行われると2年物国債の利回りも下がる傾向があり、直接的な影響があります。

一方で、10年物国債の利回りはデフレリスクが高まるなど、経済全体の見通しによって利回りが低下するため、政策金利の利下げに直接的には影響しません。

逆イールド発生からすでに25ヶ月。景気後退が開始していてもおかしくない

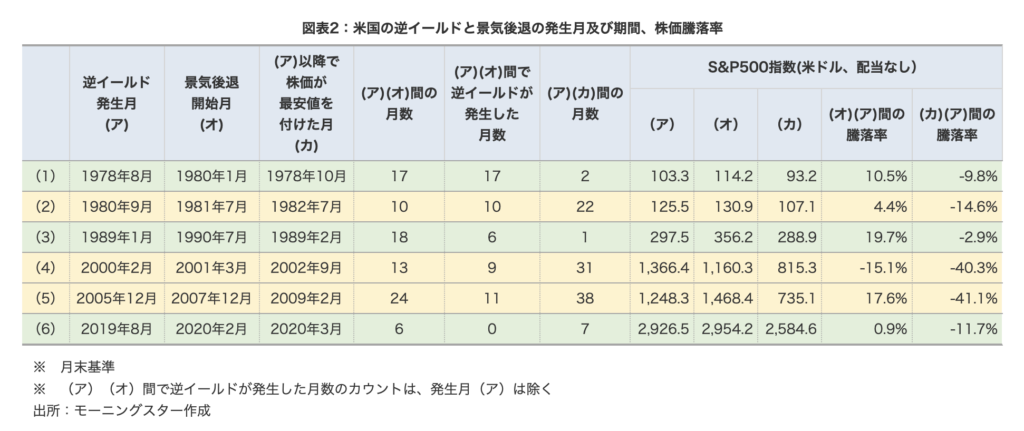

以前の記事でも紹介しましたが、以下は、モーニングスターが作成したもので、米国の逆イールドと景気後退の発生月及び期間、株価騰落率を示したものです。

そして記事では、逆イールド発生月(ア)から景気後退開始月(オ)までは、ITバブル崩壊(4)の期間以外、株価は上昇しており、景気後退までは投資するのには適しているとお伝えしておりました。

しかしながら、他の記事でも述べておりますが、既に景気後退入りしている可能性もあるわけです。

1970年代以降、米国のリセッション(景気後退)をすべて正確に予測してきた「サーム・ルール」も成立しましたしね。

先ほどの図表を見ていただくと、逆イールド発生月(ア)から景気後退開始月(オ)まで、6ヶ月から24ヶ月要しているのが確認できるかと思います。

逆イールド発生が発生したのは2022年7月でしたから、すでに26ヶ月を迎えようとしており、過去を参考にすると、ここからもすでに景気後退が開始していてもおかしくないですね。

そして、(カ)の項目は逆イールド発生月(ア)以降でS&P500指数の株価が最安値を付けた月を示したものですが、(カ)(ア)間の騰落率はすべての期間でマイナスとなっております。

株価が最安値を付けた月までの期間を示しているので株価がマイナスになるのは当たり前ですが、ITバブル崩壊(4)やリーマンショック(5)の際は、逆イールド発生月(ア)から株価は40%程度、下落しておりますね。

この先、株価が下落し始め、最安値をつけるのはいつかは分かりませんが、

ITバブル崩壊(4)やリーマンショック(5)の際は、最安値を付けるまでに逆イールドが発生してから2〜3年要しておりますから、そのようなことも気にしながら投資をしていただくと宜しいかと思います。

確かに2022年7月の逆イールド発生から株価は上昇しておりますね。

そして、過去、逆イールドが解消していく過程においては、株価は下落しておりますね。

過去がそうだったから、未来も必ずそうなるとは限りませんが、全く同じではなくても似たようなことはよく起きます。

「歴史は繰り返さないが、韻を踏む」は覚えておきましょう。

利下げ後に株価は暴落している

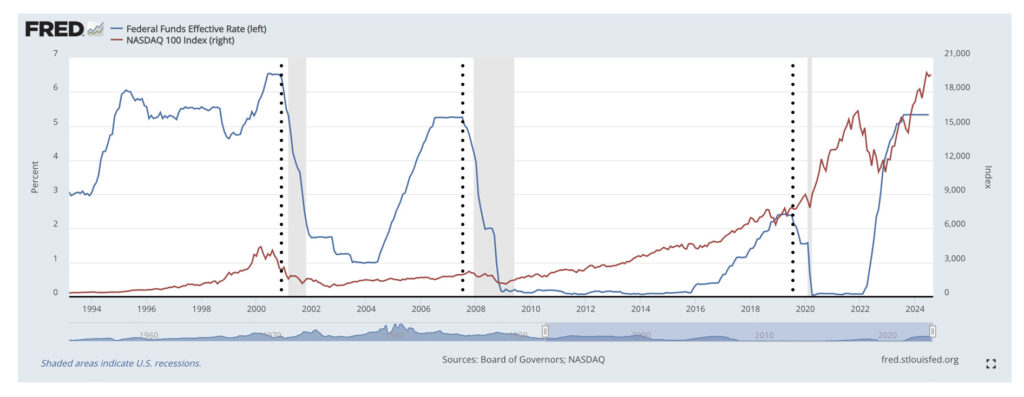

以下は、米政策金利とNASDAQ100株価の推移を示したグラフです。

米政策金利の利下げのタイミングにおいて、すでに株価が下落している(2000年ITバブル崩壊)、もしくは、利下げ後ほどなくして株価が下落しているのが確認できるかと思います(2007年リーマンショック、2020年コロナショック)。

このグラフで見るとそれほど下落幅は大きく感じないかも知れませんが、

それぞれのタイミングにおけるNASDAQ 100の下落は以下の通りです。

2000年 ITバブル崩壊 約80%下落

2007年 リーマンショック 約50%下落

2020年 コロナショック 約30%下落

FRB(米連邦準備理事会)のパウエル議長は8月23日、ジャクソンホールで開かれているシンポジウムで講演し、インフレが目標である2%に向かいつつあるため、政策を調整する「時期が来た」と述べて、9月のFOMC(連邦公開市場委員会)で利下げに踏み切る考えを示しました。

9月18日のFOMC(連邦公開市場委員会)で利下げとなります。

現在のターゲットレートは525-550ですが、どれだけの利下げとなるでしょうか。

「歴史は繰り返さないが、韻を踏む」ですね。

はい、そうです。

発表されている雇用統計などの経済指標は継続して下方修正を繰り返しており、誤魔化されていると述べてきましたが、これも先日のメディアで明らかになりましたね。

大統領選挙まで株価はなんとかして維持したいでしょうから、その先、どうなっていくかを想像して、備えていくと良いでしょう。

ある程度のポジションは維持しておいて、万が一にも備えておけば、恐るるに足らずです。そして、バーゲンセールで仕込みましょう。

以下のような海外投資商品で備えておくのも良いですね。

毎年、満期に応じた魅力的な金利で資産が増えていく新海外固定金利商品

満期時に元本確保という安心を得ながら株式のリターンを狙える元本確保型ファンド

まとめ

- 景気後退が開始していてもおかしくない

- 逆イールド解消から株価暴落へ

- 利下げ後にも株価は暴落している

こちらから『海外投資入門書(マニュアル)』を無料ダウンロードできます。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/24805/trackback