こんにちは。K2 College大崎です。

過去の記事において、失業率が上昇していく段階でもリセッション(景気後退)に陥っていることが確認できると述べてきましたが、

先日発表された7月の米雇用統計で失業率が4.3%まで上昇しましたが、これによって「サーム・ルール」が成立しました。

今回は「サーム・ルール」とリセッション(景気後退)について解説します。

- 動画解説

- サーム・ルール(Sahm Rule)とは

- リセッション(景気後退)における大幅利下げは株価暴落

- 株価が高値圏の今、利益確定をしておくというのも一つの戦術

動画解説

サーム・ルール(Sahm Rule)とは

FRB(米連邦準備理事会)の元エコノミストでもあるクラウディア・サーム氏が考案した「サーム・ルール(Sahm Rule)」は、失業率の上昇を利用して景気後退の始まりを予測する早期警告システムですが、1970年代以降、米国のリセッション(景気後退)をすべて正確に予測してきました。

サーム・ルールは、失業率の3ヶ月移動平均が、過去12ヶ月間の最低値よりも0.5%ポイント以上上昇した場合、その時点で景気後退が始まったとみなすものです。

米労働統計局が8月2日に発表したデータによると、7月の非農業部門雇用者数はわずか11万4000人であり、エコノミスト予想の17万5000人を大幅に下回りました。

一方で、7月の失業率は4.1%から4.3%に上昇し、3か月移動平均が過去12ヶ月の最低値から0.5ポイント以上上昇し、これによって「サーム・ルール」が成立🟰「景気後退が始まった」となりました。

失業率は景気動向に遅れて推移する遅行指数(景気局面や転換点を後から確認する)ですが、1953年以来、サーム・ルールは11回発動され、そのうち10回は、経済はすでに不況に陥っていたとのことです。

過去のデータに基づくと、今回もリセッション(景気後退)に陥っているかも知れないということですね。

そうですね。

サーム・ルールは遅行指数である失業率に基づいておりますので、その可能性はあります。

そして、過去の記事でも述べてきているように、雇用統計は1年以上、後から下方修正されることが続いておりますし、増えている雇用者はパートタイムばかりです。

そして、不法移民ですね。

リセッション(景気後退)における大幅利下げは株価暴落

こちらの記事でも述べましたが、米国では2四半期以上連続の実質 GDP 成長率のマイナスを景気後退(テクニカルリセッション)としており、

最終的に、全米経済研究所(NBER)が、重要な経済活動の衰退が経済全体に広がり、それが数カ月以上続いていればリセッション(景気後退)と判断しておりました。

要は、リセッション(景気後退)も、リセッション入りして数ヶ月後に判定されるため、既にリセッション入りしている可能性もあるわけでしたね。

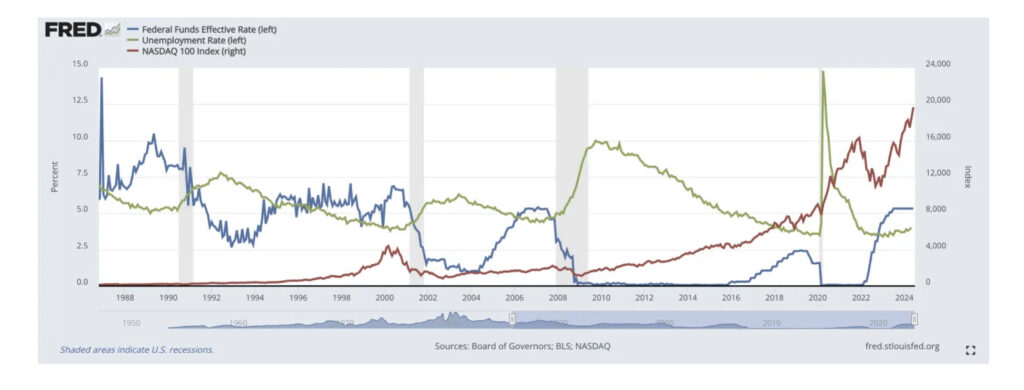

以下のグラフにおいて、リセッション(景気後退)部分はグレーの網掛けで示されておりますが、

リセッション(景気後退)の期間内において、毎回、

失業率(緑の折れ線)が上昇し、

FRBは急激に利下げ(青の折れ線)をしており、

株価(赤の折れ線)も大きく下落している

ことが確認できるかと思います。

株価(赤の折れ線)はNASDAQ100指数を表しておりますが、ITバブル崩壊のタイミングではマイナス73%、リーマンショックのタイミングではマイナス50%の大暴落となっております。

そして、株価がITバブル崩壊の前の高値に戻るまでに13年以上の時間を要したことも覚えておきましょう。

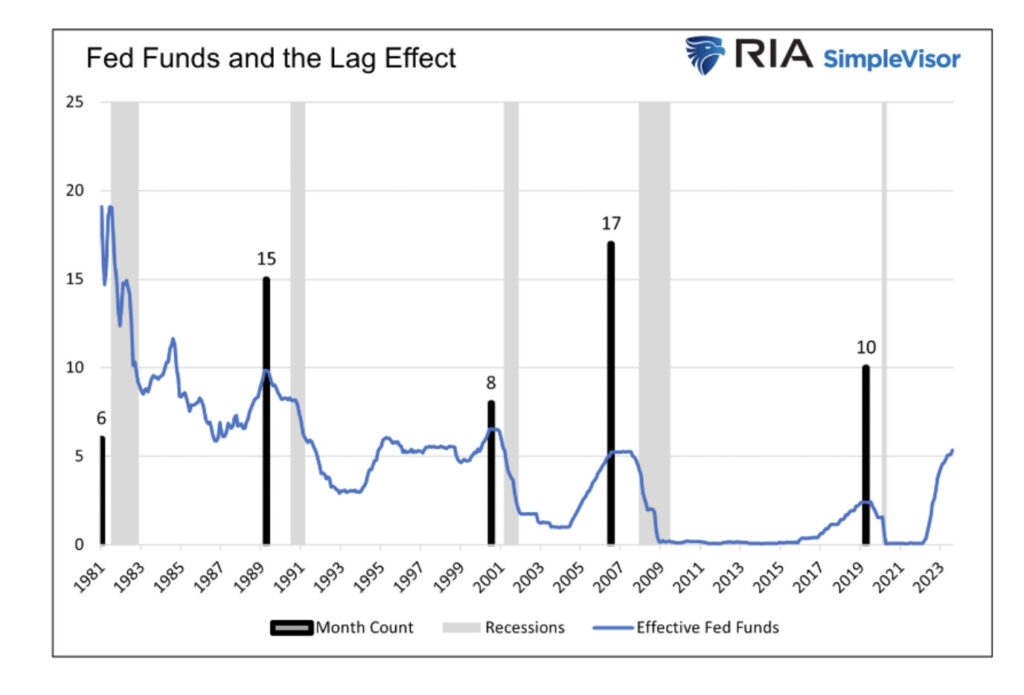

また、以下のグラフは、フェデラル・ファンド金利(米政策金利)と、1981年以降の各景気後退に先立つ一連の利上げにおける、最後の利上げからの時間を月単位で示した資料ですが、最後の利上げから景気後退の間の平均期間は11ヶ月となっております。

FRBが最後の利上げしたのは2023年7月でしたから、それが最後の利上げだとすると、2024年6月頃には景気後退が起こる可能性があると以前の記事で述べておりましたが、本当に歴史から学ぶことは大切ですね。

まさに、「歴史は繰り返さないが、韻を踏む」です。

過去がそうだからといって、今回も同じようになるとは言えないですよね?

もちろんそうです。

ただ、いつも言っておりますが、備えておくことはできますよね。

この先どうなっても良いように、自分のリスク許容度に応じた行動をしておきましょう。

株価が高値圏の今、利益確定をしておくというのも一つの戦術

2024.07.16の記事で、株価が高値圏の今、利益確定をしておくというのも一つの戦術とお伝えしました。

そして、「16年ぶりの高金利、利下げ前の今何に投資をすべきか?」セミナーにおいても、

20〜30代の方は当面、定期的な収入があるでしょうし、暴落したタイミングは安く仕込むことができるので、再び上昇してくるのを待つこともできるが、

50代近くになってくると、10年、20年と株価が再び上昇してくるの待つことは難しいため、利益確定をするなどして、満期時に決まった金額が得られる商品で運用していくことを紹介しております。

その後、今まで積立投資をされており、ある程度の纏まった資金になっている方が満期時に決まった金額が得られる商品に再投資をされた方が何名かおられますが、株価高値圏で利益確定ができ、おめでとうございます。

著名投資家ウォーレン・バフェット氏率いる米投資会社バークシャー・ハサウェイは、

4-6月にアップル株の保有を50%近く売却、株高に沸く市場で利益を確定させてましたね。

その他、石油大手のシェブロンや米銀大手バンク・オブ・アメリカの株式も売却して、待機資金を積み増しております。

この先の暴落を見越した動きかどうかは不明ですが、

株価が大きく下がった時に再び投資すれば、安く仕込むことができて、将来的に大きなリターンが見込めますね。

バークシャー・ハサウェイを見習って、今のうちに利益確定をしておいた方が良いでしょうか?

前述したように現在の年齢や資産額などによって異なります。

ある程度の資金になっている方は利益確定するのも一つの方法ですが、

積立投資を始めたばかりの方で、まだ資産がそれほど大きくなっていない方は、そのまま積立を継続されるのが良いでしょう。

まとめ

- 「サーム・ルール」成立でリセッション(景気後退)は始まった

- リセッション(景気後退)における利下げは株価暴落

- どうなっても良いように備えておきましょう

この先、必ず暴落は来ます。

投資家それぞれの状況に合わせたアドバイスをいたします。

相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/24072/trackback