こんにちは、K2 College 松本です。

今回は『海外終身保険』とソニー生命の「米ドル建一時払終身保険」を比較します。

ちょうど提案されていたので助かります!!

日本の外貨建商品(一時払)の金利も上がってきたので、提案されることが多いかと思います。どのような違いがあるのか確認していきましょう。

- 米ドル建一時払終身保険(無告知型)の概要

- 海外終身保険の概要

- 死亡保障は2倍の差があり、さらに増えていく

- 死亡保障、教育資金準備、相続対策など幅広く利用できる

- 日本で終身保険を契約している人は個別に相談してください

動画解説

米ドル建一時払終身保険(無告知型)の概要

契約概要

商品名:米ドル建一時払終身保険(無告知型)

契約年齢:男性(50歳〜85歳)、女性(50歳〜90歳)

保険期間:終身

予定利率:契約時の予定利率が適用

逓増率:予定利率と年齢と性別により決まる

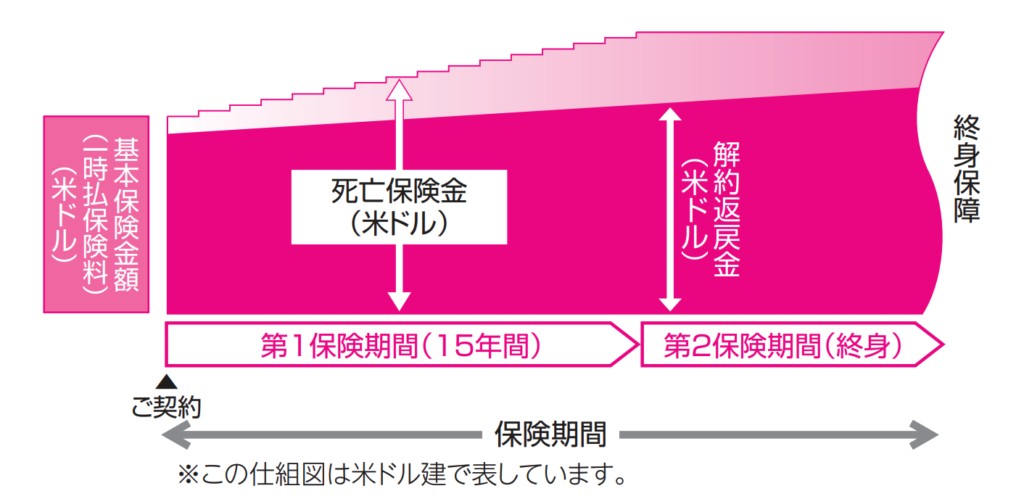

第1保険期間:15年間

第2保険期間:16年目以降

払込期間:一時払

告知:なし

保障内容

第1保険期間中、第2保険期間中に関わらず死亡されたときは、死亡保険金を受取れます。

*ただし高度障害保険金はありません。

商品解説

告知の必要がない一時払の米ドル建終身保険です。第1保険期間と第2保険期間の保障内容は同じですが、第1保険期間中は死亡保障額が契約時の逓増率に応じて増えていきます。16年目以降は第2保険期間となり死亡保障額は固定されます。死亡保障額の増え方に影響する逓増率は、契約時の年齢と予定利率によって変わります。

終身保険なので一生涯の死亡保障と解約返戻金がありますが貯蓄性は低いので、貯蓄を目的で契約してはいけません。契約できる年齢も50歳以上なので、高齢者向けに「死亡保険金非課税枠を利用しましょう」と提案するための商品という感じがよく伝わってきます。

非課税枠も利用できるし死亡保障も増えるので加入したいのですが、やめた方がいいのでしょうか?

そうですね。同じ米ドル建なら『海外終身保険』の方が増えます。あとで比較するので数字を確認してください。

海外終身保険の概要

商品概要

死亡保険金:USD 15,000〜

運用通貨:米ドル(USD)

被保険者年齢:0歳〜65歳

保険期間:100歳

払込期間:5年、10年、15年、20年

払込頻度:月払、半年払、年払 、全期前納

実質利回り:3.4%〜5.0%

健康診断:死亡保障USD 1,000,000以上は必要

商品解説

海外終身保険は、米ドル建(USD)で払込期間は4種類(5年、10年、15年、20年)から選択できます。保険期間は100歳までなので終身保険と言っても問題はないですが、人生100年時代なので中には満期を迎える方もいるかもしれませんね。また契約3年目から死亡保障額が運用状況に応じて増えていく仕組みになっています。そして解約返戻金も増えていくので、実質利回りは3.4%〜5.0%が期待できます。

日本の米ドル建終身保険でトップクラスの積立利率は、メットライフ生命の「ドルスマートS」で3.0%しかないので、実質利回りでは1.3%〜1.5%程度です。

日本の外貨建終身保険では積立利率が3%くらいなのでやはり海外の方が高いんですね!!

注意して頂きたいのですが、この「実質利回り」は日本の保険会社がよく使う「積立利率」とは全然意味が違います。

保険用語については下記のリンクで詳しく解説しています。

『予定利率』『積立利率』『利回り』とは?

死亡保障は2倍の差があり、さらに増えていく

<契約条件>

契約者:50歳 男性

一時払保険料:USD 100,000

上記の契約条件で比較をします。『海外終身保険』は一時払という支払はできませんが、払込期間を最短の5年で全期前納をすることができるので、契約時に一括で保険料を支払うカタチで比較します。

ソニー生命 米ドル建一時払終身保険

予定利率:3.75%(2024年8月1日〜15日)

逓増率:11.0712%(2024年8月1日〜15日)

| 解約返戻金(返戻率) | 死亡保障 | |

| 1年 | 95,842(95%) | 100,000 |

| 5年 | 109,661(109%) | 144,284 |

| 10年 | 128,540(128%) | 199,640 |

| 15年 | 148,148(148%) | 254,996 |

| 20年 | 167,032(167%) | 266,068 |

| 25年 | 186,051(186%) | 266,068 |

| 30年 | 204,443(204%) | 266,068 |

| 40年 | 234,943(234%) | 266,068 |

| 50年 | 252,997(252%) | 266,068 |

海外終身保険

| 解約返戻金(返戻率) | 死亡保障 | |

| 1年 | 0 | 195,452 |

| 5年 | 50,187(50%) | 217,249 |

| 10年 | 97,029(97%) | 248,395 |

| 15年 | 176,735(176%) | 308,800 |

| 20年 | 221,229(221%) | 353,656 |

| 25年 | 278,380(278%) | 405,356 |

| 30年 | 349,491(349%) | 467,841 |

| 40年 | 551,408(551%) | 633,242 |

| 50年 | 870,132(870%) | 870,132 |

15年以内の解約返戻金はソニー生命の方が多いですが、そもそも死亡保障の為に加入する商品なので、早期で解約することはありません。長く継続する前提で契約するので、最初から死亡保障額が一時払保険料の2倍ほどあり、その後も増え続けていく方がいいですね。仮に解約返戻金も15年以降であれば、『海外終身保険』の方が多くなります。

支払う保険料は同じなのにこんなに変わるんですね!?

直ぐに見直したいと思います。

下記の直接相談より「海外終身保険の資料希望」とお問い合わせ頂ければアドバイス致します。

※直接相談(無料)

死亡保障、教育資金準備、相続対策など幅広く利用できる

『海外終身保険』は幅広いニーズに対応できます。

死亡保障

お子さんがいる家庭では、たいてい死亡保障の備えが必要になります。保険料の安い掛け捨ての保険で備えるのも良いのですが、保険料予算に余裕のある方でしたら、掛け捨ての保険に入るのは勿体ないと感じると思います。『海外終身保険』なら死亡保障に対する保険料も安いので、必要保障額を全て終身保険で備えることもできます。

教育資金準備

お子さんがいる方は死亡保障が必要ですが、教育資金の備えも必要になります。『海外終身保険』なら15年後には支払った保険料以上の解約返戻金が貯まっているので一部引出や解約をすることで教育資金として利用できます。使わなければ自分たちの老後資金にシフトすればOKです。

相続対策

死亡保険金の非課税枠を利用したい。今ある現金資産よりも多くの金額を遺してあげたい。お金に名前をつけることでお子さんやお孫さんに遺してあげたい。という要望にはピッタリです。

銀行で放置しているまとまった資金があるのですが、株はストレスになりそうと迷っていいました。海外終身保険なら資産価値を増やすことができるので安心です。始めてみたいと思いますが、まずは資料など見てみたいです。

契約時からレバレッジを効かせながら運用が行えるので、堅い運用や相続対策の選択肢としてはとても良いと思います。下記の直接相談から「海外終身保険の資料希望」とお問い合わせください。

※直接相談(無料)

日本で終身保険を契約している人は個別に相談してください

『海外終身保険』は、死亡保障、教育資金準備、相続対策と若い世代や高齢世代でも利用して頂けます。日本だと外貨建で一時払の終身保険や個人年金保険を勧められると思います。代表商品は以下。

・メットライフ生命 サニーガーデン

・メットライフ生命 レグルス

・メットライフ生命 ビーウィズユープラス

・メットライフ生命 ウェルスデザイン

・ジブラルタ生命 積立利率更改型一時払終身保険

・ソニー生命 米ドル建一時払終身保険

・明治安田生命 期間がえらべる外貨建一時払終身保険

・明治安田生命 米ドル建一時払養老保険

・マニュライフ生命 未来を楽しむ終身保険

・マニュライフ生命 パワー・カレンシー(終身年金プラン)

・マニュライフ生命 パワー・カレンシー(目標設定プラン)

・マニュライフ生命 未来につなげる終身保険

・第一フロンティア生命 プレミアレシーブ

・アクサ生命 アップサイドプラス

最近は利率も上がりましたが、それでも海外の方が利率も高いので、上記の保険を含めて一時払の生命保険を契約している人は改めて見直してみましょう。

まとめ

- 銀行に眠っているお金は運用しよう

- 低金利の商品に預けている人は見直そう

- 死亡保障、教育資金準備、相続対策が目的の人は選択肢に入れよう

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/24489/trackback